浅论AHP的企业融资方式选择

论文摘要:企业在案国经济发展中古香举足轻重酌地位,然而资金嫌乏是企业生产经营话动中常遇到酌难题。企业在筹资过程中也会遇到许多问题.其中筹资方武酌选择是极为重要酌一环,选撵何种融资方武是企业经萤老霉慎重考虑酌问题。文章分析了影响企业融资方式酌因素,并通过AHP分析验证了梅耶斯约新债序融资的结论,为企业融资方武酌选择提供了一定酌参考。

论文关键词:融资方式 资本成本 资本结构AHP

一、引言

企业的经营和发展都迫切需要资金,资金是企业生存和发展的血液,是企业进行生产经营活动的原始推动力。随着企业问竞争日益激烈,企业规模的日益扩大,经常被资金匮乏所困扰。这样研究企业融资决策问题对于企业改革和发展有着极为深远的意义。企业融资就是企业根据其生产经营、对外投资、调整资本结构等的需要,通过融资渠道和资本市场,运用融资方式,经济有效地筹集和融通资金。不同的融资渠道和融资方式决定了企业的融资结构,融资结构决定企业的资本结构。

关于企业融资方式及融资结构的研究,很多学者做了研究。其中最著名的要属莫迪利亚尼和米勒于1958年共同提出的MM定理。该定理要解决的是企业的市场价值与融资结构的关系问题,基本出发点是,在某些给定的条件下,存在着一个使企业价值最大化的最优融资结构。虽然定理在数学推导上非常严密,但由于其前提假设与现实条件很难吻合,因此并未能很好的解释资本结构方面的实证研究成果。之后,梅耶斯(Mayers)结合不对称信息对融资成本的影响进行研究,提出了新优序融资理论。其理论基本点是:在信息不对称情况下,(1)企业将以各种借口避免发行普通股或其他风险证券来取得对投资项目的融资。(2)为使内部融资能满足达到正常权益投资收益率的投资需要,企业必须要确定一个目标股利比率。(3)在确保安全的前提下,企业才会计划通过向外部融资以解决其部分融资需要,而且会从发行风险较低的证券开始。因此,其优序融资理论的中心思想就是:偏好内部融资,如果需要外部融资,则偏好债务融资,然后才是股票融资。

二、企业融资方式分析

企业融资策略的制定要首先考虑一定的宏观环境,包括政治、经济、法律和技术等环境。还应考虑行业状况、竞争者状况、供应者状况、其他公众状况,以及企业内部条件等微观环境。这是确定企业融资方式和策略的前提。融资方式从资金来源上看,我国企业的融资方式主要可分为两大类,即内部融资和外部筹资方式。所谓内部筹资是指从企业内部开辟资金来源,筹措生产经营所需的资金,主要有企业的折旧和留存盈余;它的优势主要表现在可以降低信息不对称的影响,节省交易费用,可以避免同外部投资老的交涉及签署相应的条款。所谓外部筹资,是指从企业本身以外的对象筹集资金,其中相当一部分是通过金融市场来实现的。我国企业外部融资的主要方式有两种:一是债务融资,即通过银行或者通过发行企业债券从投资者那里筹集资金:二是发行股票进行融资。其中,债务融资还可以分为间接债务融资和直接债务融资。间接债务融资是指通过银行进行贷款融资:而直接债务融资一般是指通过证券市场发行债券来进行融资。外部筹资中的直接债务融资与发行股票融资又统称为直接融资。外部融资既是企业融资的一种途径,也是公司所有者向外转移风险的一种途径。本文由于分析的需要将企业融资方式分为三种:(1)内部融资,主要来源于企业自身经营活动所形成的利润积累;(2)债务融资,主要包括银行贷款和发行债券两种:(3)股权融资,主要包括普通股融资和优先股融资两种。

融资效率是指企业资金运营融通资金及实现其效用的能力的大小。企业融资方式的不同直接影响融资效率的高低。影响企业融资方式及融资效率的因素主要有:融资成本、融资风险、融资主体的自由度和资本结构四个方面。

(一)融资成本

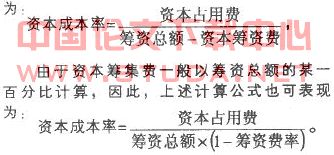

融资成本,也叫资本成本,是指企业为筹集和使用资金而付出的代价。资本成本包括资金筹集费和资金占用费两部分。资金筹集费是指在资金筹集过程中支付的各项费用,如发行股票、债券支付的印刷费、发行手续费、律师费、资信评估费、公证费、担保费、广告费等。资金占用费是指占用资金支付的费用,如股票的股息、银行借款和债券利息等。融资成本与融资收益是同一问题的两个方面。为便于不同筹资金额成本的分析比较与研究,资本成本通常用资本成本率来表示。资本成本率是指公司使用资本所负担的费用与筹集资本净额之比,其计算公式为

(1)内部融资。内部融资是企业将自己的利润转为积累,实质上是对企业追加投资。企业无须向外支付任何费用,即融资费用为零。唯一的融资成本表现为资金的机会成本,即企业将自己的留存收益用于其他投资所能获得的最大收益。所以,企业内部融资的成本最小。

(2)债务融资。债务融资成本主要包括对债务所支付的利息和融资费用。债务利息可记入税前成本,产生税盾效应,费用降低。

(3)股权融资。股权融资成本主要包括支付的股息和融资费用。

从筹资者角度来分析,通过债务进行融资较之发行股票进行融资,其综合成本是更低的。首先,在债务融资中,债务的利息计八成本,因而它有冲减税金的作用,而在股权融资中,向来就存在着对公司法人和股份持有人“双重纳税”问题。其次,债务融资可以使公司得以更多地利用外部资金来扩大公司规模,增加公司股东的利润,即产生“杠杆效应”,而在股权融资中,新增股东固然可以使得公司增加了可运用的资金,但同时也增加了分配公司利润的基数。再次,在债务融资中,公司原有的管理结构基本不受影响,而在股权融资条件下,公司的管理结构发生了相应的变化。

(二)融资风险

企业融资时必须高度重视融资风险的控制,尽可能选择风险小的融资方式。用率、资金清偿力两个方面考虑。融资方式的风险可以从资金利用率、资金清偿力两个方面考虑。

(1)资金利用效率。资金利用率包括两个方面,资金到位率和选择资金使用效率。资金到位率是融资筹集到的资金量与预期筹集资金量之比。它与融资效率同方向变动,资金到位率越高,融资效率越高。三类融资方式中,内部筹资的资金到位率最高。发行债券或股票融资时,会存在股本募集不足和债券认购不足的现象。银行贷款由于存在补偿性余额,企业也不能全额获得贷款,但资金到位率仍然比股票和债券融资高。

资金使用效率是企业有效消化资金的能力,它与融资效率同向变动。我国许多上市企业存在资金利用效率不高的问题,因资金运用和管理滞后,利用募集到的资金盲目投资或长期存放银行,没能使资金获得良好的经济效益,资金使用率大大降低。相对而言,债务融资的资金使用效率较高,银行贷款的借贷额度按需而定,发行债券由于募集金额固定,很难产生资金募集过多的现象。内部融资的资金投向与债务融资类似,使用效率较高。

(2)资金清偿力。对于采用内部融资及股权融资的企业来说,内部融资与股权融资都不需要偿还本息,而且资金可以较长期限使用,无须承担偿还本金的压力,内部融资和股权融资对清偿能力方面的风险较小。而债务融资的企业面临经营性风险,一旦这种情况发生,企业就必须拿出自有资金支付借款利息,经营风险就被扩大为财务性风险,当财务风险升高到一定程度,就会影响投资者和消费者对企业的信心,对自身未来的发展极为不利。

(三)融资主体的自由度

融资主体自由度是指融资主体受外界约束的程度。这种约束涵盖法律、规章制度和体制等方面。约束力越大,自由度越小。融资主体所选择的融资方式不同,融资主体的自由度也就不同。从我国的现实看,内源融资受外部的影响最小。股票融资主体仅受股民“用脚投票”的制约,在内部规范的管理机制之下对所募集的资金的支配程度较大。从我国的公司法和相关的证券法律、法规的规定性角度,对上市公司所募集资金的投向有一定的规定,但在公司的具体操作中,只要及时披露资金使用信息,上市公司的董事会可以随意更改资金投向,甚至还存在许多上市公司改变资金使用方向但不披露信息的情况。债务融资由于有契约性制约,债务人受约束较大。在双方的借款和约中一般明确规定专款专用,并负有违规处罚的条款。银行等债权金融机构,为贷款资金安全,对大笔贷款和债权进行经常监督任何贷款和债券还有还款期限的限制。因此,债权融资在自由度上是最低效的一种方式。总体上,股权融资的主体自由度大于债务融资主体的自由度。

(四)融资主体对企业的控制权

企业的资本结构是指企业所筹措的不同融资渠道资金的有机搭配,以及各种融资渠道资金所占的比例。从形式上看是企业的债务与权益的比率,但其背后却反映着相关利益主体股东、债权人与公司不同的权利、利益关系。

一般来说,股权融资尤其是增发新股将会稀释公司股权,从而引起公司股权控制权、收益分配权和剩余财产索取权的分散。债务融资由于债权人无权参与公司的管理决策,从而可保障股东对企业的控制权。企业在选择融资方式时,应尽量避免丧失对企业的控制权。

综上所述,内部融资的融资效率是各种融资方式中最高的。股权融资与债务融资相比,债务融资在融资成本、资金利用率以及对企业的控制权方面要优于股权融资,但在资金清偿能力、融资主体的自由度方面,股权融资要优于债务融资。为此有必要详细分析比较债务融资和股权融资的效率。

三、企业融资方式选择的层次分析法(AHP)

层次分析法(AHP)是一种简单而又适用、定性和定量相结合的方法,适用于影响因素较多的复杂系统的决策分析。应用这种方法,决策者通过将复杂问题分解为若干层次和若干因素,在各因素之间进行简单的比较和计算,就可以得出不同方案的权重,为最佳方案选择提供依据。

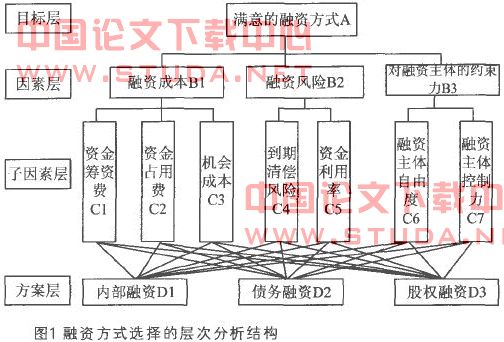

(一)构建层次分析结构

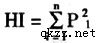

选择的满意的融资方式A为目标层,影响融资方式及其效益的因素融资成本B1、融资风险B2、对融资主体的约束力B3为准则层,影响融资成本、融资风险、对融资主体约束力的因素作为子准则层,这子准则是作为某一具体融资方式的评价依据。三个可供的融资方式内部融资、债务融资和股权融资分别为方案层D1、D2和D3。层次结构如图1。