肉价PK油价

【摘要】的石油进口不进行“套期保值”,不做长线交易,已经成为国际石油市场最不可思议的事情。去年,我在美国新泽西,发现当地成品汽油的价格,不仅低于纽约期货交易所的原油价格,而且也低于北京的零售价格,而此时此刻中石化和中石油正在为国内油价过低叫苦连天。当然充分竞争是一个重要因素,但是如果石油公司没有积极的套期保值又如何应对这种竞争?

一场风暴带来的风暴

也许这场风暴太为遥远,居住在东亚的我们没有兴趣关心西亚的气候;也许是南中国海的风暴太多,我们无暇顾及别人身边的事情。所以,我们或许忽视了在阿拉伯湾的一场风暴,可能在全球引发一场什么样的蝴蝶效应。

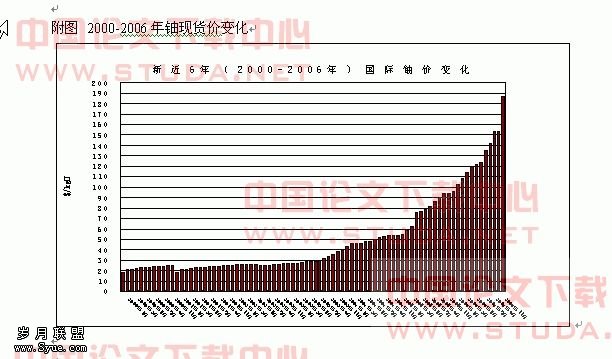

6月6日清晨,强大的热带风暴“古努”伴随着狂风暴雨袭击了阿曼沿岸。大风掀起了十余米的巨浪,横扫了伊朗南部沿海和波斯湾的产油地区。气象学家认为,这是60年来阿拉伯半岛遭遇最严重的飓风灾害。“古努”使全球石油期货市场陷入恐慌,担忧可能因此影响石油生产和供应,伦敦国际石油交易所7月份交货的北海布伦特原油期货价格2007年第一次跨越70美元大关,收于每桶71.5美元。随后这场“风暴”越刮越强,7月14日,国际油价一举刷新,创下每桶77.03美元的最高收盘价; 8月1日早盘,纽约商品交易所轻质原油期货再度冲高至每桶78.77美元。

“古努”损毁一些采油设施,但后果并没有意想的严重,实际上对于全球石油供应根本不会构成太大影响。不过谁也不曾想到“古努”捅破了布什总统那面纸糊的“替代能源盾牌”,使世人发现由美国率领的“生物能源十字军”,在抗击产油国“讹诈”的胜利进军中竟然走入歧途。

最近,美国玉米乙醇汽油的政策和巴西利用甘蔗制造乙醇汽油都遭遇了空前的困难。美国靠发展生物乙醇,消耗了大量的玉米,造成全球性饲料价格上涨,不仅影响了美国农民养牛的意愿,也波及到中国农民养猪的积极性,受到越来越多的批评。包括中国在内的一些国家盲目的政策跟进,消耗了大量的粮食、土地和水资源,已经开始产生不良后果。古巴总统卡斯特罗警告世界,布什推行从农作物中提炼乙醇作为燃料的计划将使发展中国家的粮食储备枯竭,可能导致“全球超过300万人因饥渴而提前死亡”。不幸的是做为全球主要饲料原料的玉米,不到一年中价格几乎翻了一番,随之而来的是全球性的食品价格上涨,这一些似乎验证了卡斯特罗诅咒。

巴西在发展甘蔗种植也面临了一系列新问题,家认为大量种植甘蔗会影响亚马孙热带雨林安全和物种多样性问题,同时减少这一全球最大的“绿肺”对全球二氧化碳的吸附和造氧的能力。此外,由于资源、环境和水的问题,中国也不得不重新审视发展生物燃料和“煤变油”等替代能源的发展计划。这些因素使产油国变得更加有恃无恐,使华尔街专门靠趁火打劫发横财的对冲基金更加肆无忌惮地投入大量资金炒作石油期货。《华尔街日报》认为这一轮油价上涨,对冲基金是始作俑者。沙特石油大臣也说,目前油价持续走高并非因为供应短缺。但能源学家们分析,不适当的能源政策和过高的油价都会影响对石油的投入,而投入不足必将影响石油供应,供需矛盾行将发生,油价将进一步走高。高盛的分析员们认为,年底油价可能超越95美元。

一个数据影响调价

地球是平的,海外的风暴与南中国海的台风影响方式也许不同,但影响的强度也许有过之,而无不及。“古努”不仅使布什陷入“两难”的境地,也是中国发改委遇到“两难”的选择。

国家发改委价格司司长曹长庆在2007年上半年经济运行新闻发布会上感慨:石油价格改革是一个“两难”的选择。一难是,现在国际油价不断攀升,国内油价与国际市场差距进一步拉大,发改委去年实施了石油综合配套调价方案,两次较大幅度提高成品油消费价格,应该说与国际市场油价差距有所缩小。但从今年3月起,特别是6月份开始,国际油价大幅反弹,国内与国际油价差距再次拉大。国际油价上涨和国内销价不能变,这就带来一个问题,增加了炼油的成本压力。同时,油价过低也不利于节能减排,确实需要改革,需要调整。另一难是,提高油价又面临着下游的承受能力问题。

曹长庆担忧的“下游承受能力”主要反映在CPI(居民消费价格指数)上,6月份全国CPI大幅度超越3%的警戒线,达到4.4%,是32个月以来的最高点。尽管国家采取了一系列措施,控制价格上涨,7月份的CPI仍然跃升至5.6%,城市价格上涨5.3%,价格上涨6.3%,达到十年来的最高点。7月份全国食品类价格同比上涨15.4%,其中肉禽及制品上涨45.2%,鲜蛋上涨30.6%。低收入阶层,特别是8亿农民和城市低保人群受CPI急速上升影响首当其冲。收入越低,收入中用于食品类的支出比率越高,受其影响程度就越大。

人类文明是建筑在能源之上的,石油和电力是支撑文明进程的两个轮子。农牧渔业和运输业与能源价格的关系尤为敏感,一旦能源价格上涨,相关产品就会成倍上扬。对于忙着减肥的金领、白领们,肉价对于他们的生活也许影响了了,但是对于那些在烈日下拼死拼活建设城市和工厂的农民工,1个星期干7天,1天工作十几个小时,辛辛苦苦一个月还买不了三五十斤猪肉将成为一个极为严峻的问题。有学家认为,的GDP高达11.8%,不必为此大惊小怪。但是,农民工们分享到高成长的成果吗?几年来,他们的收入又增加了多少?目前中国两极分化问题极为严重,收入不公、不平衡等矛盾严重困扰中国的领导者,特别是在17大即将召开之际,任何人都不希望因此诱发社会动荡。

今年也是祸不单行,由于全球气候变化异常,洪灾和旱灾同时大面积发生,对全国农作物生产影响非常严重。目前,需要大量的能源支持农民排涝、抗旱,恢复生产。为此,国家发改委正在采取了更为严厉的价格监管措施,力图控制物价上涨的势头,特别是食品和能源价格。此时,只能依靠中石化、中石油和中海油这些大型国有发挥社会责任了。三大石油公司曾经从国家获得过巨大的支持,垄断经营、优惠贷款、税收减免、无偿或低成本使用国家资源等,国家作为股东长期不曾分享收益。现在到了“养兵千日,用兵一时”的时刻了。三大石油公司不为国分忧,难道国家难不成要还要依赖那些苟延残喘的民营油企?这些具有垄断性的国有企业已经为巴菲特之类的国际投资者从中国老百姓身上赚了不少的钱了,现在也该是大家共同分担一下的时候了。

一招拆解“两难”

从经济学角度,如此巨大的需求本可以成为一种巨大的能量,成为一颗真正的大树,一个根深蒂固的大摇钱树。但是,中国非但没有因为巨大的进口量在国际石油期货市场上获得发言权,定价权,反而成为极大的精神负担,成为国有石油公司亏损的理由,成为全球谴责的焦点,像一颗在风暴中颤栗的几乎要被连根拔起的小树,为什么?

据中石油经济技术研究院专家预测,2007年中国内地的石油消费量将达到3.7亿吨。《华尔街日报》报道:据中国海关总署公布的数据显示,中国7月份原油进口量创单月最高纪录,达到1,483万吨,而当月原油出口仅7万吨,进口依存度达创纪录的48.8%。专家预言全年将可能有超过50%的原油从国际市场进口,将从国际市场进口1.7~1.8吨原油。但是,如此巨大的需求竟然大多是在现货市场和短线期货交易中购买的,这种采购模式不仅给中国石油进口企业造成巨大负担,成为他们炼油板块亏损的主要问题。而且严重影响国际市场的价格稳定,激发了对冲基金经理们的投机狂热。无论多高的价格,中国石油进口企业都会在国际市场大量收购,有这碗酒垫底,投机者还有什么价格不敢炒?

中国的石油进口不进行“套期保值”,不做长线交易,已经成为国际石油市场最不可思议的事情。去年,我在美国新泽西,发现当地成品汽油的价格,不仅低于纽约期货交易所的原油价格,而且也低于北京的零售价格,而此时此刻中石化和中石油正在为国内油价过低叫苦连天。当然充分竞争是一个重要因素,但是如果石油公司没有积极的套期保值又如何应对这种竞争?

解决这个问题的关键也许不在中石化、中石油和中海油这些公司自身,钥匙在于国资委如何评价管理者的标准必须进行改进。现在,如果你进行套期保值,99笔交易赚了钱,没有人表扬你,所有的人都会认为你是理所当然。但只要有一笔出现亏损,就有人可能利用这个问题大做文章,要公司负责人为国有资产流失承担这样或那样的责任。既然如此,管理者为什么还有冒险去进行长线期货交易?

国家定价的改革方向也存在一些问题,如果一味强调与国际接轨,国内油价与国际油价实现水涨船高的及时联动,负责石油进口的也就没有必要进行套期保值的长线交易,因为这样一来风险更大。实际上,对于这样一个大国,又处于不平衡的快速成长时期,采取相对稳定的油价对各方面都更加有利。国际油价低的时候,放水养鱼,让石油公司赚一点;油价高的时候,让石油公司承担一点“义务”,只有在确实超过他们的承受能力时国家再行调整油价。国家或企业,也可以通过建立一个油价平衡基金的方式来实现调解。这样可以激励石油公司积极的期货交易,并从中获得收益。其实,这与目前的定价机制有几分近似,不同之处在于不需要频繁调价,而每一次调解幅度也许可以适当大一点。

总而言之,对于一个竞争机制还没有完全建立起来的幼稚市场而言,与国际价格接轨,适时调解的定价机制未必就一定符合市场和市场公平原则。对于改革开放29年的中国,我们对于市场化的认识不应该总停留在如此初级的阶段,更不应该被企业牵着鼻子乱转。需要我们找到问题的根结,需要创造性的解决问题的根本。