论公债管理与经济增长(二)

如果新增公债发行主要为了应付已有公债余额的利息支出,或者由于公债余额的平均利率过高导致的公债规模增加,并非对经济增长有什么贡献。如此,降低公债余额的利息支出就成了具体公债管理的现实目标,力争使新发公债较少用于利息支付,而较多用于支撑经济增长之需。在这方面的具体公债管理技术也就事关公债效应的最大释放,这些技术通常包括改变公债的到期结构与币种结构以及与物价变动挂钩的公债指数化等措施。

从1960年代起,经济学很强调调整期限结构对降低公债成本的重要性,这首先起源于1963年托宾的分析[3].如果长短期利率间存在差异,调整期限结构有可能带来较大幅度的债务成本下降。比如,当短期利率低于长期利率时,公债期限结构的短期化就会减少债务利息支出。但这种调整效应尚取决于中央银行货币政策的配合,如果央行设定短期利率不变,政府就很难再通过调整期限结构对债务成本予以缩减。仍需注意的是,即使有央行货币政策的配合,也要看货币政策关注的是新增长期公债还是公债存量,如若是前者,央行通过降低短期利率可有助于降低新发长期公债的票面利息率,或者促使长期公债售卖价格提高;如果关注的是已经发行的长期公债,降低短期利率有可能促使长期债券价格上升,并不利于减低已有债务的成本。然而问题是,由于当前长期利率是即期短期利率与未来短期利率预期水平的加权平均值,或者按布兰查德与费希尔(Olivier Jean Blanchard and Stanley Fischer , 1989)的说法,当前长期利率就是未来的短期利率,那么,当总供给既定时,利率将随债务水平的增加而上升,短期利率也许在初始时所受影响并不大,但随着债务预期水平的增加(E(B)>0),未来短期利率的预期值所受影响就会随之增大:

[d(r)/dt]/[d(B)/d(t) >0 (4)

于是,当前长期利率也将增加,除非此时有央行货币政策的配合,否则,债务规模的增加对长、短期利率都有增大效应。所以,不管债券收益率曲线形状如何,当通过利率操作来缩减公债水平时,如果说有什么净收益的话,那也是微不足道的;而且在经济日益全球化环境中,各国间的实际利率日趋一致,使得一国对名义短期利率调整的主动性与随意性也越来越受到制约,特别是当汇率机制日益自由化时,就会使得一国政府通过期限调整措施来节省公债成本的做法日渐受到限制。

但通过实证分析可以确认的是,公债规模与债务的期限结构间还是有一定相关关系的。阿贝迪安与贝格斯(Iraj Abedian & Michael Biggs , 1998)通过对南非1975-1996年间公债余额与GDP比率同债务期限的回归分析发现,负债率的边际变化率与期限结构的边际变化率间的相关系数为—0.346,即两者呈稳定的负相关关系。米赛尔和布兰查德(Missale & Blanchard ,1994)通过对不同国家经验性数据的分析也证明,国民经济的公债负担水平与以本币标示的最有效公债期限结构间呈负相关关系。这其中的主要原因可归结为,伴随公债规模上升而增加的债务负担影响着市场对政府信誉的预期,债务拖欠的风险增大,从而缩减了政府发行长期债券的能力;当然,如果短期利率低于长期利率的幅度较大,降低债务成本的考虑也促使着债务期限结构的短期化,也助长着债务水平与期限结构间的负相关关系。

调整公债的本币与外币结构,在经济全球化日益加深、资本帐户流动性加大的环境中显得越来越重要。特别是对那些外债举借量尚不是很大的新兴国家,不仅意味着在国际资本市场上发行外币债券的空间较大,而且适当增加外币公债的份额,也将产生一些积极效应:一是可以相对降低在国内市场举借的以本币标示的公债规模;二是对那些政府是国内最主要举债者的国家而言,用外币债券替换部分国内公债,可以缓解公债对国内利率的压力,这对降低财政融资成本和经济增长都是有利的;三是可以增加外资流入量,从而有利于提高资本积累率,对于弥补实际国内储蓄与应有投资间的差额是积极的;四是可以缓解国际收支的约束。因此,很多经济学者也对适当增加外币公债份额的多方面效应予以了论证分析(Abedian and Cronje,1995 ;Gavin ,1992 ;Kharas and Sheshide , 1987; Iraj Abedian and Michael Biggs,1998)。但值得注意的是,如果外币公债发行的主要目的是用于增加外汇储备或用于支撑本币的对外价值,则会缩减该种公债管理调整措施的积极效应,反而会加大实际风险。实证分析发现,外汇市场越不发达的国家,上述不良情况越容易出现,因而在外债发行、海外资本流入、外汇储备增加之后,紧随的现象便是资本的流出(Iraj Abedian & Michael Biggs , 1998)。可见,外币公债效应的积极程度取决于其发行规模与资金用途如何,对于前者,应由下列不等式确定:

FDt≤(Xt-Mt)/(if.e) (5)

其中,FDt表示外币公债借入量,Xt、Mt分别为出口与进口额,if为外币公债的利息成本,e为本币对外价值的变化率。也就是,政府外债余额的折现值以经汇率变化调整的贸易盈余的折现值为最高限额。

至于将公债本息与物价指数变动或通胀率相联的通胀防护性公债或称指数化公债(ITPS,Treasury‘s Inflation-Protected Securities),也可起到降低债务利息成本的作用,对于货币政策与财政政策也有其独特效应[4].一般地,使用消费者价格指数(CPI)定期对该种公债的本金与票面利息予以调整,以确保其收益不被通胀侵蚀,这不仅有利于在高通胀期维持一定的市场需求,使得财政融资较为顺利,而且对于政府来说,由于一般公债的收益必须包括对预期通胀不确定性予以补偿的部分,即通胀风险溢价(inflation-risk premium),而指数化公债因已含有通胀变动因素而不再涉及到不确定性风险,政府也就不用对该种公债支付通胀风险溢价;况且由于指数化公债一般是针对那些抚恤金、养老基金等“购买后便持有”的大型机构投资者,由于这些投资者的需求较大,也使该种公债的成本较低。有研究表明,美国1984-1997年间,如果用10年期指数化公债代替当时发行的10年期一般中期公债,政府的融资本成本可能会相对缩减20%(Gong and Remolona,1996)[5].但有些学者也对此不以为然,他们分析认为,由于指数化公债在1980年代末刚开始发行,可供流通交易的市场存量不大,债券发行只针对某些投资者而造成的市场分割性及以该种公债为基础的衍生产品的缺乏,使得该种公债的流动性较一般公债差,为此产生的流动性溢价(liquidity premium)可能会抵消其因不用支付通胀风险溢价而产生的成本节省(Albert E.Deprince ,Jr. And William F.Ford ,1998)。

不过,令人感兴趣的是指数化公债对货币政策的影响。由于指数化公债与通胀率相联,从而提供了一种新的和更加直接的通胀预期度量标准,可以作为货币当局跟踪通胀的显示器,使其货币政策的制定与执行更加及时、准确、切实,效果更好。这主要体现在,指数化公债与相同期限一般公债的收益率差额(spread)变动能够预示着通胀预期的变化,如果指数化公债的发行量与期限结构足够大与丰富,至少能与一般公债相匹配,那么,不同期限的各自差额变动就可以成为对不同期间内通胀预期的衡量指标,或者说指数化公债的收益率曲线在货币政策甚至财政政策的制定与执行中就能够起到应有的依据作用。而且,不同期限指数化公债收益率曲线的差异(difference)也能预示着不同期间通胀预期水平的差异,比如,如果一般公债的收益率曲线是正向倾斜的(positively sloped,长期收益高于短期收益),而指数化公债的收益率曲线若相对平缓(flat)一些,这两种收益率曲线形状的差异则预示着通胀预期的正向期限结构(positive term structure to inflationary expectations),即市场对较长期期间的通胀预期水平将高于对较短期间的预期;另外,市场还可从指数化公债收益率曲线的变化中预期未来利率的变化。这也就是说,指数化公债收益率曲线无论是对宏观政策的制定当局还是对市场而言,均具某些有价值的意义。当然,正如格林斯潘(Greenspan ,Alan, 1992)的分析,也许会有很多其它一些因素影响着指数化公债与一般公债收益率差额变动从而削弱着其作为通胀预示器的作用,但这仍不能否定该指标对政策制定者的参照价值,即适当的指数化公债发行对政府及时采取抑止经济周期措施从而维持经济增长的稳定性是具有一定意义的,只不过,在通胀率较高的年代,这种意义更加明显与突出些。

三、公债管理与经济增长分析

(一)中国公债规模与经济增长的实证分析

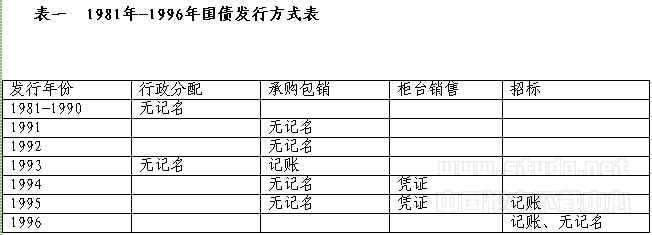

根据模型公式(1)、(2)与(3),截止1998年中国公债余额的期限结构平均为3年多一点,故我们将其按3年,由于公债利率是比照同期限银行储蓄存款利确定的、大部分公债属到期一次还本付息的零息债券,所以,用3年期整存整取的定期储蓄存款利率与居民消费价格指数(CPI)计算出的实际利率近似算作公债余额的实际平均利率(r),将其与实际GDP增长率(y)、公债余额占GDP比率的增减量(△b)对比(表一所示),可以发现,除1990年外的其余年份,公债实际利率均小于实际GDP增长率,但只有1992和1993年符合公式(1)的结论,即此时的△b小于零,然而这不等于说公式(1)所揭示的基本变动性趋势是错的,因为影响实际△b的因素较多也较为复杂。其中,从1994年开始,实际利率尽管小于实际GDP增长率,但由于实际利率一直处于持续上升态势,而且实际GDP增长幅度连年下降,由公式(2)可知,只要这种对比态势不改变,就如同1994-1998年间的情况,即公债规模(△b)就会一直持续上升。还应看到,由于随着国有体制改革,特别是制度已规定国有企业从竞争领域大量退出的改革政策,必然使得大量国有经营性资产予以转让或变现,从而可以支持公债规模的增加空间。只不过需要注意的是,根据公式(3),对于公债规模的上限应掌握在不超过基本赤字扣除铸币税收入的余额,否则,将会损害经济增长。