新股定价机制研究

3 影响 IPO 定价的因素分析。

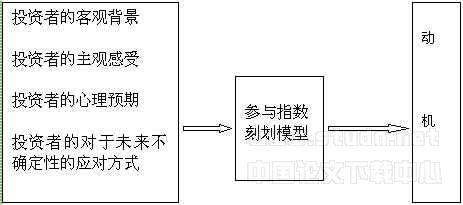

影响新股定价的因素非常复杂。具体可从公司的内在价值、新股的发行数量、新股发行市盈率、宏观的经济景气和投资银行的声誉等方面来分析。

3.1 公司的内在价值。

新股的发行价格是公司内在价值的表现形式。公司的内在价值是指公司未来能给投资者带来的现金流入的现值。它是公司的投资者和潜在投资者对公司价值的一种预期,是股票发行定价的基础。

股票的定价过程就是在对股票进行价值估算的基础上,形成一个估算价值的价格区间,然后在二级市场上,根据市场的供求关系把这个价格区间变成一个市场能接受的价格点。

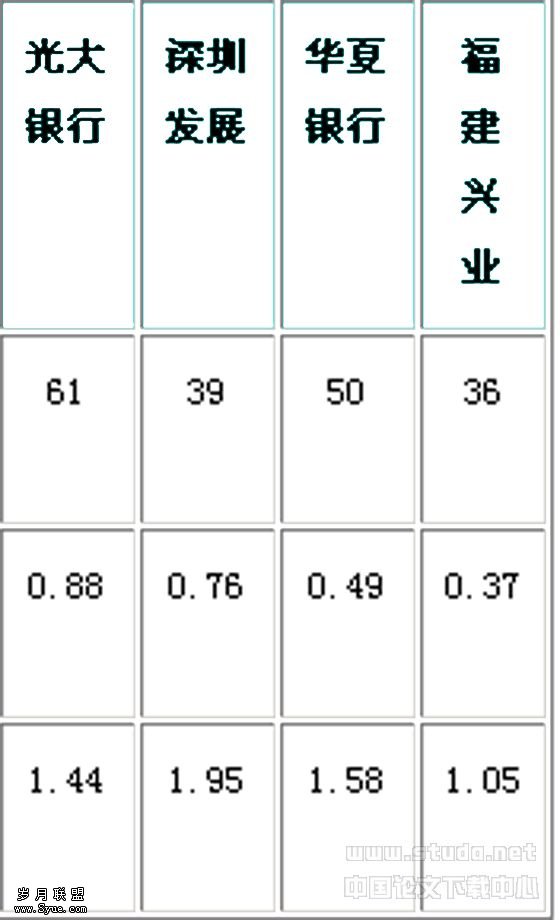

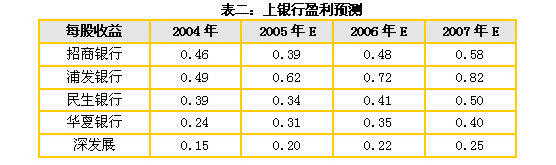

3.2 新股发行市盈率。

通常较高的发行市盈率对投资者而言,意味着对公司未来盈利能力增长有较高的预期,因此新股发行市盈率越高,发行的抑价程度也越大。但是,中国股市市盈率的内在结构差异巨大,市盈率的业绩特征、规模特征、行业特征十分明显,而且中国股市存在着非流通股,因此无法与其他国家市盈率进行横向比较。中国发行市盈率受主管部门控制,优质企业的市盈率被一刀切的管制普遍压低,内在价值与发行价格相背离,所以上市后有较高的收益率。而劣质企业却相对自身偏高,而由于信息不对称在投资者无法有效区分和股票市场供不应求等原因,其价格也随着其他优质企业被人为抬高。

3.3 宏观的经济景气。

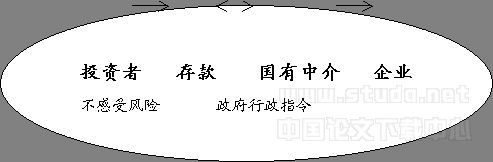

从根本上来说,国家经济发展的状况和对国经济发展有重要影响的一些因素都将对新股的定价发生显著作用。因此,分析宏观经济面对其的影响,其意义十分重大。宏观经济周期的变动,或称景气的变动。经济周期包括衰退、危机、复苏和繁荣四个阶段。一般说来,在经济衰退时期,投资者的投资心理会比较谨慎,认购的股票的积极性不高,上市公司为了吸引投资者,获得大量筹集资金,就会低价发行;到危机时期,股价跌至最低点;而经济复苏开始时,投资者认购的积极性很高,这时高价发行也能筹集到大量资金;到繁荣时,股价则上涨至最高点。

3.4 投资银行的声誉。

投资银行作为股票的承销商,是联系发行人和投资者的纽带。投资银行声誉的好坏也是影响发行价格的一个重要因素。投资银行的声誉给投资者提供了有关上市公司质量的信号。投资银行的声誉越高,说明其所承销的股票的质量越好,投资者认购股票的风险较低,投资者认购新股的定价就不会偏低。反之,投资银行的声誉低,投资者就不会认购,新股的定价自然偏低。

4 结论。

通过对新股上市定价的影响因素及其因素对新股定价的影响程度进行分析,就能够确定合理的新股的发行的价格,从而使我国的新股定价机制更趋合理。

首先,新股的发行价格是由其公司内在价值来决定的,发行价格较大程度的脱离其内在价值,高价发行,必然引起新股破发的现象,使投资者对上市公司丧失信心,不利于上市公司的顺利筹资和快速发展。因而,上市公司制定发行价格时不能过分偏离股票的内在价值。

其次,可以影响新股定价的因素虽然很多。应首先考虑发行公司的盈利能力、上市公司所处行业市场平均市盈率等主要影响因素,确定其二级市场的大致定位。

最后,新股发行具有较多的不确定性因素,中国股市也处于一个不断调整、不断变革的环境之中,对于中国股市所处的经济环境也是其不可缺少的一个重要因素。

参考文献:

[1]金晓斌。投资银行声誉、IPO 质量分布与发行制度创新叨。经济学,2006(1):403- 426.

[2]徐浩萍,罗炜。投资银行声誉机制有效性。经济研究,2007(2):124- 136.

[3]黄春铃。IPO 市场承销商声誉机制的形成机理及实证检验。证券市场导报,2007(2):19- 25.

[4]赵林海。股票 IPO 抑价问题研究综述[J].生产力研究,2009(5):175- 176.

[6]王瑶。我国中小企业板 IPO 抑价现象实证研究[J].企业家天地,2009(6):49- 50.

[7]刘志军。股权分置改革后新股发行抑价率的变化及原因分析[J].投资研究。2007(11):28- 31.

[8]熊虎,孟卫东。核准制下投资者行为偏差和中国 IPO 抑价实证研究[J].软科学,2007,(4):61- 65.

[9]徐子尧,王晓东。中国新股发行抑价的理论解释与现实分析[J].天府新论,2007,(6):62- 65.

[10]田高良,王晓亮。我国 A 股 IPO 效率影响因素的实证研究[J].南开管理评论,2007,(5):94- 99.

[11]周孝华,姜婷。询价制下后市流动性和 IPO 抑价研究[J].经济与管理研究。2007,(10);41- 45.