巨灾风险证券化在我国的运用研究

来源:岁月联盟

时间:2013-03-15

?

关键词:灾后援助;保险市场;巨灾风险证券化;我国实施巨灾风险证券化有利条件

?

一、各国巨灾风险分担方式

?日本家庭财产地震保险由政府和民间保险公司共同承担保险责任。较小的巨灾损失由民营保险公司承担,大的巨灾损失由民营保险公司和政府共同承担,特大的巨灾损失主要由政府承担。这样的保险制度不仅克服了民营保险公司对巨大的地震损失所承受的赔偿能力限制,使遭受地震损失的被保险人获得必要的救助,还能有效地降低政府承担的责任。

?新西兰应对地震等巨灾风险的系统由地震委员会、保险公司和保险协会构成。地震委员会负责法定保险的损失赔偿,保险公司依据保险合同负责超出法定保险责任的损失赔偿,保险协会启动应急计划。

?我国是世界上自然灾害类型多、发生频繁、灾害损失最严重的少数国家之一。地震、干旱、洪涝、暴风、滑坡、农林病害和森林火灾等自然灾害几乎年年发生,造成了巨大的损失。

?目前,我国对于巨灾的补偿方式主要是政府的无偿赈灾和救济,但是数额十分有限,同时也造成沉重的财政负担。商业保险虽曾经介入过巨灾市场,但由于自身规模和承保技术的限制,也无法承担巨额赔偿。因此,借鉴保险发达国家的成熟经验,进行保险创新,借助保险衍生工具开拓我国的巨灾保险市场,成为保险业面临的重大课题。

?

二、巨灾风险证券化

?20世纪90年代天然巨灾的重创,使得保险业和再保险业均受重大的损失,保险公司和再保险公司承担风险的能力急剧下降,造成费率上涨,保险合同条款不稳定等问题,凸显出以传统再保险市场作为巨灾风险管理工具的局限,保险公司和再保险公司纷纷寻求其他的转移巨灾风险的工具,证券风险巨灾化基于上述经营理念的变革应运而生。

?巨灾风险证券化指创造性地运用各种金融手段,实现用资本市场的力量来分散巨灾风险的过程。通过巨灾风险证券化的方式,保险业利用其丰富的风险管理经验与专业的承保和理赔技术开展巨灾承包业务,资本市场利用其雄厚的资金实力与规范的市场运作提供支持,从而共同应对巨灾风险。

?巨灾风险证券化产生的原因:

?1.巨灾风险的频繁发生

?天然及人为巨灾发生的时间、频率是无法预测、预防的。巨灾一旦发生,损失惨重,保险人、再保险人将要承担高额赔款。例如,2001年巨灾令全球保险公司损失了135亿美元。巨额的赔付令保险人、再保险人难以承保新业务,所以以营利为目的的保险人和再保险人对巨灾保险是望而却步的。另一方面无论是个人还是企业在认识到巨灾的严重后果后希望将这一风险转移给保险人,这样就形成了传统保险、再保险需求与供给之间的矛盾。传统保险体系难以消化巨灾风险的现实促使人们寻找新的可以分配巨灾风险的方式,运作成熟、资金实力雄厚的资本市场进入了人们的视野。

?2.传统保险体系的局限性

?目前保险技术水平限制了保险人、再保险人承保巨灾风险的能力。传统保险所能提供的保险、再保险产品的数量和种类有限。与此同时,在传统保险体系中,再保险的风险主体是同原保险人存在交易关系的再保险人,风险损失完全是由保险市场自身消化,一旦再保险人财务状况出现危机很难对保险事故赔付时,将给原保险人和投保人造成巨大损失,甚至影响整个保险业的稳定发展。这就是说传统的再保险只是将风险在保险系统内部进一步分散,并不与其他金融工具融合,一旦发生巨大灾害,就难免遭受重创。

?3.资本市场的规模扩张与金融创新的发展

?资本市场是现在经济不可缺少的组成部分,资本市场发展速度快、容量大,资金实力雄厚,风险承受能力强。发达国家的资本市场经过长期的发展,投资银行、信用评级机构、会计师事务所、律师事务所等机构积累了丰富的经验,债券、期货、期权等投资工具运作比较规范,这为巨灾风险证券化奠定了基础。同时,资本市场投资者队伍逐渐扩大,他们希望能够出现新型的投资工具,以满足其多层次的投资需求。

?20世纪70年代,金融创新异军突起,在传统的金融工具基础上,出现了一系列的用于规避汇率风险、利率风险的金融期货、期权等金融衍生工具。实施巨灾风险证券化,借助资本市场分散风险,以提高保险人的承保能力,就成为金融创新的一个发展趋势。

?巨灾风险证券化的主要形式

?巨灾风险证券化的主要形式有巨灾债券、巨灾期权、巨灾期货、巨灾互换、或资本票据、巨灾股权卖权和信用融资等。其中在国际上取得较好市场表现的巨灾债券非常值得我国研究和应用。

?巨灾债券的运作模式:

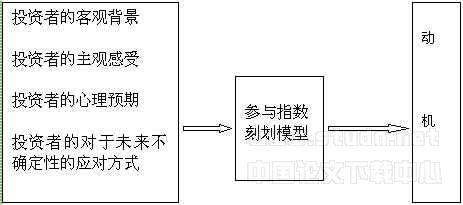

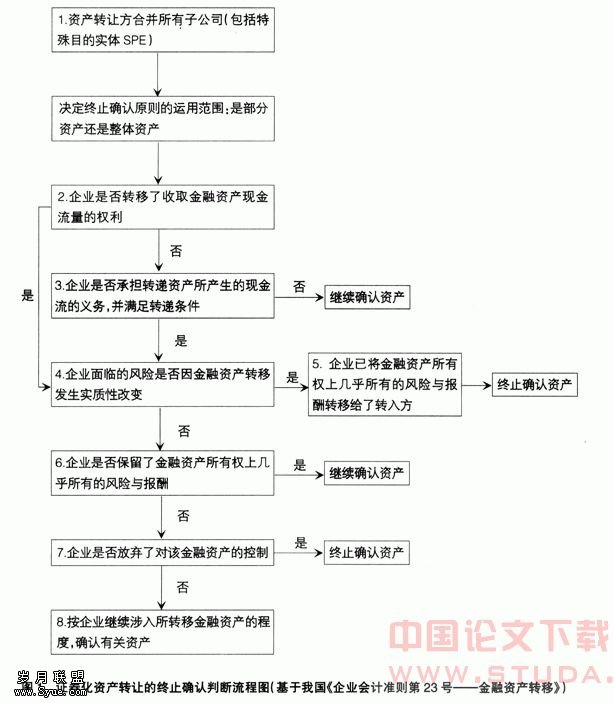

?在该模型中巨灾债券发行人(国际上简称SPV,Special Purpose Vehicle)一方面与保险业务分出公司签订再保险合同,提供再保险保障,另一方面面向资本市场上的投资者发行巨灾债券,将巨灾风险分散到众多的投资者身上。SPV将分保费和发行债券所得中可以用于长期投资的部分存入信托基金,获取投资收益,另一部分用于短期投资,保持资金的高流动性。在规定的期限内,若“触发事件”①没有发生,SPV将定期向投资者支付较高的利息,到期时偿还债券本金;若“触发事件”发生了,SPV将向保险业务分出公司支付赔款,投资者损失程度依债券类型而定。

?

三、我国发展巨灾风险证券化

?发展我国巨灾风险证券化的必要性

?1.发展巨灾风险证券化是缓解我国保险业潜在巨灾风险压力的迫切需要

?由于地震等巨灾风险不在我国财产险的承包范围内,所以现在保险公司和再保险公司并没有巨灾赔偿的经历,但是随着我国市场经济的日趋成熟巨灾保险势必会进入保险承包的范围内,巨灾风险将成为我国保险业不得不面临的压力。

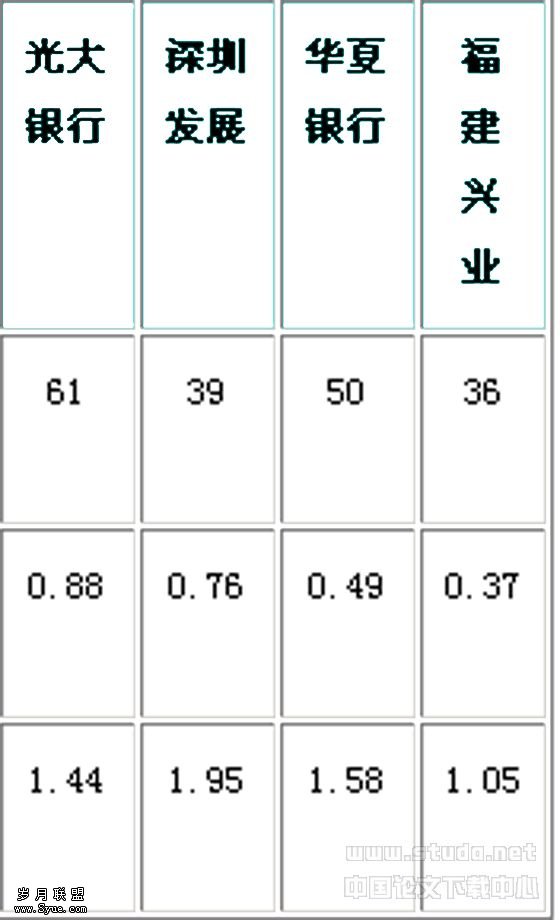

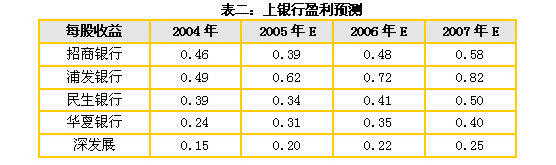

?2.发展巨灾风险证券化是我国保险业整体水平不高、偿付能力不足的现实要求

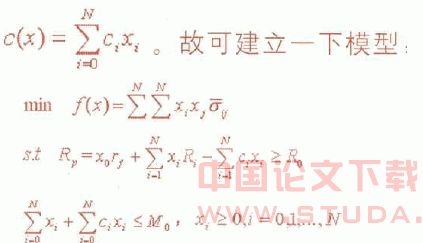

?与国际保险同行相比,我国保险公司的偿付能力明显不足。预计到2020年,我国保险业保费规模将达到2.8万亿元,如果按照国际资本市场现行的一般水平及1∶2的资本杠杆比率计算,保险业净资产需达到1.4万亿元。偿付能力不足的保险业必然难以经受洪水、地震以及恐怖事件等巨灾损失的冲击。随着人们对保险的熟悉,利用创新工具进行必要的风险转嫁一定会大量增加,这将促使巨灾风险债券等保险连接型证券的发行成为可能。

上一篇:证券市场被边缘化

下一篇:证券投资组合的风险与收益权衡