从商业银行角度浅析我国中小企业融资难问题

来源:岁月联盟

时间:2014-06-01

4.1 设立中小企业业务专营机构

4.1.1 建立专营机构的必要性 银行在开拓贷款市场必须要注意成本和风险两个方面,而小企业授信业务与一般传统信贷业务在市场准入条件(包括行业、产品、规模等)、征信标准、信用评级、授信调查内容、审查评估技术、风险管理要求、产品创新等方面存在较大区别,要兼顾这两方面则必须通过机构整合来实现。商业银行只有在组织机构上加以保证,才能开展适应小企业特点、专业性很强的金融服务,使信贷资金真正落实到小企业,实现高效的业务审批流程,保证商业银行的可持续发展。

4.1.2 专营机构的组织结构框架 在总行层面设立小企业部,负责全行小企业业务的统筹规划和管理,制定并实施独立的信贷计划、独立的财务资源配置、独立的信贷评审系统,制定和推广应用中小企业标准化金融服务方案,为经营机构的中小企业客户营销和管理提供技术指导和支持。分行层面设立或指定机构统一负责辖内中小企业业务的管理,严格按照中小企业业务流程、管理制度、工作机制进行运作,接受总行中小企业部的业务指导和检查监督,推动中小企业业务可持续健康发展。

4.2 加强中小企业融资业务的考核机制

4.2.1 核算方面 小企业中心设立专营机构,建立单独的核算体系,实现小企业业务的准确分类、单独分账、专项统计等功能。小企业中心单独提供资产负债表、损益表和税务申报表,争取纳税优惠,并通过管理会计的服务转移定价、成本分摊等方法独立核算成本与收益。

4.2.2 绩效考核方面 银行按照专门的考核办法对中小企业业务条线人员进行单独绩效考核,并根据考核结果确定业务人员薪酬待遇。其中客户经理收入与小企业客户的综合业务贡献和资产质量挂钩;风险经理收入与业务量、资产质量、贷款综合效益挂钩;授信审查人员收入与资产质量、审贷效率、审贷质量、贷款综合效益挂钩。在不良资产考核上,为中小企业业务设置专用的容忍度指标,在一定的容忍度内对下属各分行机构不予追究责任,以降低客户经理及经营机构对中小企业风险控制的担忧。

4.2.3 资源配置方面 为提高经营机构开展中小企业业务的积极性,商业银行在各个方面制定了专项政策,并根据业务发展的需要适时进行调整。信贷资源配置方面,单独安排小企业的信贷规模,确保小企业业务合理资金的需要;在风险拨备方面,小企业新增贷款的风险拨备单独分离,全额提取风险准备金,专门用于核销新增小企业不良贷款;在资产工资分配方面,对考核期内发放的中小企业贷款按照增量的比例相应增加营销人员和经办人员的绩效工资。

4.3 提高中小企业融资业务的工作效率

4.3.1 优化信贷业务的流程 因为中小企业贷款额相对较小、笔数多、对融资需求时效性要求较高,传统的以大企业为主的银行操作流程不能适应中小企业的融资特点和发展规律。因此,银行必须在传统的审贷流程基础上,缩减不必要的环节和过程,对中小企业可以采用差别化的业务流程,对符合一定金额和业务条件的中小企业可采用评级、授信、用信一并办理的简式快速贷款业务操作模式。

4.3.2 完善信贷业务的审批机制 由中小企业服务中心对中小企业业务实施独立的审查、审批机制,按照专门制定的中小企业业务授信管理办法、审查审批流程、授权办法等具体制度执行。

4.4 开发适合中小企业业务的特色产品

4.4.1 开发特色产品的必要性 面对中小企业贷款金额小、笔数多、贷款成本高、风险较难以控制的信贷特点,商业银行必须根据自身的特点,推出满足中小企业需求和自身管理要求的个性化金融产品,达到既能有效控制风险,又能便于批量推广,提高小企业业务办理效率。

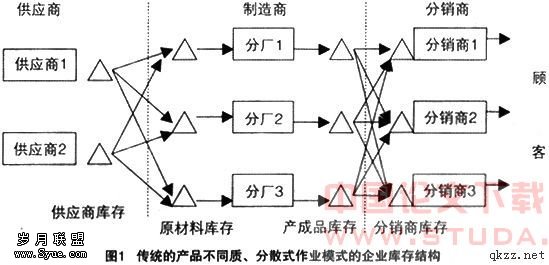

4.4.2 已开发的中小企业特色产品 招商银行的新产品“点金物流金融”是从中小企业供应链中的库存出发破解中小企业融资难的困境,利用供应链中的库存向中小企业提供融资,是此款新产品的核心,可以有效解决中小企业流动资金不足、货款拖欠严重的问题。

兴业银行推出的“金芝麻”中小企业金融服务方案,与中小企业现金流、物流紧密结合的特色金融产品,降低了门槛,突出了实用性,包括低成本采购、融资采购、扩大采购、快速回笼、扩大销售、避免坏账、资金临时短缺、创业投资在内的八大金融服务方案,力求一揽子解决长期困扰中小企业的融资难题。

农行推出小企业多户联保贷款是贷款人对联保小组成员发放的、在借款人不按约偿还贷款本息时,由联保小组成员承担连带保证责任的贷款。该产品有效解决了中小企业抵押、质押物不足,中小企业担保机构不完善等问题。