股权分置的实质及一种市场化解决方案

来源:岁月联盟

时间:2010-06-26

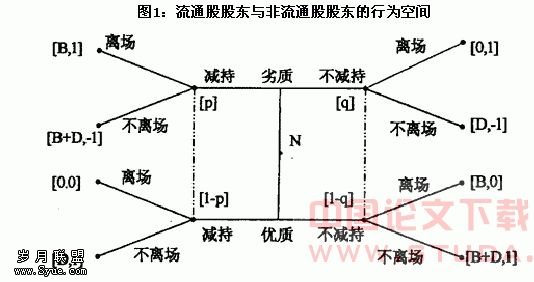

关键词 股权分置 流通权商品 流通权证

我国证券市场最为突出的特征之一就是上市公司的股份按照投资主体的不同被划分为国家股、法人股、公众股以及外资股。其家股和法人股不能上市流通,能上市交易的仅仅是向社会公众募集的那部分股票。多年的实践充分证明,这种股权分置及其流通性的不同规定(以下简称股权分置),对证券市场造成了很多负面影响,如阻碍资源流动、导致上市公司圈钱盛行、使公司治理结构难以建立和完善等,严重阻碍了证券市场的。因此,妥善解决股权分置问题就成为当前证券市场健康发展的重要前提。本文试图提出一种基于流通权商品定价理论的市场化解决方案。

1 流通权商品及其价格决定

物品是一组权利的集合,这种权利通常是由、法规和风俗习惯等赋予的,它们指明与该物品相关的个人可以在何种情况下使用什么方式与该物品发生关系。流通股和非流通股就是两种不同的权利束。无论是投票权还是收益权,二者都是一样的,唯一的不同仅仅是后者不能上市流通。

一家公司的价值是由这家公司未来所能创造的现金流量的贴现和,该公司一股股票的价值等于公司总价值除以股份数。对于一家既有流通股又有非流通股的公司来说,虽然一股流通股和一股非流通股的未来现金流相等(下面提到的流通股和非流通股,如不作另外说明,在数量上都只有一股),但对于一个具有流动性偏好的个人来讲,二者的价值是不一样的,他将赋予非流通股一个较高的折现因子,从而使得后者的价值较低。流通股和非流通股的价值差额,就是流通股相对非流通股而言的流通溢价。因为流通股和非流通股的区别仅仅是后者缺乏在证券交易所上市流通的权利,所以这种流通溢价可以看作是流通权利的价格。从交易费用的角度来看,非流通股的交易费用要高于流通股,二者之间的差额等于流通溢价。

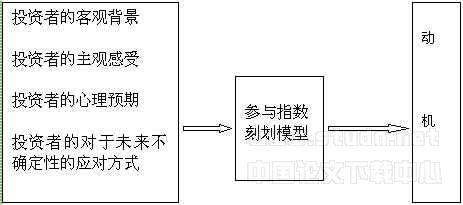

流通权利可以看作是一种商品,其价格一方面受制度和市场投机氛围等系统性因素的影响:任何降低信息费用和提高转让便利性的制度安排都会导致其价格下跌,这样的制度安排有STAQ和NET法人股转让系统、《上市公司非流通股份转让业务办理实施细则》,等等;同时,市场的投机氛围越浓,投(资)机者对股票的流通性要求越高,其价格也就会越高。另一方面,流通权价格还会因为各公司不同的质地、各公司投资者的不同构成等因素的影响而各不相同。

2 股权分置问题争论的实质及对“补偿论”的批评

2.1 股权分置问题争论的实质

在股市成立之初,由于担心上市公司的国有资产流失,除了内部职工股被允许分批上市流通外,国家股和法人股都被监管当局和证交所通知为“暂不安排上市流通”,并要求在上市公告书中进行披露。为了体现“公平”,那些纯粹非国有性质的上市公司,其公开发行前股东所拥有的股份也被“暂不安排上市流通”。

由此可见,非流通股股东从未放弃其股份上市流通的权利,其所拥有的股份仅仅是“暂时”不流通而已。同时,“暂不上市流通”也是非流通股股东向社会公众股东作出的承诺,是其向社会公开发行股票募集资金的前提之一,已经成为具有法律效力的商业和约条款。

非流通股“何时”流通?这才是流通股股东、非流通股股东和监管当局各方争论的焦点,这才是股权分置问题争论的实质。合约条款的不清晰导致合约各方的争执。在这场争执中,各方都有各自的利益诉求:流通股股东倾向于让流通问题无限制的拖下去,因为非流通股一旦上市,至少在短期内会对股价造成相当的负面影响;非流通股股东倾向于能够尽快取得上市流通资格,因为上市能使其获得流通溢价,进行资源转移;监管当局也希望非流通股流通问题尽快得到解决,因为一方面这是诸如社会保障体制改革等一系列改革的需要,另一方面,随着资本市场对外开放的日益加深,建立完善的证券市场变得异常紧迫,而要建立完善的证券市场,股权分置问题非解决不可。

2.2 对“补偿论”的批评

有一种观点认为,非流通股转为流通股时,非流通股股东应对流通股股东进行补偿。理由是,发起人股东以每股一元多的帐面资产,溢价募集了社会公众股东好几元的资金,这不合理,社会公众股东因此应得到相应补偿。由于下面的原因,“补偿论”在理论上是站不住脚的:

第一,许多公司的部分或全部非流通股已经过一次以上的转让,每股转让价格一般是参照其净资产来定的。在这种情况下,即使要进行补偿,如由现有的非流通股持有者来支付补偿价格,本身就不合理;如果对原发起人进行追溯补偿要求,根本就没有现实可行性。

第二,现在的流通股股东很多与以前的流通股股东并不相同,即使要补偿也是补偿以前的流通股股东,而不是现在的。而要进行这种补偿,交易费用将高得惊人,根本就不可行。

第三,溢价发行很正常,只要购买者认为值得。评判每股价值的是与该单位股份相对应的未来现金流和相应的折现率,而不是所谓的净资产。

第四,买股票是买未来,每一个购买流通股的投资者都是在考虑了各种约束条件———非流通股在未来可能流通就包含于其中,根据其边际支付意愿来支付价格的,这是一个自愿的交换,不存在所谓的补偿问题。

3 基于流通权定价理论的股权分置解决方案

3.1 把流通权商品明确赋予流通股股东,是一种帕累托改进

股权分置问题的久拖不决,对和约的任何一方都没有好处。寻找能被各方所接受的解决方案成为一种迫切需要。

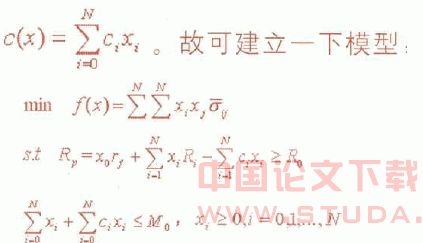

(1)和约性质方案。把流通权商品(其实是一种权利凭证,以下简称流通权证)赋予流通股股东,就是一种反映和约性质的方案:一是由监管当局确定一个具体日期,截止到该日期登记在册的每一位流通股股东,将获得由所持股份的公司所发行的流通权证。该日期后的第一个交易日类似现在分红派息后的除权日,在这之前的流通股含权。从除权日起,流通股就不再含权。二是每家公司按照流通股与非流通股的比例确定流通股股东所应拥有的流通权证。具体办法如下:假设一家公司总股份中已流通股为x股,非流通股为y股,则每一股流通股就拥有y/x份非流通股转换为流通股的流通权证。三是从除权日起,每家公司的流通权证与流通股相分离,构成有别于该公司股票市场的流通权证市场,其价格完全由市场来确定。四是非流通股如要流通,必须向流通权证拥有者按照1︰1的比例购买相应数量的流通权证,并向证券交易所申请注销流通权证,同时将非流通股转换为同等数量的流通股。转换成功后,即可上市流通。五是自除权日起,所有的新股发行都采取全流通的方式。六是严格禁止非流通股采取其他方式进行转让或变相流通的行为。七是除非流通股股东外,任何个人和机构不得拥有一家公司流通权证数量的一定比例(比如5%),以杜绝操纵。

(2)流通权证方案。是一种能反映合约性质的、市场化的帕累托改进方案:一是把流通权赋予流通股股东的制度设计是一种帕累托改进。流通股股东通过持有流通权证而使其股份价值得到提升,非流通股股东因为其拥有的股份可以上市流通而节省交易费用,监管当局也会股权分置问题的解决而使其效率得到提高,同时有利于其他相关改革的顺利进行。二是这种制度设计是一种市场化的方案,因而满足各方参与谈判、反映其意愿的要求。一方面,每一位流通股股东根据所持流通股份数额获得相应数量的流通权证,并根据市场情况交易其所拥有的流通权证;另一方面,非流通股股东根据其边际支付意愿购买所需数量的流通权证,将非流通股转换为流通股。流通权证的价格由买卖双方来确定,完全满足双方所签和约的性质。

3.2 流通权证方案不会导致股市下跌

股票市场的价格变化受多种因素的影响,其中决定性因素是股票所代表的公司价值本身,无论价格如何涨跌,最终都会向其价值进行回归。

根据流通权证方案,除权前的流通股都是含权的,因此其价值只会得到提升。但仍存在两种可能使得股价下跌。第一种可能原因是目前股市存在泡沫,股市自身的价值回归导致股市下跌。另一种可能导致股市下跌的原因是,由于非流通股规模非常庞大,一旦允许非流通股上市流通,短期内证券市场的供求可能会失衡。

然而,只要监管当局采取正确的应对措施,同时由于流通权证方案本身的优势,短期内供求失衡就不会发生:一是流通权证方案会提升含权流通股的价值,增加其需求。二是建立具有相当规模的政府平准基金。该基金在股市出现急剧下跌时应大量吸纳大盘股和蓝筹股,以稳定指数。三是增加QFII额度,大力培育机构投资者。这有两方面好处,一是增加资金和对流通股的需求,二是引进先进的投资理念,倡导价值投资。四是取消红利征税,实行内外资同等税率,增加上市公司内在价值。五是分期分批上市非流通股,减少流通股的短期供给。全部解决非流通股的时间不能太长,也不能太短,太长不利于证券市场的长期,太短则会对资本市场造成大的冲击,增加政府救市和调控难度。

3.3 一个实例

下面以贵州茅台(600519)为例来说明在流通权证方案中,含权流通股价值提升的过程。

该公司截止到2004年6月30日,实现每股收益0.89元,净资产收益率9.21%,每股净资产9.63元。公司股份总数393 250 000股,其中已流通股份112 469 500股,非流通股份280 780 500股。根据方案中的办法,总的流通权证数量为280 780 500份,一股流通股所拥有的流通权证数量为2.4965份。一股非流通股要转换为流通股,其拥有者必须购买一份流通权证与之相配套。假设公司的内在价值为每股40元(2004年12月31日的收盘价为36.64元),非流通股股东为一股流通权证的边际支付意愿为5元,那么一股流通股所对应的流通权证价值为5×2.4965=12.48元,于是一股含权流通股的内在价值提升至每股52.48元,而一股非流通股的内在价值则为每股35元。

1 马庆泉.证券史[M].北京:中信出版社,2003

2 罗纳德·科斯.社会成本问题[A]. 盛洪.制度学[C]. 北京:北京大学出版社,2003

上一篇:私募基金的运作与监管问题研究

下一篇:证券市场上的羊群效应及其博弈分析