证券无纸化与中国证券登记存管制度检视

摘 要:中国证券登记存管法律制度并没有伴随证券无纸化而发展,在证券持有模式、证券登记的独立性、证券存管体制等方面都体现出不适应性。应当在法律层面确认证券间接持有的合法性,建立相对独立的证券登记体系,并修改完善证券二级存管体制,提供适应证券无纸化发展的登记存管法律制度。

关键词:登记存管;证券无纸化;证券持有模式

纸质证券退出我国证券市场已有十余年,目前无纸化已覆盖我国证券市场的各环节,包括交易所、代办股份转让市场、开放式基金申购赎回等。相较于其他仍在探索证券无纸化或尚未实现全面的证券无纸化的证券市场来说,我国已经完成了这一过程。但证券交易技术的发展并没有伴随无纸化证券登记、存管、交易、结算法制的完善。立法层级、立法理念、法律规则、法律关系、法律风险和权益保护等构成证券无纸化时代的主要挑战。

一、证券无纸化下中国证券登记存管法规范体系

我国证券登记存管法律规范体系目前主要由法律、行政法规、部门规章、行业规范(业务规则)以及相应的习惯做法等构成。尽管行业规范的效力层级最低,但从数量来分析,其大约占90%以上,在实践中发挥着指导和规范证券登记存管的作用。

(一)证券登记存管法律的滞后性

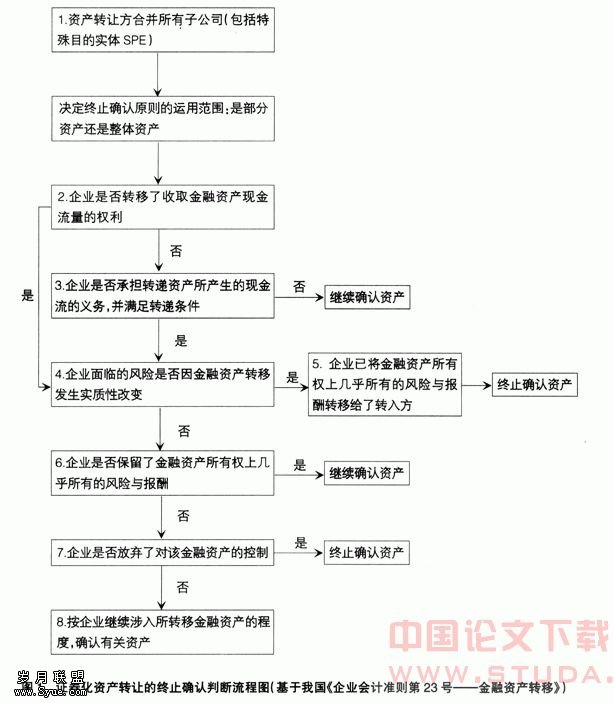

从法律性质分析,证券登记是对公司发行的证券的资产确权行为,而证券存管则在证券存管机构与证券所有人之间建立起保管合同关系。登记的确权功能以及保管合同在民事法律中都有一般性的规定,但这些规定仍主要基于动产和不动产这种实体物而言。证券的无纸化彻底消灭了纸质证券的实物载体,投资者也不再通过持有“证券”而证明证券所有权,证券登记表现为登记机构储存的电子记录,证券存管也是以证券账户的形式保管的电子记录。这样,以实物为基础建立的民法上的登记和保管法律规范就无法真实、完整地表彰无纸化证券权利,确立无纸化证券的保管关系。

无纸化证券登记存管规则在典型民事法律中的空缺在《证券法》中仍没有弥补,第159条、160条和166条虽基本确立了证券直接登记、证券登记确权以及证券存管制度,但证券直接登记的唯一化使之前和之后立法规定的间接登记面临合法性问题,以“证券登记结算的结果”作为确权依据含糊不清,证券存管的规定则更显简陋。显然,《证券法》此次修订并没有为无纸化证券的登记存管提供完整的指引性规范。

(二)其他证券登记存管规范的合法性问题

部门规章以及行业规范对无纸化证券的登记存管做出了详细的规定,其中有以行业规范为主,从证券持有方式,到证券登记确权,再到证券托管存管,形成了一个相对完整的体系。但行业规范在证券登记存管操作中的主导性地位在我国的法制环境下却面临合法性问题。首先,配合证券登记存管业务发展需要而创制的行业规范或者习惯做法可能与传统的法律原则或规则不一致;其次,无纸化情况下证券登记、转让、抵押的效力和结算规则的效力等还没有得到立法确认,近年来证券登记结算机构依据业务规则做出的许多行为被诉诸法院,严重影响了结算秩序和证券市场安全运行。

二、证券无纸化与我国证券登记存管法规范的不适性

《证券法》确立了我国证券登记结算体制的基本框架,即“集中登记、存管与结算”模式。从时间来看,我国证券登记存管的法律制度建立在证券无纸化之后,立法基础比较充足,但从规范内容来看,立法质量并不高,证券登记存管法律规范仍表现出相对证券无纸化技术性规范的不适应性。

(一) 证券持有方式的不适性

《证券法》将我国证券登记体系建立在证券直接持有模式基础上,但国务院及证监会、中登公司等的行政法规、部门规章、行业规范等则在法律之外创造了证券间接持有模式。如国务院早在1995年《关于股份有限公司境内上市外资股的规定》就确立了境内上市外资股的间接持有方式,即“境内上市外资股的权益拥有人,可以将其股份登记在名义持有人名下”。中登公司2002年《关于落实<证券账户管理规则>中有关B股账户业务补充通知》第7条规定:“境外投资者可以名义持有人的名义开立证券账户。”而证监会《证券登记结算管理办法》通过“依据法律、行政法规和中国证监会的规定,证券记录在名义持有人证券账户内的,从其规定”的规定,以例外的方式将证券间接持有方式一般化。尽管如此,证券间接持有还是因上位法依据的欠缺面临合法性问题。

另外,对于违约会员的证券被转移占有至结算(存管)体系的名义下的,由于目前登记和存管结算混合,结算中心难以作为名义持有人出现在向外出具的股东名册上,否则就会出现自己为自己记录持有并确权的怪现象。因此在目前的实际操作中,登记结算公司在股东名册中对于结算体系的账户不得不对名称或持有进行“屏蔽”处理,这样做就影响了股东名册披露的完整性和透明度(注:中国结算上海分公司独立登记系统研究小组:《独立登记系统的研究与设计》,2006年内部资料,第7-8页。)。登记与结算功能合为一体使中登公司处于既是裁判者又是参与者的冲突地位,而证券直接持有使这种冲突显化,从而不得不牺牲信息公开来保障权利。

(二)证券登记体系的不适性

证券登记具有证券资产的确权功能。《证券法》规定,证券登记结算机构应当根据证券登记结算的结果,确认证券持有人持有证券的事实,提供证券持有人登记资料。《证券登记结算管理办法》也明确规定,证券登记结算机构根据证券账户的记录,确认证券持有人持有证券的事实,办理证券持有人名册的登记,且证券登记结算机构应当保证证券持有人名册和登记过户记录真实、准确、完整。在间接持有模式下,证券登记在名义持有人名下,名义持有人依法享有作为证券持有人的相关权利,而证券权益拥有人对证券资产的权利证明仍仅依赖于名义持有人出具的证券权益拥有人的证券持有记录。尽管《证券登记规则》要求名义持有人对其名下证券权益拥有人承担相应的义务,而中登公司也有权要求名义持有人提供其名下证券权益拥有人的相关明细资料,但在与证券间接持有相配套的权利、义务和责任体系健全之前,证券登记的确权功能仍面临着公正与公平的质疑。

在证券登记机构与结算机构合一的登记结算体系下,证券登记在保障投资者权益方面还存在问题。《证券法》规定:“结算参与人与客户之间的证券划付,应当委托证券登记结算机构代为办理。”实践中的操作是,证券交收由中登公司通过在投资者证券账户之间直接划拨完成,并进行股东名册的变更登记。与资金的二级结算制度不同的是,证券交收实行直接划拨制度,划拨之后再通过登记系统进行变更登记。由于证券划拨与变更登记在同一机构内部完成,在权益变更方面只有内部审查机制,且这种内部审查仅在划拨之前具有实质意义,故投资者在证券划拨过程中的权益很难保障。

(三)证券存管体系的不适性

关于我国证券存管体系,中登公司实行的是“中央登记(存管)、二级托管”体制,即投资者的证券是先托管在证券公司处,再由证券公司托管在中登公司处——为示区别,将后一层托管关系称为存管——中登公司只对证券公司承担托管责任(注:郭雳、廖凡:《我国证券登记结算法律的进展与疑惑》,《证券市场导报》2007年2月号。)。我国《证券法》有实质意义的规定只有一条,即证券持有人持有的证券,在上市交易时,应当全部存管在证券登记结算机构。这就确立了上市交易证券强制存管制度。但其既未指出托管这层法律关系,也未对存管主体作出规定,二级托管同样面临上位法缺失的问题。