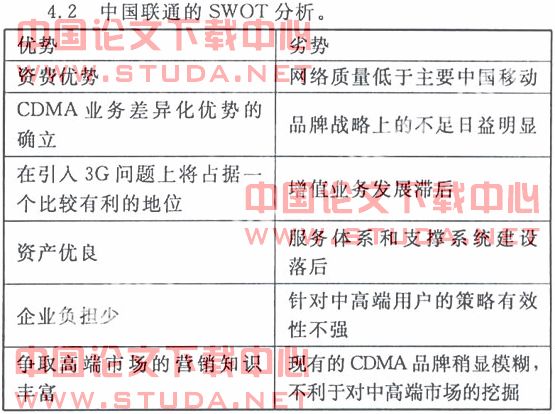

移动和联通发展战略比较

来源:岁月联盟

时间:2013-02-14

关键词 移动;联通;竞争战略;财务

1 中国移动通信市场的竞争现状与发展趋势

1.1 国内通信市场竞争现状。据国家信息产业部统计,近年来移动用户增长率远高于固话用户。2005年,我国移动电话用户数达39342.8万;2006年为45108.2万;截至2007年8月,我国移动电话用户数已达51566.9万,用户年增长率都接近20%。移动通信业务占总业务收入的比重最大,移动通信已经成为电信业务的主流,占总业务收入的比重还将进一步加大。

毫无疑问,我国的移动通信市场是一个典型的寡头垄断竞争市场。目前移动通信市场主要有中国移动通信集团公司(简称移动)和中国联合通信有限公司(简称联通)两家主要业务经营商。从公司规模上看,移动目前资产规模超过4000亿元,员工12万多人;联通上市几年来资本融资627亿元,总资产2262亿元。从经营业务的范围看,移动的业务领域较窄,集中在移动通信领域,包括移动电话业务、移动数据业务、IP电话和多媒体业务。而联通所经营的业务则很全面,包括移动电话(GSM和CDMA)、移动数据业务、193长途电话、市话、寻呼、IP。电话、UNIENT165、卫星通信、联通数据与专线,银行卡业务等,但其主要精力还是放在移动通信领域上,其总收入中移动通信所占的比重也最大。

2007中国联通移动收入占总收入的80%以上。从联通和移动竞争就可看到这一点。移动因为网络质量和服务质量的优势,抢到了很多的高端用户;联通在很多地方只能得到“城中村”用户,联通用CDMA打高端,但是因为服务质量不佳,很难吸引高端用户。对低端用户,主要集中在价格的竞争上,移动用动感地带、神州行和大众卡都是预付费业务等品牌和各种套餐,在价格上与中国联通展开积极的竞争,再配合主动的广告和品牌策略,争到很多时尚年青用户和低端用户。中国联通紧随其后也相继推出了主打的四个客户品牌分月0为:新势力、如意通、新时空和世界风。联通新时空和世界风沿用的是以前品牌,联通新时空主要针对集团客户,而世界风则是延续以前双模手机的品牌,定位为高端品牌;新势力与如意通则分别与中国移动的动感地带和神州行相对抗。尽管几年来中国联通在移动通信领域取得了较大的发展,但无论是从业务收人、市场份额,还是用户质量来看,与中国移动相比仍是小巫见大巫。2007年上半年中国移动营业收入达到3569.59亿元,增长20.9%,净利润达到1240.68亿元,增长30%,移动电话用户数达到3.69亿户,占整个移动电话市场的60%以上。中国联通实现营业收入1004.7亿元,比上年增长4.1%,移动电话用户数达到1.6亿户,占整个移动市场的20%以上。这一用户基数决定了移动和联通在竞争中的基础地位。

1.2发展趋势。从全球移动通信发展来看,这两年呈现更加高速的增长态势,到去年,全球移动通信用户数已突破26亿。从2000年以来,全球移动通信用户以每年2亿左右的速度增长,去年和今年以更高的速度发展。移动用户超过固定用户的现象在2002年已经发生,全球有166个国家的移动用户超过了固定用户,所以移动通信已经成为最大的通信手段,也是未来的发展趋势。目前我国移动用户数达到约5.74亿,普及率为43%,年增长率约为20%;全球手机用户数约有30亿,普及率为50%,年增长率为10%,增长率的拉动主要在发展中国家。

在全球30亿移动通信用户中,第二代移动通信仍然占主导地位,在第二代移动通信市场中,GSM是快速增长的领域,市场占有率超过了80%。CDMA近几年发展比较平稳,从总体来讲,都在14%左右。而3G逐渐拥有越来越多的份额,虽然第三代移动通信仍处在发展阶段,但3G的应用在今后几年内将是发展主流趋势。

2 移动联通财务比较分析

移动通信市场上,中国移动和中国联通竞争激烈,但一直以来,中国移动在移动通信市场上处于领军垄断地位,联通与中国电信等其他通信公司的移动业务一起尾随其后,不过联通与其他公司相比更为强势,因此才有了联通和移动的相提并论。而且近两年来,两者均发展迅速,为了更清晰地比较两者在绩效上的差异,以下从业务和财务上,对两者2006年和2007年的数据进行分析比较。

2.1发展战略比较。由于二者进入市场的时间不同,在业务经营、网络规模、经营特点等许多方面存在明显的差异。二者的总体比较如下表1:

2.2业务发展比较。中国移动与中国联通的主营业务都是移动话音业务,主要分为预付费和后付费业务两类。中国移动的“全球通”业务是经营多年、全力打造的品牌,不仅网络覆盖好,计费准确完善,服务质量较好,而且还实现了全球多地区的漫游。“神州行”业务用户占到了中国移动用户的60%,由于其拥有网络覆盖优势,用户人缘很好。“动感地带”将用户定位于独立、自主、时尚、新潮的青少年群体,目前已形成强大的品牌号召力,但其内涵不足,资费单一,内容也不多。中国联通“130”(GSM网130、131)品牌微弱,从未有明确的定位、策划和宣传。“联通新时空”的品牌有一定影响力,但CD—MA与“全球通”相比,用户规模很小,发展并不理想。“UP新势力”只在部分省(市)试点,品牌建设处于劣势,存在网络覆盖不足和计费分区等问题(出了校园无提示等),用户转网时有发生。对于“如意通”(GSM130、131和CDMA133),中国联通采取低调发展的原则,在推出初期确定了4种套餐,满足部分低端客户的需求,通过市场自行传播和宣传,加上其10%的资费优惠,吸引了不少用户;但CDMA133“如意通”因手机价高和款式落后等问题,其发展并不如人意,未来不容乐观。

总体看,在业务发展上,中国联通与中国移动相比处于劣势。因此,中国联通未来在业务发展上应着力解决如下问题:重新定位,“130”业务的用户群应侧重于中低端,“联通新时空”则应面向中高端。对于“UP新势力”,中国联通2006年的重点即是大规模推进建设和市场开发,包括制定各种资费套餐和推广措施。“如意通”GSM需定位于低端,而CDMA133“如意通”应设法转化为一个较高端的预付费品牌。

话音业务市场逐渐出现了饱和现象,新用户中低端用户(预付费)增多,话音业务出现增量不增收现象。在这种情况下,移动运营商将移动增值业务作为其新的业务增长点和创收点。近几年,中国移动和中国联通推出了不少移动增值业务,这些业务对他们整体收入的贡献不断增加,同时也使用户享受到更加丰富多彩的服务。

2.3用户比较。2007年底,中国移动用户达36,933.9万户,全年净增6810.7万户,市场占有率约为69%;中国联通移动用户数达到16,249.1万户,增长率达12.7%,其中GSM业务用户为12,056.4万户,增幅为23.2%,CDMA用户为4,192.7万户,增户20.5%,GSM用户仍是中国联通的主要客户。

2.4财务业绩比较分析

2.4.1总体分析

上表2给出了中国移动和中国联通的财务指标比较,从比较看来,两运营商的财务状况良好,都具有较好的获利能力和成长能力,同时它们又各有特点。从财务指标来看,移动整体表现最好,收入增长快,每股盈利较多;而联通则长于增长能力,尤其是净利润和每股盈利增长更是以高速度增长。这表明,中国联通在保持营业总收入增长的同时,降低了营运指出和相关负债,2007年联通公司的资产负债率由上年底的46.8%降低至35.7%,得力于公司发展质量的提高,以及管理水平的提高,使得公司整体净利润如此大幅度提升。从营运收入比例来看,两者的增值服务收入都在进一步增多。2007年,中国移动增值业务收入达91609百万元,比2006年增长32.2%,增值业务收入占营运收入25.7%,比2006年进一步提高。中国联通的移动增值业务也已成为新增收入的主要来源,占其移动业务服务收入的22.4%,较2006年的18.9%有较大提高。2007年联通公司把增值业务服务纳入主打战略,已向全国221个城市大力推广新业务,如CDMA网“掌上股市”产品,提供专业化证券交易服务,重点发展银行、证券和保险等高价值集团服务,加快推广互联网应用及语音增值服务。这也与这两家公司在国内电信运营市场的竞争和发展态势相吻合。

2.4.2盈利分析。比较表2中两个公司的EBITDA率、净利润和每股盈利,可以看出,移动的各项指标均远远高于联通,但从整体盈利能力上来看,移动明显高于联通。下面,就用ROIC指标对两家公司价值创造能力做进一步分析:

上一篇:浅谈两会闭幕后房地产行业发展状况