从TCL并购案看购买法与权益结合法的异同及取舍

【摘要】随着市场竞争的激烈程度日益加剧,很多都在不断谋求做大做强,从而,一时间合并热兴起,随之而来的合并处理方法的争议也成为当今会计界的热点问题。本文首先通过国外会计准则及我国07年颁布的新会计准则,从理论层面比较了购买法与权益结合法的异同,并分别运用这两种会计方法处理TCL集团并购TCL通讯的案例,更加直观地比较购买法与权益结合法在适用条件、处理方法、产生影响等方面的不同,且在分析中运用了财务指标使比较更加直观化,然后结合我国现阶段国情浅谈合并会计处理方法的去向及取舍问题,认为现阶段我国不应该取消权益结合法,其存在对于我国这样一个正在中的国家来说是有益的。

本文的研究结论对于我国在市场经济加速发展的时期,能结合我国国情更好地处理企业合并业务,推动我国企业发展有一定的价值。

关键字:企业合并 购买法 权益结合法

Abstracts

As the competitions among companies become more and more intense, many of them seek for development by company mergence. At the same time this brings new problem to us, which is about the accounting methods in dealing with the mergence. In this paper I will compare the purchase method with the pooling of interests, by analyzing the merging of TCL Corporation and TCL Communication Company. And we should also take into account that in what condition the two methods will be suitable to use, their differences in dealing with the case and how they will influence the company. Specially, some financial indexes will be applied to the analysis. And this should be of great help in the face of China’s accelerating economic transition.

Key words: mergence, purchase method, pooling of interests

目录

一、引言···················1

二、回顾················1

三、两种方法区别的理论认识·······1

(一)适用背景···········1

(二)会计处理规则·········3

(三)影响············4

四、TCL案例············4

(一)具体案例数据······4

(二)财务指标分析·····6

(三)结合实际情况········7

五、我国合并会计前景····8

资料来源和参考文献·······9

一、引言

目前,美国、加拿大等发达国家已经废除了权益结合法,购买法成为合并的唯一处理方法,紧随其后经改组的国际会计准则理事会(IASB)发布了《国际财务报告准则第3号——合并会计(征求意见稿)》也取消了权益结合法,这两大国际会计体系的变革引起了世界的关注,我国是否应该效仿?对两种合并方法又应该做些什么思考?本文笔者试图通过对这两种会计方法的比较分析,来得出一些认识,以推进我国会计制度完善,市场转型顺利进行。

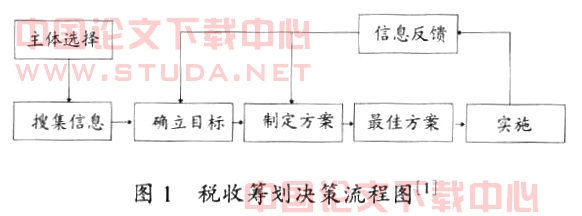

本文主要分为以下几个部分:上述引言部分是对本文内容、目的和意义的介绍;其次是对国内相关文献的回顾;第三部分是从理论方面比较购买发与权益结合法的异同;第四部分结合TCL公司并购TCL通讯的案例,用事实数据说明二者的差异;最后结合我国现阶段国情,浅谈我国合并方法的去向。

二、文献回顾

购买法与权益结合法之间的不平衡产生于19世纪40年代中期。1944年美国注册会计师协会(AICPA)发布ARB24规定:对于有限寿命的商誉需要在其寿命期内摊销,对于没有有限寿命的商誉,按以下三种方法处理:(1)无限期保留在账面上;(2)在其有用的寿命期内摊销;(3)直接注销盈余、资本或已赚得盈利。然而,1953年APB发布了ARB43,禁止企业用商誉冲销资本盈余,在APB第17号意见书中更是规定,1970年10月31日以后发生的商誉应在最长不超过40年的期限内进行直线摊销。购买法与权益结合法的不平衡由此产生。随着我国企业合并热潮的到来,国内学者针对此问题的争论也愈加激烈。目前支持结合具体国情,保留权益结合法的意见占主流。

2004年,丁友刚[1]在《企业合并会计方法:问题、争论与选择》一文中认为:我们不可否认国际趋同购买法的价值,但是对于那些发达国家站在他们特定发展阶段和基础上制定出来的国际会计准则,显然我们不能盲目地追求与他趋同。他认为目前我国权益结合法仍有其存在的价值,应该建立以原则为基础的合并会计方法选择机制,并规范购买法(特别是对商誉的处理),以达到立足国情,推动经济更快发展的目的。

同年,黄世忠[2]等人在《企业合并会计的经济后果分析——兼论我国会计准则体系中计量属性的整合》中也提出了类似的见解。文中认为鉴于我国特殊的经济环境,购买法和权益结合法的选择会产生严重的经济后果,盲目取缔权益结合法将不利于我国企业扩大规模,提升国际竞争力。我国应当选择的是允许购买法和权益结合法并存并对权益结合法的使用范围实施严格限制的二元格局。

笔者认为,鉴于我国目前市场有效性尚不完善,证券市场仍不成熟等原因,在一定规范条件下采用权益结合法是有益的。当然,全面采用购买法是大势所趋,我国应该适时取消权益结合法,与国际接轨。

三、两种方法区别的理论认识

(一)适用背景

购买法与权益结合法是企业并购过程中的两种不同方法,分别适用于不同的情况,采用不同的处理方法,也会产生不同的影响。按照国际会计准则(IAS22)的定义:

购买是通过转让资产、承担债务或发行股票等方式,由一个企业(购买企业)获得另一个企业(被并企业)净资产和经营活动的控制权的企业合并形式,这种形式下的会计处理方法称为购买法。权益结合是指参与合并的企业的股东联合控制了它们全部或实际上是全部的净资产与经营活动,以便继续对合并后的实体分享利益和分担风险的企业合并形式。这种形式下,参与合并的任何一方都不能认定是购买方,它所采用的会计处理方法就是权益结合法。

为了更好的区分这两种方法,我们有必要先了解一下企业合并。

国际会计准则委员会(International Accounting Standard Committee)第22号准则《企业合并》指出:

企业合并是一家企业取得对另一家或多家企业控制,或者联合两家或更多企业的结果。

美国会计原则委员会(Accounting Principles Board)颁布的1970年11月起生效的第16号意见书《企业合并》第一段对企业合并所下定义为:

企业合并指一家公司与一家或几家公司或非公司组织的企业合成一个会计主体。

这一会计主体继续从事以前彼此分离、相互独立的企业的经营活动。

按照形式,企业合并可分为吸收合并、新设合并和控股合并三种。

吸收合并,即两家或更多家企业合并成一家企业。经过吸收合并,参与合并的企业通常只有一家继续保留其法人地位,另外一家或几家企业在合并后丧失法人地位,不复存在,即甲+乙=甲。

新设合并,指创建新企业的合并。经过新设合并,原有的各家企业均不复存在,而是合并成一家新的企业,即甲+乙=丙。

控股合并,指一家企业买入或取得了另一家企业有投票表决权的股份或出资证明书,且已达到能控制后者经营和财务方针的持股比例。例如,甲公司购入乙公司50%以上的股份,可完全掌握乙公司的生产经营管理权,则甲成为控股公司,也称母公司,乙成为甲的附属公司,也称子公司。

我国2007年颁布的最新企业会计准则第20号对合并的定义是:

企业合并,是指将两个或两个以上单独的企业合并形成一个报告主体的交易或事项。企业合并分为同一控制下的企业合并和非同一控制下的企业合并。

其中,同一控制下的企业合并采用权益结合法进行会计处理,非同一控制的采用购买法处理。

参与合并的企业在合并前后均受同一方或相同的多方最终控制且该控制并非暂时性的,为同一控制下的企业合并。这种合并类似于将一个人的东西从一个口袋放进另一个口袋,所以不会产生任何实质性的变化,只是控制方将自己的东西简单捏合,而在控制权、管理方面仍保持连续性。在这种情况下合并不是一种购买行为,没有新的计价基础,适用权益结合法进行会计处理。按照美国AICPA第39号会计解释“共同控制下的企业合并通常不涉及与合并双方外部的转移和交换,其常见的情形包括:母公司将全资子公司的净资产转移到母公司,并注销子公司;母公司将其在几个非全资子公司拥有的权益转移到一个新的全资子公司;母公司用其持有的股权或净资产来交换非全资子公司增加发行的股票,等等。”在我国还包括国家政策指导下的企业合并,在这种合并中各合并企业无法区分谁是购买方,他们都处于被动地位,所以是同一控制下的企业合并,适用权益结合法。而若参与合并的各方在合并前后不属于同一或相同的多方最终控制的,则为非同一控制下的企业合并。这时,企业合并就像购买商品一样,应以公允价值为计价基础,适用购买法。

目前,国际上普遍提倡采用购买法,认为采用购买法所提供的信息相关性更高,利润操纵空间更小,而对权益结合法的应用严格限制。如英国等国家对其适用条件制定了一个复杂的过程,而在澳大利亚,只允许采用购买法,新西兰也制定了类似的规定。我国目前虽然相关规定仍不规范,但是正在大步向国际规则靠拢,同时,一些发达国家的会计准则也是值得我们研究的。

美国会计原则委员会 于1970年发布的第16号意见书,“企业合并”,规定了用权益结合法处理企业合并业务的12个条件,只有在满足全部12个条件时,采用权益结合法才是合适的,这12个条件可分为以下3类:

(1)参与合并企业的性质,这一类条件,可用来确保权益结合型企业合并真正是以前普通股股东权益彼此独立的两个或两个以上企业的合并。这类条件包括以下两个:

①在开始实施合并计划前的两年内每一个参与合并的企业自主经营,不是另一公司的子公司或分部。

②参与合并的每一个企业独立于其他企业。

(2)合并所有者权益的方式,这一类条件可满足权益结合法的要求,即在实质和形式上均发生了交换股权,合并现有有投票表决权普通股权益的业务。它包括七个条件:

①合并是在单一的交易中完成的,或者是在开始实施计划后的一年内依照特定的计划完成的。

②在合并计划完成日,一家公司只提供并发行其权利与发行在外的有投票表决权的多数普通股相等的普通股,以换取另一家公司几乎全部有投票表决权的普通股权益。

③在开始实施合并计划前两年内,或从开始企业合并日起至合并完成日,在计议实施合并时没有一家参与合并的公司改变其有投票表决权的普通股的权益;计议实施合并时的变化包括向股东分派股利、增发股票、交换股票和赎回股票。

④从企业合并开始日起至合并完成日,参与合并的每一个企业只为企业合并以外的目的取得其自己的有投票表决权的普通股,而且取得的只是正常数量的这类普通股。

⑤在某一参与合并的企业中,某一普通股股东的权益与其他普通股股东的权益的比率,在交换普通股完成合并业务之后仍然保持不变。

⑥在完成合并以后的企业,所有的普通股股东仍能行使普通股股东所享有的投票表决权,股东既不会被剥夺行使这些权利,也不受限制。

⑦在计划完成日,与合并业务有关的所有问题已经解决,而且在与股票发生或其他代价有关的计划中,已不存在悬而未决的条款。

(3)不存在有计划的交易。这些条件所禁止的有计划交易指与合并全部现有普通股权益不一致的交易。这些条件包括:

①合并后的企业并不直接或间接赎回或取得为实施合并而发行的全部或部分普通股。

②合并后的企业并不受要为参与合并企业的前股东提供惠益的其他财务协议的约束,如由合并时所发行的普通股提供的贷款担保,这种担保事实上会取消普通的交换。

③除了以前单独的企业正常经营过程中处置资产、清理重复的设备或多余的生产能力以外,合并后的企业并不准备或计划在合并后两年内处置参与合并企业的相当部分的资产。

只有同时满足以上12个条件,才可以采用权益结合法处理,可见早在70年代美国对应用权益结合法的限制就已经很严格了。后来,2001年6月其又颁布《美国财务会计准则第141号:企业合并》废除权益结合法,引起了国际上的广泛关注。当然,这是以美国这个国家经济发达,市场制度规范为背景的,而我国经济与其相比相差还很远,所以在向国际靠拢的同时,也要立足于本国国情。最近,新会计准则的出台,针对合并业务区分了不同的适用情况,这不仅是我国会计界的一项突破,也是我国市场经济的壮举。

(二)处理规则

这两种方法的区别不仅体现在适用条件不同,更体现在以下几方面:

1、 购买法下采用公允价值为计价基础,而权益结合法按账面价值计价。

2、 权益结合法下不产生商誉,合并方取得的净资产账面价值与支付的合并对价账面价值(或发生股份面值总额)的差额,应当调整资本公积;资本公积不足冲减的,调整留存收益。但购买法下,将购买方的合并成本大于合并中取得的被购买方可辨认净资产公允价值份额的差额确认为商誉。

3、 权益结合法下,不论合并发生在会计年度的哪一时点,被并整个年的损益都要计入合并后的企业。而购买法下,包括在主并企业中的被并企业的损益仅从购买日[3]算起。

4、 权益结合法将参与合并企业整个年度的留存利润均转入合并后企业,但购买法下,不能转入主并企业。

5、 权益结合法,合并方为进行企业合并发生的各项直接相关费用,包括为进行企业合并而支付的审计费用、评估费用、服务费用等等,应当于发生时计入当期损益。而购买法下,各项直接相关费用应当计入企业合并成本。

6、 在权益结合法下,若参与合并企业的会计方法不一致,应予以追溯调整,并以调整后的账面价值计量。而在购买法下,不存在这一说法。

(三)影响

正是因为在这两种情况下具体处理手段不同,所以所产生的影响也相差甚远。具体见下表:

四、TCL案例

(一)具体案例数据

下面结合TCL集团并购TCL通讯的案例分析两种会计处理方法的不同。

最近几年大刮“合并风”,自1998年10月清华同方与鲁颖换股合并到2003年12月,我国已有十几家上市公司采用权益结合法进行并购活动。由于我国当时仍没有明确的关于企业并购会计处理方法的规定,所以随着“合并风”的到来,一场关于合并会计处理方法的大讨论也随之展开。目前,虽然我国的会计准则在不断完善,但是购买法与权益结合法的异同仍值得我们去仔细探究。

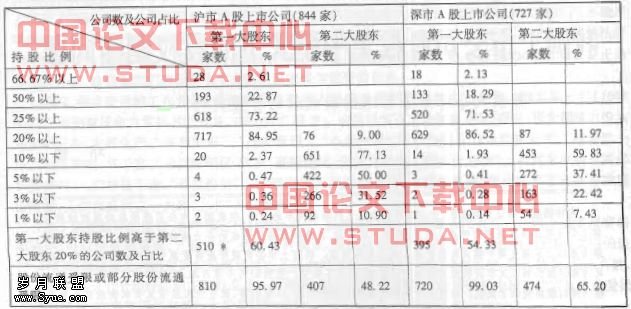

2003年9月30日,TCL通讯(000542.SZ)发布公告称,公司将通过与母公司TCL集团换股,以被母公司吸收合并的方式退市,而TCL集团将吸收合并TCL通讯并通过IPO实现整体上市。TCL集团首次公开发行的股票分为两部分:一部分是以4.26元的价格向社会公众投资者公开发行5.9亿股;另一部分为换股发行,TCL通讯全体流通股股东按换股比例取得TCL集团流通股股票。TCL通讯为在惠州市注册和在深圳证券交易所上市的外商投资股份有限公司,注册资本18810.8万元,持有惠州市工商行政管理局核发的企股粤惠总字第000006号《企业法人营业执照》和外经贸部核发的外经贸资审A字[1997]0039号《外商投资企业批准证书》。截止至并购日,已发行股份188,108,800股,其中106,656,000股为非流通股,81,452,800股为流通股,具体的持股数量及比例如表4-1:

这次合并的折股价格为21.15元,按照这一价格TCL集团需向少数股东支付172273万元(21.15*8145.28),换股而发行的股份为40439.59万股(21.15*8145.28/4.26)。合并双方2003年1-6月财务报表数据见表4-2:

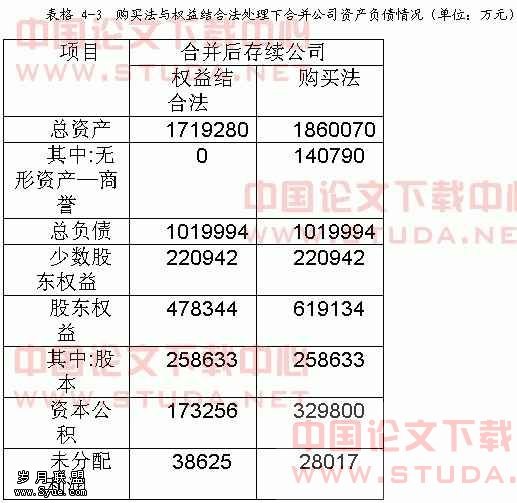

本次合并采用了权益结合法进行会计处理,这是一种制度之外的创新,是一种监管的默许。若将其结果与购买法下的数据进行比较,不难得出两种方法的不同,见表4-3:

其中,①商誉为购买方合并成本与合并中取得的被购买方可辨认净资产公允价值份额的差额。如下:

合并成本 172273

所获得资产公允价值 31483(72709*43.3%)

商誉 140790

(由于很难获得公允价值的真实数据,这里我们姑且假设TCL通讯的账面价值即为公允价值。)

②在权益结合法下,资本公积=TCL集团资本公积+本次发行新增资本公积-(TCL集团换股发行股本-TCL通讯少数股东所持有股本);而购买法下,资本公积为TCL集团原有的资本公积加上本次合并上市所形成的资本公积,为329800。

③权益结合法下,合并后未分配利润=合并前TCL集团的未分配利润+并入的43.3%少数股东所持有的TCL通讯未分配利润;在购买法下,存续公司的未分配利润即是TCL集团合并前的未分配利润。

合并双方2003年1-6月损益表主要财务数据见表4-4:

事实上,按照购买法,并购日不能编制合并利润表。因为按照购买法,合并以前被并购公司所实现的利润并不包括在年底的合并利润表中,所以并购日,购买法下的盈亏数据即为TCL集团2003年1-6月所实现的盈亏。

(二)财务指标分析

上面分别按照两种合并方法编制了合并日的资产负债表及利润表,单从各科目的数据来看,这两种处理方法就有很大的不同:

⑴在物价上涨或资产质量较好的情况下,由于商誉的确认采用购买法所报告的净资产通常大于权益结合法。

⑵采用购买法所报告的净利润较低,这主要是因为:权益结合法将参与合并的另一方整个年度的利润都纳入合并报表,而购买法仅将被购买方合并日后实现的利润纳入合并报表;在购买法下,要确认商誉并加以摊销或计提减值准备,权益结合法不存在这一问题。

下面我们将运用具体财务指标进行更细致的分析,以对这两种方法所产生的影响进行比较,表5-1和表5-2分别列示了两公司合并前后的某些财务指标:

资产负债比率是从总体上反映偿债能力的指标。该指标越低,表明企业的偿债能力越强。通过对比可以看到,购买法下资产负债比率更低,这是由于商誉的确认使总资产变大,从而提高了企业的偿债能力,即企业的每一元债务有更多的资产作后盾,降低了债权人的风险,这对其筹资是有利的。

销售净利率是指企业实现的净利润与销售收入的对比关系,用以衡量企业在一定时期的销售收入获利能力。从表中可以看到,权益结合法下该指标更高。这是因为按照权益结合法,合并之前TCL通讯实现的净利润也包括在存续公司净利润中,且TCL通讯的该指标明显优于TCL集团,所以全年收入与利润的合并促使存续公司显示出更高的创造利润能力。

净资产收益率(ROE)和总资产收益率(ROA)都是分析企业投资回报能力的指标。投资回报能力是从企业投资人的角度来考察的,说明所有者投入资本赚取利润的能力。表中数据显示,权益结合法下的ROE和ROA分别高于购买法下的该指标。这一方面是权益结合法下更高的利润造成的,另一方面是由于购买法下资产数值更大。

每股收益率,是指公司净利润与流通在外普通股的比值,反映普通股的盈利水平。很明显在合并日,按照权益结合法处理每股收益较高。而这一指标又是股市投资人最为关心的指标之一,所以权益结合法的采用使今后融资更为容易。

可见,按照权益结合法处理合并业务,可以使销售净利润、净资产收益率、总资产收益率、每股收益优于购买法下的指标。而且若按照购买法还需确认14.08亿元的商誉,这意味着从2003年7月1日起,TCL集团每年利润减少1.408亿元,这亦对各指标有负面影响,所以在当时我国制度尚不完善的情况下,采用权益结合法对各合并公司是很有诱惑的。

(三)结合实际情况

TCL集团与TCL通讯的此次合并采用的是权益结合法,首开上市公司换股合并先河。在合并当时,我国尚没有出台明确的相关规定,所以这一会计方法的采用是制度之外的创新,是并购方出于自身利益的一种考虑。

TCL集团此次合并主要是为了实现整体上市。当时香港市场发行的市盈率较低,对于盈利不十分丰厚的TCL集团来说,为了资金,选择内地资本市场融资利益更大。且有关资料表明大型跨国公司大多是整体上市的企业,整体上市可以为兼并重组、行业整合搭建更大的资本运作平台;可以进一步深化企业体制改革,完善公司治理结构。我国的规定“同一集团内不得有两家上市”更是促成了TCL集团换股合并TCL通讯,在内地整体上市。而这一合并采用权益结合法则更大程度上是为了“美化”报表,从上面的分析我们可以明显看出这一方法的采用对以后的融资是有很大益处的。但从理论上来讲,TCL集团的并购案例采用权益结合法有一些不妥,可从以下几点分析:

第一,合并双方中,TCL集团处于主动地位,而TCL通讯被动,不符合共同控制下的企业合并。区分是采用购买法还是权益结合法的关键是看合并后其中一方是否取得了对他方的控制权,如果取得了对另一个企业的经营和净资产控制权,则属于购买;如果参与合并的任何一方都不能获得对他方的控制权,而是各股东共同控制并购后的企业和他们全部或实际上是全部的净资产的经营活动,以便继续对合并后实体分享利益和分担风险,则属于权益结合。可见TCL的并购不满足权益结合的条件。

第二,采用权益结合法,参与合并的企业应规模相当,而在本案例中TCL集团的净资产是TCL通讯的两倍还多。

第三,TCL集团溢价发行股票是对TCL通讯公允价值的承认,即其存在商誉,而采用权益结合法无法准确反映溢价发行的事实,有失会计的真实性和客观性。

鉴于我国市场不断完善,入世之后所面临的挑战不断加剧,完善我国的会计准则是有益于国计民生的一项大事,既要在总方向上与国际趋同,又要兼顾国内实际情况。

五、我国合并会计前景

长期以来关于权益结合法和购买法的争论一直存在,近年来一些发达国家禁止了权益结合法的使用,如澳大利亚、加拿大和美国,随后经改组的国际会计准则理事会(IASB)发布了《国际财务报告准则第3号——合并会计(征求意见稿)》也取消了权益结合法。我国在面对世界两大会计体系的变革,是否应该紧随其后呢,是值得我们所有会计工作者思考的问题。

《2007最新企业会计准则第20号——企业合并》将企业合并分为两种:同一控制下的企业合并和非同一控制下的企业合并,具体的处理方法也很大程度上借鉴了国际会计准则,这弥补了我国合并会计规则的一项空白,推动了我国市场规范化的进程。按照我国目前的规定,同一控制下的企业合并应采用权益结合法,而非同一控制下的企业合并使用购买法处理。我认为以我国目前的经济发展状况来看,尽管权益结合法给合并者更大的利润操纵空间,但是其存在还是有很大合理性的。

首先,从反面来看权益结合法粉饰了报表,容易产生虚假信息,但从另一个角度讲,他给企业融资也带来了益处。我国现阶段融资对于各公司的发展是一个不小的问题,要促使国内企业尽快发展壮大,做大做强,入世之后有实力与国际公司抗衡,在制度不断规范、有限制约束的条件下采用权益结合法处理合并业务,是符合国情的,这也是会计准则的功能之一——会计准则应服务于国家的宏观经济目标。而且实证研究结果发现,作为最老练的财务报告使用者,证券分析师对不同合并会计方法所产生的会计差异缺乏鉴别力,同时对先前的会计方法选择带来的影响缺乏记忆力。分析师对主并企业的股票估价时,采用权益结合法的企业股价要高于采用购买法的企业股价;如果一个公司采用购买法且摊销购买溢价,那么证券分析师对合并发生在三年前的公司股价的预测要低于合并发生在一年前的情形。可见,在市场有效性尚不完善的情况下采用权益结合法是有益的。

其次,我国目前证券市场才刚刚兴起,各方面都很不完善,评估机构也不太成熟,所以想取得准确的被并购企业的公允价值有一定难度。而且我国一些上市公司股权结构特殊,非流通股占很大比重,这又给价值评估增添了一个难题。但在美国等发达国家,证券市场早已非常完善,股价能客观地反映公司的价值,加上各种评估机构的成熟,这都给他们采用购买法提供了有利条件。

最后,我国目前合并方式多样,有些很难区分主并方与被并方,如果硬性规定一律采用购买法,会加大合并的难度,不利于国内企业合并重组,完善资本结构。

加入WTO之后,我国各项工作都处于转型时期,如何与国际接轨又同时立足于本国实际是我们应该思考的问题。购买法与权益结合法的争议一直以来就存在着,本文结合TCL集团并购TCL通讯的案例简单比较了二者的不同,同时我认为现阶段我国不应该取消权益结合法,其存在对于我国这样一个经济正在发展中的国家来说是有益的,我们应该允许一定限制条件下权益结合法的应用,2007年最新会计准则正是朝这一方向发展的,规范了合并会计处理。当然,全面国际化是一个大趋势,适时应该取消权益结合法。

资料来源和

1.参考网站

2. Arthur R. Wyatt, Ph.D. , ”Summary from ARS No.5:”A Critical Study of Accounting for Business Combinations””, Journal of Accountancy (pre-1986), Jul 1963

3. Aboody, D., Kanznik, and M. Williams, “Purchase versus pooling in stock-for-stock acquisitions: Why do firms care? Journal of Accounting and Economics”, June 2000, Vol.29 Issue 3

4. Linda Vincent, ”Equity Valuation Implications of Purchase versus Pooling Accounting”, Journal of Financial Statement Analysis”, Summer 1997

5.《美国财务会计准则》

6.注册会计师教材编审委员会:《高级财务会计》,1~247页

7.《2007最新企业会计准则第20号——企业合并》

8.卢侠巍:《加速转型经济时期的中国会计热点》,经济出版社

9.吴玉心:“TCL集团合并会计方法选择的财务效应”,《财会通讯(综合版)》2004年第15期,25~26页

10.陈信元 董华:“企业合并的会计方法选择:一项案例研究”,《会计研究》2000年第2期,16~25页

11.丁友刚:“企业合并会计方法:问题、争论与选择”,《会计研究》2004年第3期,68~72页

12.黄世忠等:“企业合并会计的经济后果分析——兼论我国会计准则体系中级连属性的整合”,《会计研究》2004年第8期,30~40页

[1] 丁友刚:暨南大学会计学系:讲师、教研室主任、在读博士生。研究方向:公司财务、管理会计。作品:《财务会计》清华大学出版社,《〈基础会计学〉学习指导》暨南大学出版社等。

[2] 黄世忠:博士,厦门国家会计学院副院长、厦门大学管院会计系教授、博士生导师,兼任中国会计学会常务理事、福建省审计学会副会长、上海证券交易所上市公司专家委员会委员、《会计研究》编辑委员会委员等。著有《西方财务会计》、《中级财务会计学》等。

[3] 购买日,是指购买方实际取得对被购买方控制权的日期。