从羊群效应浅谈证券投资中的心理障碍

来源:岁月联盟

时间:2013-03-15

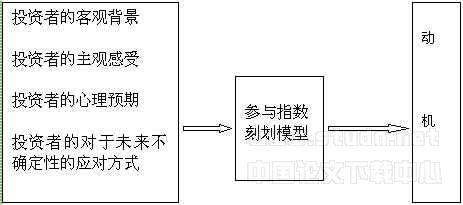

投资陷阱指的是先前投入的时间、金钱或其他资源会影响个体其后的决策,因而它也被称为“沉没成本效应”。有研究表明,投资者对某股票分析越多,收集的信息越全,也就对该股票上涨的判断存在越高的信奉水平。产生这种沉没成本效应的一个原因,在于投资者的启发式加工应用不当。对投资者而言,多考虑机会成本无疑是克服投资陷阱的好办法。

恶化陷阱又被称为“滑动强化陷阱”。“滑动强化陷阱”可以解释为什么投资者的价值曲线会是1型。正是由于滑动强化存在,随着投资者收益的增多,要增加一定量的主观正价值,需要增加更多量的收益;随着投资者损失的增多,要增加一定量的主观负价值,则需要更多量的损失。

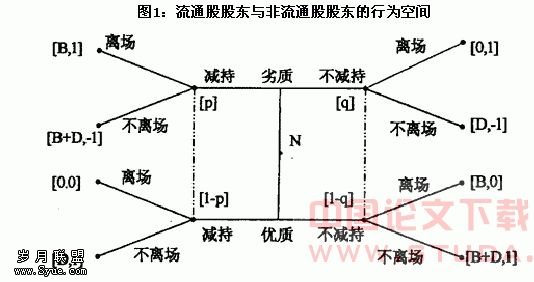

集体陷阱指的是个体理性并不必然导致集体理性。股票市场的泡沫、金融崩溃等集体非理性行为都是一些个体的理性行为所致。广大散户的整个资金量并不比主力的资金量少,但却不能像主力那样影响股价,其原因也就在于散户群体中存在集体行为陷阱。

无知陷阱是指个体由于对行为的长期后果无知所导致的行为陷阱。股市是没法完全准确预测的,但还是有许多人乐此不疲地进行预测,寻找着能击败市场的“模型”。正如人类和害虫的斗争一样,投资者从来没有停止对股市进行预测。

“一美元拍卖陷阱”起源于“一美元拍卖游戏”。特格(Allan Teger)研究发现:在对1美元进行拍卖时,参与者在最初时总是由个体收益所驱使去参与竞标;但随着竞标的继续进行,参与者更关心赢得这场比赛,以挽回面子,尽量减少损失,并给他的对手以惩罚。这种逐步落入陷阱的情况往往在竞争激烈的社会情境下最容易发生。股票市场是个高度竞争的市场,因此这种“陷入”经常发生在股民和投资经理身上。

三、小结

证券投资者的心理行为障碍严重影响其投资业绩,导致各种证券投资心理行为障碍的深层原因非常复杂,学术界目前对某些现象也无法加以合理统一的解释。而心理学的“理论丛林现象”更是加剧了解释的困难。投资者要提升投资业绩,就必须克服上述心理障碍。

参考文献

[1]De Bondt,Wemer F M and Thaler R.H.Does the Stock Marker Overreact[J].Journal of Finance,1995,140(3):793-805.

[2]Daniel,K,HirshlEifer D,and Subrahmanyam,A.Investor Psychology and Security Market Underand Overreactions[J].Journal of Finance,1998,153:1839-1885.

上一篇:影响企业证券投资的决策因素

下一篇:诺贝尔经济学奖中的证券投资理论