浅谈我国风险投资对创业板企业IPO定价效率影响的实证研究

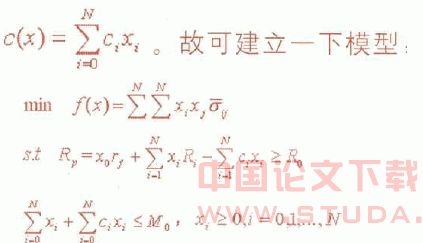

除风险投资外的其它影响因素的平均数和中位数相差不大,均未超过5个百分点。这样小的差别源于大陆创业板严格的审核机制,这样的机制使创业板上市的企业的各项运营指标被限制在一定的范围内,所以不会有较大差别,对偏低定价率的影响也不会像风险投资的介入那么大。 2 多元回归分析 为了进一步验证结论的正确性,并且找到风投对IPO抑价率影响的程度,我们再对数据做多元线性回归分析。分析过程中,我们利用逐步回归的方法来逐一判断IPO抑价率的解释因素,并最终分析风险投资对IPO抑价率的影响。

可以看出,虚拟变量VC与IPO抑价率成正相关,证实了我们用中位数方法进行的分析,说明风险投资进入时创业板企业的IPO抑价率会升高。但是,从显着性的角度来看,风险投资对IPO的影响效果却不是那么明显,不能达到10%的显着性检验标准。回归方程的整体拟合优度为0.5137。F检验显着,说明多变量回归有效。

对创业板IPO抑价率解释能力较强的系数主要为首日换手率、公司成立年限和发行净收益率。其中,首日换手率(RC)与偏低定价率程显着正相关。公司成立年限(AGE)与偏低定价率成反比关系,这是由于公司成立年限越长其经营记录就越多,价值不确定性越小,而风险投资更加青睐高成长、高风险的企业,因此年限长的公司其IPO抑价水平就会相对更低。而ROP则从承销商的角度反映了发行净收益率与偏低定价率的负相关性。

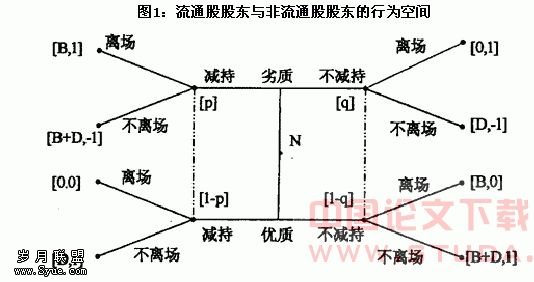

4 风险投资使IPO高抑价的机制分析——逆向选择模型

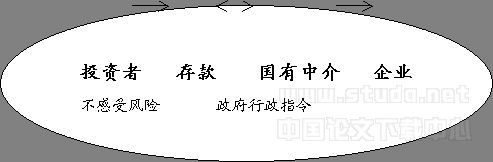

创业板市场是风险投资资本的主要退出机制,风险投资者(机构)在这种机制之下,投资的目的并不是用了拥有投资企业,也并不是为了获得股息和红利,其目的是为了通过投资管理帮助企业实现潜在价值进而获得超额的资本增值回报。

如下图所示,可以说风险投资处于承上启下的关键地位。而在众多退出方式中,IPO又是最受风险投资者青睐的一种。原因在于其拥有最高的退出收益。

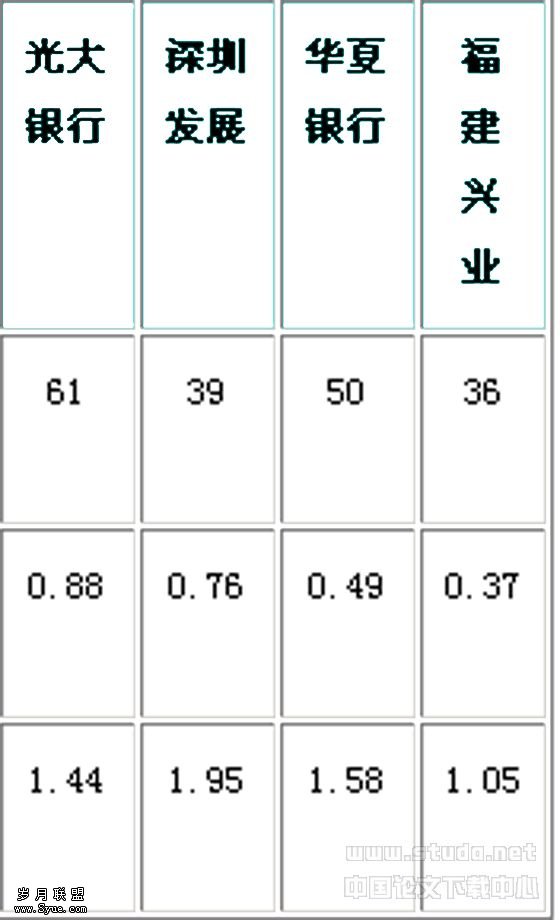

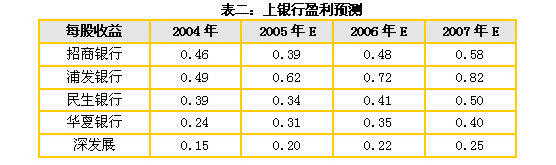

在此,我们应特别注意逆向选择模型的作用机制。经表一与表二的对比,我们看到,有风险投资的企业其平均成立年龄小于无风险投资介入的企业的平均成立年龄。同时,有风险投资介入的企业在资产回报率(ROA)、销售回报率(ROS)等方面的表现均次于无风险投资介入的企业。正因为如此,这类企业能为风险投资带来更多的成长性收益。风险投资在选择这类企业的时候即产生了逆向选择。我们也可以将其理解为风投因为企业的高成长性而对其选择这样一种因果关系。

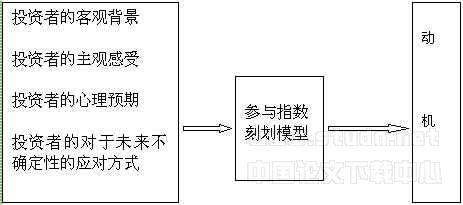

IPO的定价由发行企业和承销商共同完成。基于中国大陆股票市场的相对不成熟所导致的发行人和投资者间信息不对称等因素,在询价发行机制下,定价不能高度市场化,风险投资者能与承销商控制发行价格,从而在以IPO方式退出时获得更多收益回报。当然,在这种情况下要求风险投资者拥有足够控制运营的股权。

5 结论与启示

经过以上分析,我们认为,风险投资对创业板企业的IPO抑价率有一定程度的影响,即有风险投资背景的创业板企业其IPO抑价率高于无风险投资背景的上市企业。这也符合目前国内外对创业板,包括中小企业板块的风险投资研究的理论。

但是中国大陆的创业板又与香港地区和国外的创业板有多方面的不同。首先,由于大陆创业板开板的谨慎性较高,企业上市的审核条件更为严格,在企业的盈利、资产、股本、主营业务、成长性与创新能力、保荐人等方面均有不同要求。其次,中国大陆的股票市场相对于香港地区和世界其它发达国家的股票市场来说并不是一个成熟的市场,在风险控制、保荐人质量、企业与公众的信息对称度、道德环境、投资人退出机制等许多方面并不完善。这一系列原因都造成了市场上过高的IPO抑价率。

参考文献:

[1]毕子男,孙珏.机构投资者对IPO定价效率的影响分析.

张宗新.关于IPO抑价率水平的再认识.中国证券报.2006-08-15(11).