我国中小企业融资问题分析

来源:岁月联盟

时间:2010-06-25

[摘要] 在我国现阶段,中小融资问题是制约我国中小企业的“瓶颈”之一。中小企业融资存在着许多不容忽视的问题和不足,我们要认真分析现阶段我国中小企业融资的现状和问题,并采取有力的措施使其走到健康的轨道上来。

[关键词] 融资结构 成因分析 融资对策

在我国现阶段,在工商注册登记的中小企业已经超过1000万家,占全国注册企业总数的99%,其总产值、销售收入、实现利税、出口总额已分别占全国的60%、57%、40%和60%左右;流通领域中小企业占全国零售网点的90%以上,中小企业还提供了大约75%的城镇就业机会。数据表明,中小企业也已成为我国发展和社会稳定的重要支柱,是推动我国经济有效增长的主力军。而截至2002年底,我国机构各项贷款余额为184024.50亿元,乡镇企业与民营企业的贷款余额为7871.10亿元,仅占4.28%。由此可见,中小企业顺利融资是其做大做强的根本保证。然而与此不相适应的是中小企业发展中的融资问题日益突出,普遍出现“资金贫血症”,融资难已成为困扰我国中小企业发展的主要“瓶颈”。 我们要认真分析现阶段我国中小企业融资的现状和问题,并采取有力的措施使其走到健康的轨道上来。

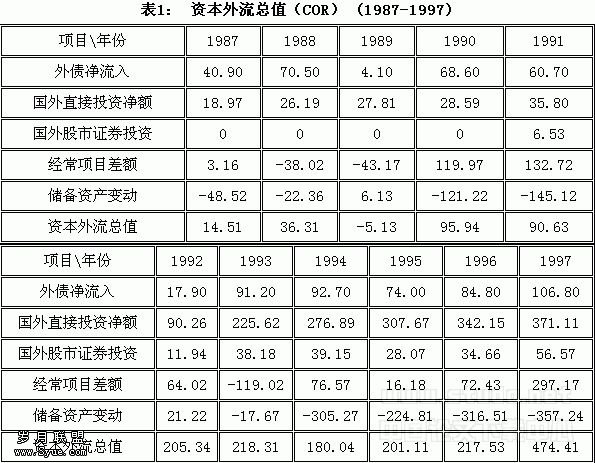

一、我国中小企业融资结构分析

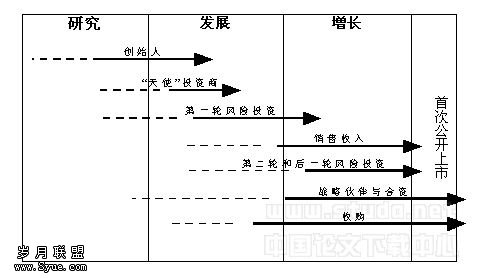

中小企业的融资来源主要也是分成两大类:一是权益资金,二是债务资金。一般而言,中小企业在不同的发展阶段,其融资结构会呈现出不同的特点。在中小企业初创时期,其资金主要来源于自有资金及自身积累。进入成长期后,会更多地依靠外部融资,特别是外部金融机构的贷款。在成熟阶段,中小企业的资金来源是债务资金。目前我国中小企业融资结构的特点是资金来源渠道单一,主要以内部融资为主,绝大部分是业主投资及企业的留存收益,外部融资所占的比重很小。

二、中小企业融资难的成因分析

中小企业融资难既是企业自身的内在因素引起,也有来自中小企业外部的原因:

1.内部因素

(1)中小企业规模小,资金不足,自我积累能力差,经营不稳定,抵御风险的能力较差,导致其信用受到严重影响,进而影响了其资信等级的评定。

(2)由于中小企业不重视财务制度建设,有些民营中小企业甚至缺乏专门的财务人员,财务管理制度不健全,报表随意性大、真实性差、透明度不高,使银行无法得到中小企业详实的财务资料。

(3)经营管理水平差,创新能力不足,企业缺乏发展的后劲。由于大多数中小企业在利润分配中普遍存在“重消费、轻积累”倾向,自身积累薄弱。

(4)中小企业缺乏足够的抵押担保物,很难获得银行的贷款。

(5)融资理念落后。企业对一些较新的适合中小企业融资的融资方式或融资手段如国际金融组织信贷、国际商业银行贷款、政府贷款、补偿贸易、风险投资、项目融资、金融租赁、典当等知之甚少,或因运作过程较复杂,实际采用的很少,这就从主观上限制了中小企业的融资渠道和融资能力。

2.外部因素

(1)融资政策体系不完善,国有银行信贷资金主要投向国有大中型企业,对中小企业是一种惜贷的态度。银行对大企业放款成本低、收益高,对中小企业放款是一个成本高收效低的业务。

(2)我国资本市场不发达,中小企业由于规模、业绩等方面的限制,难以达到在股票市场融资的条件,加之专为中小企业融资创造条件的创业板市场容量较小,债券市场和票据贴现市场不发达,难以满足其融资要求。

三、解决我国中小企业融资难的对策:

1.中小企业要进行的内部改造,增强其内在融资能力

中小企业应提高产品技术含量和服务质量,最大限度地提高效益和降低企业经营风险。应进一步加强财务制度建设,一方面要加强财务收支管理,加速资金周转,提高资金使用效率以实现资金的良性循环,增强自身的造血功能;另一方面要加强财务监督机制,提高财务信息的真实性、合法性,增强企业的经营透明度和可信度。

2.完善资本市场,拓宽中小的直接融资渠道

应积极企业债券市场,逐步放松规模限制并完善信用评级制度,适当放开债券利率,丰富债券品种,鼓励经营效益好、偿债能力强的中小企业通过发行债券筹集资金。另外,还可同步建立产权交易市场,为非上市中小企业的产权交易提供交易平台,切实提高中小企业直接融资的比重和效率。

3.进一步加大对中小企业的支持力度

要通过采取降低税率、减免税款、提高征收起征点等税收优惠政策给中小企业最直接的资金援助;要通过采取财政补贴、财政贷款、优惠贷款等财政优惠政策给中小企业最有力的资金支持;通过立法不断完善中小企业融资服务体系和信用担保体系,全面发展资金市场、资本市场;同时各地方政府也应制定专门面向中小企业的地方性法规,制定具体措施对中小企业实行全面帮扶。

4.改革与创新服务方式

应针对中小企业的自身特点,改革与创新金融服务方式,包括:

(1)增强对中小企业的信用评估,针对个人信用状况发放贷款。

(2)对一些小企业试行商业性的信用风险。小企业可以自身资产做抵押,这样可以增强中小企业融资的有效性。

(3)选择一些中小企业推行主办银行制度,增强中小企业融资的有效性,降低银行服务成本带来的风险。

上一篇:当前社会主义新农村第三产业的发展

下一篇:中国吸收FDI:现状、特征及对策