我国中小企业融资问题思考

[摘要] 中小融资困难并不是现在才有的问题,也不是我国独有的问题。按理论的解释,中小企业融资的最大特点是“信息不对称”,由此带来信贷市场的“逆向选择”和“道德风险”,商业银行为降低“道德风险”,必须加大审查监督的力度,而中小企业贷款“小、急、频”的特点使商业银行的审查监督成本和潜在收益不对称,降低了它们在中小企业贷款方面的积极性。不过,在发达国家,非正式的权益资本市场、风险投资体系、二板市场的,很大程度上弥补了中小企业的融资资本缺口。我国中小企业融资难除了一般性原因外,还有其特殊的一面,主要是金融体制变迁过程中,市场经济体制的微观运行基础不完善所带来的制度摩擦。

一、充分认识中小企业在国民经济中的重要地位

无论发达国家还是发展家,中小企业都是经济发展和社会稳定的重要支柱。亚太经合组织21个国家和地区的中小企业户数占各自企业总量的97%-99.7%,就业占55%-78%,GDP比重占50%以上,出口总量占40%-60%。德国把中小企业称为国家的“重要经济支柱”,日本则认为“没有中小企业的发展就没有日本的繁荣”,美国政府更把中小企业称作是“美国经济的脊梁”。从我国情况看,目前在工商注册登记的中小企业已经超过1000万家,占全国注册企业总数的99%,其总产值、销售收入、实现利税、出口总额已分别占全国的60%、57%、40%和60%左右;流通领域中小企业占全国零售网点的90%以上,中小企业还提供了大约75%的城镇就业机会。

再深入看,中小企业的重要性主要体现在以下几个方面。

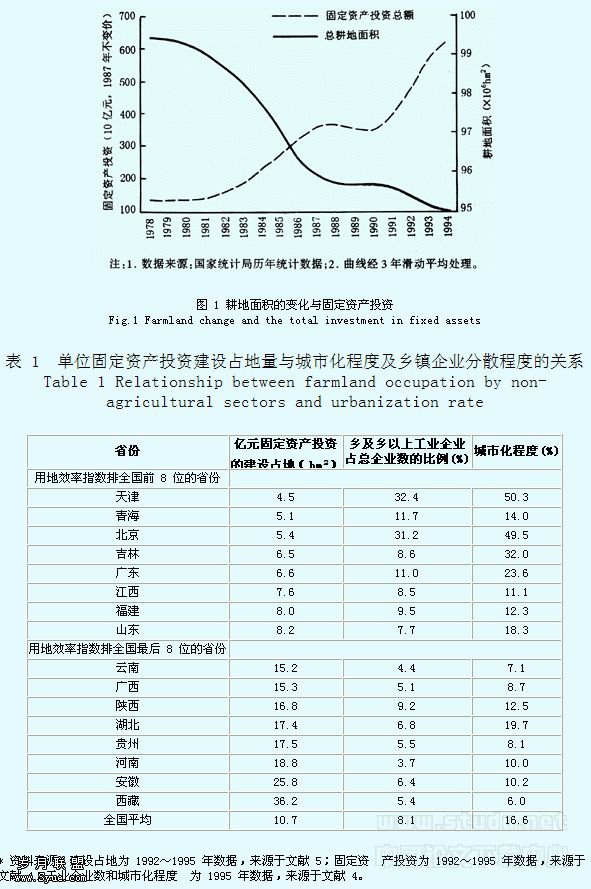

一是激活市场竞争、增进效率,促进经济增长。在新古典经济学中,完全竞争市场是最有效率的市场形态,而完全竞争的条件之一是市场存在众多的企业。为数众多的中小企业参与市场竞争,能提高市场效率,促进经济增长。从我国情况看,正是中小企业的长足发展才保证了国民经济整体素质的不断提高,1979-2002年,我国国民经济保持了9.5%的增长速度,而以中小企业为主的非国有经济增长速度达到30%以上。

二是创造就业机会,缓解经济周期冲击。在市场经济中,中小企业在创造就业机会方面的作用越来越重要。随着工业化的发展,大企业趋向于以资本代替劳动,而中小企业成为新增劳动力的主要吸纳者。据我国劳动部2002年底对全国66个城市劳动力就业状况调查显示,目前国有企业下岗失业人员中65.2%在个体、私营企业中实现了再就业。此外,中小企业还以其特有的灵活性,在经济周期冲击中发挥了重要的稳定作用。英国的研究表明,1989-1991年经济衰退时,小企业创造了35万个就业机会,而大企业提供的就业机会则减少了68.2万个。

三是增加农民收入,转移富余劳动力。农民收入增长缓慢一直是困扰农业和农村工作的一个突出问题。农民收入上不去,农村市场就难以启动,整个国民经济发展就受到制约。而以中小企业为主体的乡镇企业是农民增加收入的主渠道,提供给农民的工资收入由1996年的4380亿元增加到2002年的8200亿元,年均增长9%,农民从乡镇企业中获得的工资收入占农民人均纯收入的比重由1996年的29.86%上升到2002年的34.4%,其中2002年从乡镇企业增加的收入约占净增部分的50%。乡镇企业的发展也为农村富余劳动力的转移提供了渠道。截至2002年末,乡镇企业从业人员达到1.33亿人,占全国农村劳动力的26.8%,大大缓解了人多地少的矛盾。

二、中小企业融资难产生的主要原因

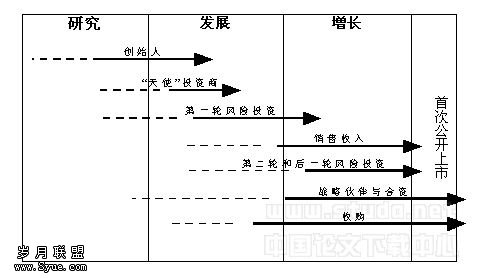

促进中小企业发展,是货币政策传导链中的重要一环,与中央银行的货币政策目标息息相关。近年来,为支持中小企业发展,人民银行采取了有针对性的具体措施,并收到了一定成效。截至2003年6月末,中小企业贷款余额6.1万亿元,占全部企业贷款余额的51.7%,同比提高了0.7个百分点。中小企业新增贷款6558亿元,占全部企业新增贷款的56.8%,比同期大型企业新增贷款占比高出28.2个百分点。尽管采取了这些措施,目前中小企业仍反映银行贷款难,原因何在?应该说,中小企业融资困难并不是现在才有的问题,也不是我国独有的问题。按现代金融理论的解释,中小企业融资的最大特点是“信息不对称”,由此带来信贷市场的“逆向选择”和“道德风险”,商业银行为降低“道德风险”,必须加大审查监督的力度,而中小企业贷款“小、急、频”的特点使商业银行的审查监督成本和潜在收益不对称,降低了它们在中小企业贷款方面的积极性。以美国为例,1998年末,能从银行和信用社取得贷款的中小企业只占全部中小企业的41.33%,许多中小企业由于各种原因难以得到银行贷款。不过,在发达国家,非正式的权益资本市场、风险投资体系、二板市场的发展,很大程度上弥补了中小企业的融资资本缺口。

我国中小融资难除了一般性原因外,还有其特殊的一面,主要是体制变迁过程中,市场经济体制的微观运行基础不完善所带来的制度摩擦。

一是中小企业制度更新滞后,与市场环境转换不同步。我国中小企业在经过20世纪80、90年代的粗放型快速增长后,仍停留在传统的企业管理方式上,企业制度更新滞后。我国中小企业主要包括四部分:改革开放初期至以后一个阶段形成的集体企业和个体工商户、私营企业,目前仍是中小企业的主体,有2000多万户;国有企业根据“抓大放小”的方针通过承包、租赁、售卖、重组等方式释放的一批国有中小企业改制成其它类型企业;《公司法》实施以来各类人、法人设立的有限责任公司、股份有限公司和外资企业,大约50万户;遗留下来的一部分国有控股中小企业,大约150万户左右。目前,很多私营中小企业仍实行家族式管理的企业治理结构;国有中小企业的治理结构与传统的大型国有企业没有什么本质差别;一部分乡镇集体企业具有老国企的弊端,一部分演变成家族式企业;而所谓的改制企业有许多还不规范,尤其是有一些企业改制的目的就是逃废银行债务,真正具有企业特征的有限责任公司、股份有限公司和外资企业占比较低。与此同时,中小企业的外部环境发生了重大变化,突出表现为市场变化和国家发展战略变化。市场出现结构性过剩,多年的卖方市场的格局转变为买方市场,国家在经济发展中更加强调经济、社会和环境的可持续发展战略,更加重视经济发展、社会稳定和资源环境之间的和谐统一。由于制度更新滞后,管理方式不,一部分中小企业不适应外部环境变化,经营出现困难,大量产品积压,利润水平下降,内部积累大幅度减少,外源补充资金的要求大幅度增加,于是对银行贷款需求大增。此外,由于许多中小企业财务信息不透明,信用意识淡薄,加大了银行贷款风险。

二是金融体制改革不深入,银行经营管理与中小企业发展需要不协调。在金融体制方面,我国银行业经过多年的改革,基本形成了以国有独资商业银行为主体、多种银行机构共同发展的局面。为解决城市中小企业贷款难,我国20世纪80年代也曾建立了大量城市信用社,1989年底城市信用社数量达到3330多家,但由于信用社本身制度不完善和企业的逃废债现象严重,出现大量不良贷款,1990年、1993年经过两次整顿,仍没有明显起色,1995年开始将地市级信用社组建成城市商业银行。可见,没有制度保障和企业信用意识支撑,组建再多的银行也不能解决中小企业贷款难问题,而只能加大金融体系的风险。同时,国有独资商业银行的市场化改革还不彻底,与现代金融企业制度差距较远,集中表现为激励约束机制不健全和经营目标短期化,影响了对市场反映的灵敏度,不能适应中小企业资金需求的特点。

在银行经营管理方面,随着银行商业化、市场化程度不断加深,银行与企业之间的平等市场交易主体的地位不断增强,银行防范风险机制不断增强,尤其是1998年东南亚金融危机之后,金融体系的风险问题受到中央政府的高度重视。为降低银行业的不良资产,商业银行改变粗放型的贷款管理方式,普遍上收贷款权限,严格贷款发放程序和条件,重视对企业财务状况和信用状况的考察,并要求提供抵押和担保。但是,一些银行在强化内控制度的同时,缺乏开展信贷营销的技术手段和激励机制,只是简单地采取以抵押担保为主的信贷配给手段,不注重培育有发展前景的中小企业,在一定程度上加重了中小企业的融资困难。

三、促进中小企业发展的金融对策

改善中小企业金融服务,加强中小企业信贷支持,应着力采取以下三个方面措施。

一是完善中小企业制度,健全治理结构。当前,我国中小企业普遍存在财务制度不健全,财务报告真实性与准确性较低,银行利益难以保障的现象,这些往往都是企业治理结构不健全所致。而建立现代企业制度,提高自身素质是解决中小企业贷款难的重要途径。应推动中小企业制度的多元化和社会化,实现治理结构合理化。对国有中小企业实行积极的退出战略,走改制重组道路;对私营企业要引导资本社会化方向,改变家族式管理方式,吸收现代企业制度和管理制度的要素;对于集体企业要推动产权改革,明晰产权关系。应规范财务制度,按照国家的有关规定,建立能正确反映企业财务状况的制度,增加企业财务透明度。

二是深化商业银行改革,完善制度。要改变银行在中小企业贷款中的约束条件,必须深化商业银行改革,建立金融企业制度。党的十六届三中全会也明确提出了深化金融企业改革的目标,要把商业银行改造成资本充足、内控严密、运营安全、服务效益良好的现代金融企业,并选择有条件的国有商业银行实行股份制改造,加快处置不良资产,充实资本金,创造条件上市。当前,商业银行应不断改善内控机制,提高风险管理技术,在此基础上简化审批环节,开发信贷品种,提高服务水平,以满足中小企业合理的资金需求。

三是培育良好的信用环境。中小企业融资时刻离不开“信用”二字,没有良好的信用文化和健康的信用环境,中小企业融资很难顺利开展,并导致信贷市场的低效配置,中小企业不良贷款比率大大高于大企业不良贷款比率。针对目前社会信用淡薄的问题,应尽快建立健全中小企业信用体系,加强信用文化建设。应培育企业家的信用意识,提倡和宣扬信用观念,在“有借有还”的良好信用环境下改善银企之间的关系。应建立中小企业信用信息平台,实现中小企业信用管理监督社会化。还应加大对企业违约的惩罚力度。要减少违约的发生,必须加大对违约的惩罚力度,增加违约人的违约成本,严肃惩处逃废银行债务的企业及其负责人。