中国企业海外并购的风险及应对措施

[摘 要]本文首先论述了海外并购风险的概念、一般特点以及中国企业海外并购的特殊风险,然后针对中国企业海外并购的策划阶段、实施阶段和整合阶段的不同风险提出了应对措施。

[关键词]海外并购;风险;并购策划;并购整合

1 引 言

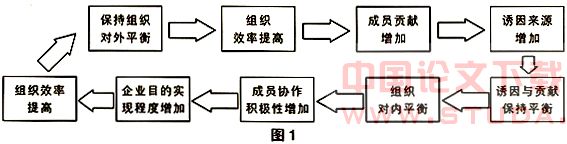

海外并购风险表现为海外并购的不确定性,是指在整个操作过程中,实际得到的收益相对于预期的收益之间的差别。海外并购中蕴涵着各种风险,分类方法也多种多样。按照并购的实施过程予以分类,具体可分为并购策划阶段风险、实施阶段风险、整合阶段风险。

1.1 策划阶段的风险

包括决策失误的风险、法律风险和市场制度风险。并购主体是否能够选择合适的并购目标,对并购目标是否有足够的驾驭能力,都关系到海外并购能否取得成功。

1.2 实施阶段的风险

主要包括信息风险、定价风险、融资风险和反并购风险等。在并购交易执行的过程中,可能由于信息不完全、谈判策略失误等,对并购目标无法做出准确判断,对目标企业估价偏高,使企业蒙受损失。同时,在财务方面,并购企业存在资金成本过高或现金流量不足等财务上的风险;并购行为还可能遇到目标企业股东的反对、员工的抵触等反并购风险。

1.3 整合阶段的风险

在并购整合阶段,存在因产品链重叠导致效率降低的生产风险、管理人员流失造成的管理风险、资源整合风险、人才流失风险等。

风险控制,是对将要并购的各种风险进行识别和分析之后,根据得到的结果采取全面的、有针对性的风险控制手段,并根据风险评估结果,对具体情况进行有效的控制。因此本文将针对中国企业海外并购的不同阶段,提出相应的风险防范措施。

2 并购策划和战略制定阶段的风险防范

该阶段中国企业面临的主要风险是自身定位不准确、缺乏明确的海外并购战略、缺乏核心竞争力、对国外公司和投资环境(尤其是政策法规)不了解、对目标企业估价不准等。要防范这一阶段的风险,必须注意以下几点。

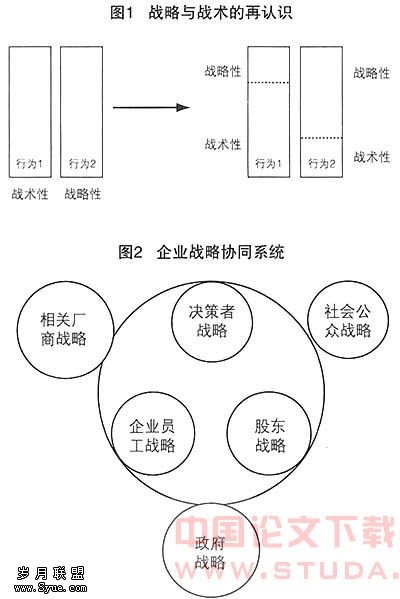

2.1 明确战略,科学决策,仔细筛选

企业应根据自身的资源特点,选择合适的并购目标,制定科学的并购策略。并购前,要根据并购成本和并购风险的大小制定目标企业的资产、经营规模和赢利水平的范围。在对并购的各种风险进行了识别和分析之后,便可根据得出的结果有针对性地进行相应的风险控制。

2.2 深入了解政策法规

要及时掌握并购目标所在国的经济形势、政策措施、相关法律法规、并购国际惯例等情况,避免在未来的并购过程中发生问题。

2.3建立科学的风险管理机制

在并购过程中要建立完整的风险预警与控制体系,以及时防范风险,按时进行风险评价。要完善对人员、程序以及管理制度等方面的保障,使整个并购过程的风险降到最低。

3 并购谈判与执行阶段的风险防范

在该阶段,融资风险、财务风险、市场风险(包括利率与汇率波动)、谈判风险和反并购风险等构成了我国企业从事海外并购的第二轮风险。要顺利地通过这一阶段,国内企业要注意做到以下几点。

3.1 对目标企业价值的准确评估,避免定价风险

价值评估是并购的核心,价值评估的质量直接影响并购的成败。企业价值评估风险产生的根本原因是并购方与目标企业间信息的不对称,因此在并购之前对目标方进行充分的调查和了解以掌握足够的信息是控制并购风险必不可少的措施。这些调查包括:财务调查、业务调查、法律调查等。

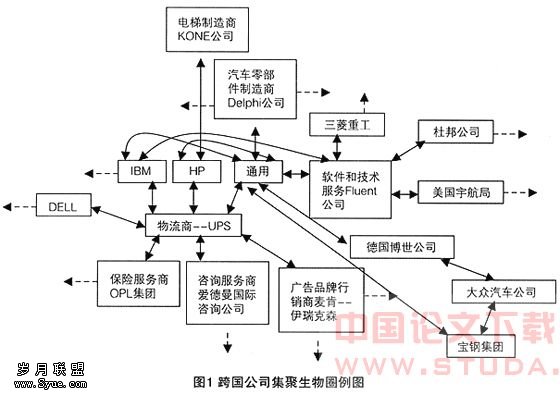

3.2 重点发挥投资银行的作用,降低谈判风险

投资银行、会计事务所在企业跨国并购过程中主要扮演收购经纪人和财务顾问的角色,为并购企业代理策划,参与并购合同的谈判,确立并购条件,协助并购方筹集资金。我国海外并购企业要充分重视投资银行等中介机构在并购风险防范方面的积极作用,积极加强合作。

3.3 拓宽国际化融资渠道,减少融资风险

我国海外并购的投资母体,虽然在国内是巨型企业,然而在国际上却只是中小企业。除了资金不足外,国际汇率风险、税收风险等都是海外并购面临的融资风险。在进行海外并购的时候,要谨慎选择融资方式。在汇率风险方面,一是要选择适当的币种;二是要扩展资金来源,多元化筹资途径;三是在目标企业所在的东道国举债,借入该国货币;四是运用远期交易和金融期货、期权等金融衍生工具,锁定汇率风险。在利率风险方面,可以在借贷合同中约定利率随着市场的变化而定期进行调整;也可以利用金融期货、期权等金融衍生工具,进行套期保值,在一定程度上防范利率波动造成的损失。