机构投资者对关联担保抑制效应的实证研究

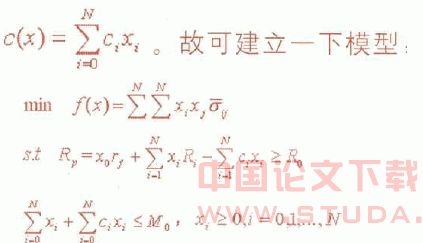

摘要:基于近代公司治理理论的“利益侵占假说”,大股东可能通过上市公司的关联担保进行“隧道挖掘”,侵占中小股东的利益。近年来,中国证券市场上,作为公司治理的可能参与者,机构投资者发展迅猛。在资本市场的发展获得了新的契机之下,机构投资者有能力、有动力抑制大股东的挖掘行为。选取2008年沪深两市A股的183个样本,采用二元Logistic回归模型,研究发现,机构投资者持股比例与上市公司关联担保显著负相关,说明机构投资者对关联担保存在抑制效应。同时,我们发现,绝对控股股东持股比例与上市公司关联担保显著负相关。即绝对控股股东持股比例越高,绝对控股股东越不倾向于采用关联担保方式进行“隧道挖掘”。

关键词:机构投资者;关联担保;抑制效应;实证研究

一、研究背景

(一)“隧道挖掘”与关联担保

传统的公司治理理论是基于两权(所有权与经营权)分离而可能导致的管理层对于股东利益造成的伤害而展开,也就是说传统的公司治理理论关注的是股东与管理者层面涉及的委托—代理理论,学者们并由此提出了大量的公司治理机制,例如管理层激励、对管理层的监管等。

但是,近年来,许多学者发现,世界上大部分国家和地区的企业股权并未是分散的,而是高度集中的(Zingales,1994;Franks、Mayer,1997;La porta等,1999;Shleifer,1999;Clasessen,2000;Faccio、Lang,2002;Cronqvist、Nilsson,2003)。这类企业的主要问题并不在股东与管理者之间,而应关注是大股东对中小股东的利益侵占问题,即“利益侵占假说(Expropriation)”。也就说,大股东在公司中拥有控制权,他们有动力、有能力为了实现自身的最大化利益而采取相关措施,这些措施可能忽视甚至侵占了中小股东的利益。作为利益侵占的一种形式,Johnson,La porta,Silanes和Shleifer(JLLS,2000)把通过内部交易转移资源的链条比喻为一个隧道(Tunnel),即通过这条隧道,源源不断地把处于企业底部的资源输送到处于金字塔顶端的最终所有者。他们将使用“隧道”侵害底层公司小股东利益的行为称为“隧道行为(Tunneling)”。隧道挖掘通常有两种表现形式(JLLS,2000):一种是大股东可以轻易地为了自身利益,通过自我交易从企业转移资源,包括关联担保、过高的管理层报酬、侵占公司投资机会,甚至是偷窃和舞弊;另一种是大股东不必从企业转移资产就可以增加自身价值,例如发行股票稀释其他股东权益、冻结少数股权、内部交易等等。邹海峰(2006)以桂林集琦药业股份有限公司为案例,发现大股东通过股权融资、占用资金、现金股利、资产交易、担保等多种方式获得利益。

一般认为,这里说的关联担保就是上市公司为控股股东提供的担保(徐千里、周旭辉,2009)。扩展其内涵,我们认为,“关联担保”既包括以本公司为担保方,以本公司的控股股东、母公司、间接控股股东的公司为被担保方的担保,也包括以本公司的子公司或参股股东为担保方,以与本公司存在上述关联关系的公司为被担保的担保(高雷、宋顺林,2007)。上市公司融资担保本属正常经济行为,但因被担保方恶意贷款、滥用银行资金,导致提供担保的上市公司常常陷入诉讼之中,并因连带责任不得不代为清偿银行贷款。一些上市公司对外担保成为大股东和管理者合谋侵占中小投资者利益的行为。

(二)机构投资者的发展

所谓“机构投资者”(Institutional Investors),是指以自有资金或信托资金进行证券投资活动的团体,又称团体投资者,是个人投资者的对称。包括投资公司、投资信托公司、保险公司、储蓄银行、各种基金组织和慈善机构等银行金融股东和非银行金融股东。他们从投资者、保险户、储蓄户等方面吸收大量资金,将其中一部分投放证券市场,进行投资活动。相对于个人投资者而言,其拥有巨额资金,收集和分析证券等方面信息的能力较强,能够进行和完成分散投资(严杰,1993)。

20世纪80年代以来,得益于制度环境的改善以及管理层的大力扶持,西方证券市场上以养老基金、保险基金、投资基金为主体的机构投资者获得了迅速的发展。作为一个最有代表性的新兴市场,中国证券市场用十几年的时间走过了发达国家上百年的路程,可谓突飞猛进。2000年,中国证监会提出将超常规、创造性地培养和发展机构投资者作为推进中国证券市场发展的重要政策手段,使得机构投资者在数量上、规模上迅猛增加。按照《中国证券登记结算统计年鉴2008》的数据,1993年,机构投资者的开户总数为2.84万户。到了2008年,机构投资者的开户总数激增为62.67万户;2005年末,机构投资者持有已上市流通A股比例为30.13%。到2008年末,机构投资者的持股比例上升为54.62%。

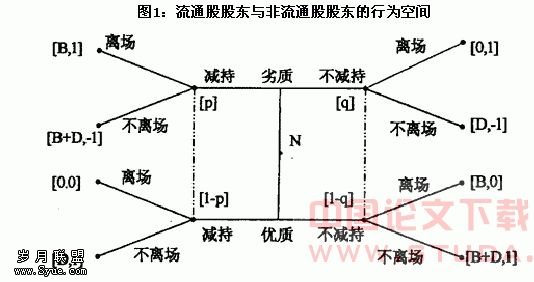

二、机构投资者抑制关联担保机理分析

在股权相对集中、公司治理结构不完善和外部监管机制薄弱的情况下,中国上市公司大股东的利益侵占行为非常普遍。近年来,中国新闻媒体揭露最多的公司治理问题莫过于大股东掏空。大股东的掏空行径让人触目惊心,中小股东对此无不义愤填膺(高雷、宋顺林,2007)。

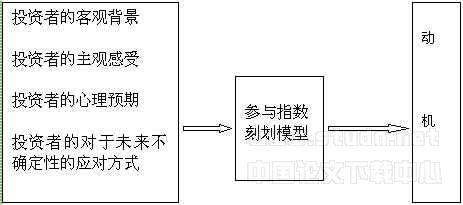

作为股东,机构投资者是否有动力抑制关联担保行为?我们认为,对于机构投资者来说,他们起初对于参与公司治理并不积极,习惯于与其他小股东一样“搭便车”。但随着投入资金的增长,其所持股份的规模也越来越大,一旦关联担保造成公司业绩低下(刘小年,2005,研究发现上市公司业绩与对外信用担保显著负相关;甘丽凝,2007,研究发现上市公司对外担保对公司业绩有负面影响;郑建明,2007,发现关联担保程度与企业价值显著负相关),股价下跌,其被套牢之后如果继续“用脚投票”,将损失惨重。所以,当上市公司出现关联担保等侵占中小股东利益的事情时,机构投资者不再简单地将股票卖掉,而是放弃“华尔街规则”,改为“用手投票”,作为忠实股东参与公司治理,采取有效措施积极防御大股东对其利益的侵占。

作为股东,机构投资者是否有能力抑制关联担保行为?机构投资者资金雄厚,且拥有精通专业知识、投资经验丰富的专家以及先进的分析工具和较齐全的分析资料,所以他们有能力对公司价值进行较准确的评估和有效地遏制大股东的利益侵占行为,客观上保护中小投资者的利益。

“胜利股权之争”、“方正科技股权之争”、“招商银行可转债事件”、“中兴H股风波”、“天歌科技系列”、“宝钢股份增发事件”、“清华同方股权分置改革事件”,充分说明中国的机构投资者开始投入到“积极股东”的行列中去,吴敬琏(1994)把机构投资者这种行动称之为“机构投资者的觉醒”。