美国次贷危机的形成及对中国经济的借鉴

来源:岁月联盟

时间:2010-06-25

【关键词】次贷危机 经济 房地产 金融创新

2007年7月次贷危机爆发以来,美国经济受到重创,欧洲、日本以及其他新兴国家等的经济在危机的传导机制下均出现了一定程度的放缓。在这样的世界经济环境下,次贷危机演化的趋势及对中国经济的影响是值得我们关注的。

一、次级贷款风波

1.次级贷款的形成

理解次级债的生成和其证券化的过程,可以找出美国在金融创新、信贷结构、价值评估和业内监管的脉络,对分析其对金融体系和实际经济的潜在影响有直接而重要的作用。

(1)次级按揭贷款

美国房屋贷中的次级贷款申请者信用评分较低;由于其债务与收入比超过55%;所申请的贷款金额与房地产价值比率超过85%,且不要求出具收入证明文件。因此这类贷款人的违约率通常会比优质客户和次优客户的违约率要高出很多。

为了吸引更多低收入者购买房产,借入次级贷款,美国的房贷金融机构开发出多种按揭贷款品种。所有这些房贷产品都具有一个共同的特点,即最初几年还款利率很低,称为“诱惑性利率”,而几年后(诱惑期过后)利率将重新设定,借款者的还款压力会骤然上升。由此可知,其违约率高也是绝非偶然。

(2)金融机构购买次级贷款债权

发放贷款的金融机构在发放贷款给购房者后,并不准备长期大量持有这些贷款,等待其履约,而是在赚取一定费用后尽量将贷款债权转卖出去,以尽快回收现金流,并规避违约风险。而这些贷款债权的买方则是华尔街的大型投行等金融机构。投行购买了住房抵押贷款债权后,也无意长期持有这些资产,而是对其进行证券化处理。

那么,谁是最终购买CDO的投资者呢?购买证券化产品的投资者种类很多,大多是实力较大的金融机构,其中追求“高收益-高风险”的对冲基金成为其持有并活跃交易的主力,也有稳健型的商业银行、保险公司、养老基金等投资者。地域范围则是以金融业发达的欧美国家为主,遍及全球。

2.次贷危机爆发的根源

在次级贷款结构中,表面上看,从贷款到证券化再到销售,其运行机制为单一轨道。但实际上,次级债的一级市场和销售市场之间存在着相互刺激机制。在二级市场上金融机构之间借助复杂的金融创新和激烈的市场竞争和杠杆效应,导致了一级市场上短期内贷款大量增加。由于全球流动性过剩导致资金流向美国,刺激了住宅价格短期显著上升,是整个机制得以启动的直接动因。正如纽联储总裁盖斯纳在回顾危机发生的宏观经济背景时指出,在整体宽松的金融环境下,用于信用风险交易的大量创新工具得到了爆炸式的增长,而这都建立在其有持续流动性提供机制的前提下。当流动性状况在某一局部发生逆转时,就引发了市场连锁式的崩溃。

二、次贷危机对中国经济的影响

1.次贷危机对中国金融市场的影响

美国次贷风波在全球范围内的波及,根本原因是全球金融资本通过各种渠道的渗透,一旦一个环节出现问题就会波及全球。但由于我国资本项下的管制,内地金融体系受到的直接冲击很小,中国一些金融机构因拥有相关金融产品而有所损失,但这些损失有限且都在可消化范围内。通过改革金融体系、加强相关监管措施,目前中国金融比亚洲金融风暴时更为健康,较小的损失并不会影响它们的盈利能力和股价。

2.次贷对中国宏观经济的影响

次贷危机带给我国经济的负面影响远比我国金融行业在危机中遭受的直接损失严重的多。真正原因并不是次贷风波自身,而是其背后的全球经济。经济学家普遍认为,在经济全球化日益的背景下,美国次贷危机将对我国经济发展构成严峻的挑战。

首先,中国是一个出口带动经济的发展中国家,我国企业受外部影响的程度很大,欧美国家经济下行风险肯定会影响中国的出口和增长。随着对全球经济悲观的预期,我国的出口领域将受到严重的冲击。

其次,欧美的扩张性救市政策与中国在通胀和宏观调控的压力下的紧缩性货币政策相矛盾。美联储及欧洲各主要经济体为解决流动性紧缩,缓解滞涨压力,连续降息。而中国央行则不得不持续运用提高存款准备金率进而采取加息等紧缩的货币政策,来回收来自国外的套利套汇的大量资金涌入。 三、次贷对资本市场的借鉴

1.次贷对中国房地产业发展的借鉴

美国次贷危机打破了国内房地产市场中“住房按揭贷款是优质资产”的神话。对中国房地产市场发展有非常重要的借鉴意义。

从宏观上看,房地产市场有涨有跌,中国及各地方政府应该着手于通过财政政策稳定房价。政府应大力发展保障性住房,避免过分投机使房价上涨过大,出现资本泡沫,同时又要稳定房价,防止大量投机性资本的撤离,使资产价值被低估。泡沫的破灭不仅会打击持有者的消费信心,将大量贷款陷于违约压力之中,也会拖累发展,影响体系的稳定,使中国重蹈美国次贷危机的复撤。

2.次贷对中国金融业发展的借鉴

美国次级债危机是美国金融体系下对资本证券化市场和相关金融衍生产品监控不力的后果,其给中国带来很多有益的启示,在贷款抵押、信用评级、监管体系、风险管理等领域都有借鉴意义,中国金融机构应特别注意在以下几个方面:(1)保障基本资产的质量;(2)加强金融监管的重要性;(3)商业银行等金融机构应审慎经营,强化风险意识;(4)应重新对金融评级及中介机构定位并加强管理;(5)防患各环节的道德风险;(6)要防范流动性出现突然枯竭。

3.中国的金融创新之路

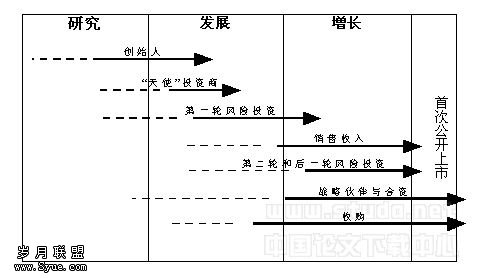

自1970年美国第一次发行住房抵押贷款以来,随着投资银行业务的创新、监管环境的完善和机构投资群体的成长,资产证券化市场迅速发展并成为美国资本市场十分重要的组成部分。这次美国资产证券化市场的危机,并不意味着资产证券化的失败。资产证券化对发起人来说,可以降低资金成本、改善资本结构,从而有利于资产负债管理,优化财务状况。而对投资者来说,资产证券化则提供了一种投资选择。合理规范的投资可以扩大投资规模,使投资产品多样化,从而达到分散投资风险的目的。因此,资产证券化本身对金融市场的流动性和风险控制是有着积极作用的。我国金融业虽然尚不成熟,但是可以借鉴国外的优秀经验和失败教训,促进金融创新和证券化在我国资本市场的积极作用。

虽然,中国在这次次贷危机中损失不大,但是次贷危机对我国宏观经济的发展和影响不可忽视。我们应该将此次危机作为前车之鉴,在资本项目陆续开放并与世界接轨的过程中,不断完美我国的金融体制,加强经济结构调整,转化中国长期赖以增长的粗放扩张型经济,有效刺激内需,降低对出口贸易的依赖,稳定房地产市场,稳健地发展金融资本市场,中国必将进一步走向世界强国的道路。

:

[1]雷曜.次贷危机.北京:机械出版社,2008.2.176-178.

[2]对美国次贷危机的反思 看中国的潜在机遇.中国证券报,2008-4-8.

[3]次贷危机对中国金融业有五启示.中证网,2007-8-24.

上一篇:浅谈金融海啸下我国经济的发展