浅析企业财务战略管理和核心竞争力提升

来源:岁月联盟

时间:2014-06-01

论文摘要:本文从核心竞争力与财务战略的基本理论出发,分析了核心竞争力提升与企业财务战略的关系,在此基础上,对核心竞争力的三个阶段进行财务战略分析。

一、 企业核心竞争力概念及特征分析

企业核心竞争力,又称核心能力, 是企业独具的、长期形成并融于企业内质中支撑企业竞争优势的、使企业能在竞争中取得可持续生存与发展的能力。企业的核心竞争力具有以下特征:

1、价值优越性

核心竞争力能够为客户提供更多的价值或更好的服务享受,同时能使企业保持更低的成本和更高的效率,从而能使企业获得更好更长远的发展,帮助企业实现更高的价值目标,因此企业的核心竞争力是企业价值实现的主要来源。

2、异质性

企业的核心竞争力应该是其他企业所不具备的,同时也应该是不可复制的,这是企业成功的关键。并且由于企业核心竞争力所具有的异质性,与特定具体的企业组织相伴而生,企业的核心竞争力也无法像其它生产要素一样通过市场交易进行买卖。

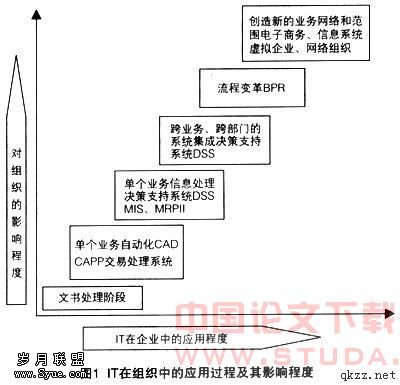

3、动态层次性

企业核心竞争力的形成是动态化的过程,企业在不同的阶段会表现出不同的能力形态。康荣平、柯银斌(2000)认为企业能力可分为三个层次:基本能力、亚核心能力、核心能力。在基本能力阶段,企业、处于能量的积聚期,企业价值低,经营风险与信息风险都比较高;在亚核心能力阶段,企业形成了初步规模,经营风险降低,然而该阶段市场开拓成本费用相对较大,由此导致企业仍然维持较低的利润水平,但该阶段企业成长需要大量资金,所以财务风险可以适度提高。在核心能力阶段,核心竞争力的拓展使企业经营风险下降,企业信誉度进一步提高使企业筹措资本的能力增强,企业发展需要更多资金投入,企业的借款量大增,企业面临较高的财务风险。

二、企业财务战略管理的基础理论

传统观点认为,财务管理是一种战术职能管理行为,并不具有战略特征。然而,随着战略管理理论、竞争理论的完善和发展以及现代企业规模的不断发展和行业竞争的加剧,人们逐渐认识到,财务管理并非企业的长远发展有着重要的影响,应提升到企业战略层面加以考虑。所谓财务战略管理是指企业为实现其战略目标,对其财务资源进行全局性、长期性和创造性的统筹安排的过程。企业财务战略主要包括以下三个方面的内容:

1、投资战略,主要解决战略期间内企业资金投放的目标、原则、方向、规模、方式和时机等重大问题。

2、资金筹措战略,主要解决战略期间内企业资金筹集的目标、原则、规模、结构、渠道和方式等重大问题。

3、收益分配战略,主要解决战略期间企业收益如何分配的重大方针政策等问题。

三、企业核心竞争力与财务战略管理的关系分析

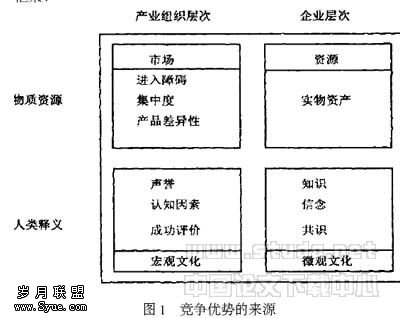

第一,企业核心竞争力是企业财务战略的决定因素。核心竞争力是企业获得竞争优势的价值来源。企业战略的实施要能确保企业在行业竞争中保持可持续生存与发展的优势。而企业财务战略作为企业战略系统中的子战略,它的制定和实施必须服务于企业核心竞争力提升的战略要求。因此,核心竞争力提升对企业财务战略的制定和实施具有指导作用。

第二,企业科学有效的财务战略管理对企业核心竞争力的提升具有保障作用。在企业战略体系中,财务战略对企业战略及其它子战略的目标实现发挥财务支持作用。企业核心竞争力的培育需要企业战略的支持,而企业战略的实施离不开财务资源的投入。企业核心竞争力的培育需要解决的一个基本问题是如何创造和配置资源,其中最重要的就是财务资源。由此可见,财务战略管理对企业核心竞争力的提升具有支持和促进的作用。

四、企业核心竞争力动态水平下的财务战略管理研究

(一)基本能力阶段

1、内含发展型投资战略

这一时期企业应重点关注企业所面临的经营风险。为了降低企业的总体风险,企业这一阶段适合于采取内含发展型投资战略,企业在这一阶段面临着扩大再生产的经营要求,所以其财务战略管理应以挖掘企业生产潜力、提高资源利用率的投资为重点。

2、低负债筹资战略

企业在这一阶段尚未形成其竞争优势,其经营风险相对较高,因此企业这一阶段必须保持非常低的财务风险水平。所以该阶段的企业应主要通过权益资本而非债务资本筹资。企业的资金来源应以自有资金为主,可以适当的辅以少量政府资本或风险资本。

3、不分配收益战略

为了使企业能尽可能多的积累收益,为其生存发展扩充资本,企业在这一阶段的股利战略的目标应是不分配股利或低微股利分配。此外,更多的留存收益还有利于企业进一步提高自有资金比重,为企业下一发展阶段的债务筹资提供更坚实的基础。

(二)亚核心能力阶段

1、一体化投资战略

在亚核心能力阶段,由于企业还未形成强有力的竞争优势,企业应紧紧围绕自身的亚核心能力参与市场竞争,应采用一体化的投资战略。在这阶段企业应该慎用多角化的投资战略,以防止企业能力的不利消耗。企业可以考虑采用内部扩张投资战略或者外部资本扩张战略。一方面企业可以增加内部资产投资提高企业运营效率比如更新改造业务流程等维持并发展其竞争优势。另一方面,企业可以通过吸纳外部资源比如兼并收购等来推动企业的成长。