中国金融与外资博弈 谁主沉浮

来源:岁月联盟

时间:2010-06-26

外资入股引发“贱卖”争议

2005年6月,银行在香港上市,其战略投资者汇丰所持股份大幅增值,“贱卖”争论由此拉开序幕,但声音尚小。随后,国有商业银行和一些中小股份制银行也纷纷引入外资。

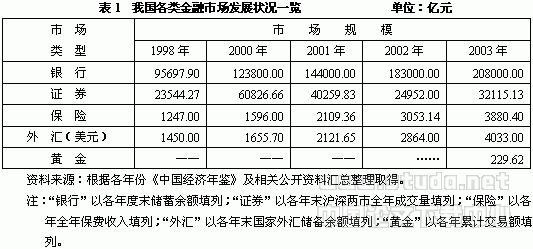

据有关资料统计,截至去年10月末,已有22家境外投资者入股了17家中资银行,总额超过165亿美元,占国内银行总资本的15%左右。

其中,交通银行引进汇丰银行投资,获得86%的资产溢价;建行股权转让仅获得17%的净资产溢价,中行获得的溢价更低,只有10%,而对工行的股权转让也只有15%的溢价预期。建设银行以每股2.35港元的价格公开发售12%的社会公众股之前,曾以更低的价格引入了美国银行作为其首个境外战略投资者———引资25亿美元出让建行近10%股权。

所有这些加上其后花旗、苏格兰银行对中国银行和中国工商银行的参股投入占比,终于引发了“贱卖论者”的强烈批评。

一时间,各种支持和反对“贱卖论”的观点纷至沓来,激烈交锋。

“贱卖论”者指责国内金融在“像甩卖温州鞋子一样竞相甩卖金融股权”,他们认为,经过财务重组之后的国有银行,内资价值已经得到大幅提升,加上其几十年在国内所形成的政府信用、商业网点等巨大的无形资产,是外资金融巨头眼中的“香饽饽”,本该卖个好价钱,而不是如此“贱卖”。而且,出售股权给战略投资者的总收益小于总成本。

更让“贱卖论”者忧心的是,外资大规模参股国有银行威胁着中国的金融安全。而且,付出如此巨大的代价,以股权换制度、以股权换技术、以股权换信用文化的改革思路,是否真的能够一劳永逸地解决金融生态背后的复杂问题……

对于“贱卖论者”的种种考问,反“贱卖论”者也一一回击。有评论人士指出,去年3月份,中行与苏格兰皇家银行签署了谅解备忘录,当天苏格兰皇家银行的市值下跌了17亿美元,显示境外投资者对参股中国国有银行并不看好。

而建行早在2004年下半年,就与花旗开始了引资谈判,但是一直不见进展,直到去年3月份美洲银行半路杀出,建行才快刀斩乱麻,放弃与花旗的谈判,迅速引进美洲银行。可见国有银行并不像“贱卖论”者认为得那样“走俏”。

外资参股后,这些银行的国有股权仍然占大头。上市之后,如果IPO价格以及市场交易价格大大高于战略投资者的参股价格,在境外战略投资者受益的同时,汇金公司或者财政部作为大股东将是最大的受益者。

有关银行监管部门高层领导和正在进行股改的国有银行高管人士也不断公开回应、澄清,明确表示,不存在贱卖的问题。他们普遍认为,引入外资可以完善国内金融机构的法人治理结构,提高金融机构的经营管理水平,控制和减少不良资产,同时也为中国银行走向国际市场提供了一个很好的平台。

至于金融安全问题,反“贱卖论”者则指出,目前三家银行的主要战略投资者自身在中国境内很少开展业务,并不与国有银行发生业务竞争和战略冲突。他们分别来自美国、英国和德国,并不存在很多人担心的某国(的金融机构)控制中国国有银行的情形。

而在国有体制下,国有银行的几万亿元不良贷款,才是中国最大的金融隐患。只有借助外力推动国有银行改革以增强竞争力,才是最大的金融安全。但是,对于引进外资是否一定会取得预期成效,显然连银行自己也无法笃定。

日前,中国社会院金融研究所发布的一份关于地区金融生态环境研究报告显示,中国金融部门资产质量之优劣, 70%以上取决于金融运行的体制环境。

中国的金融风险不仅来自于金融部门自身治理结构不合理、内部管理不完善和风险管理制度不健全、金融监管当局的监管不力乃至监管不当等等,而且更广泛来自于各类非金融的环境,举凡法治不完善、各类不当干预、一些不合金融的政策性安排、地方政府的参与和干预,以及状况、社会信用环境、社会保障制度的发展等等。

有观点指出,中国银行业的现状显然是在制度安排和机制上的问题,它有赖于中国经济、社会体制的一系列深层次改革的推进,诸如转换地方政府职能、完善金融业发展的和制度环境和社会诚信文化建设等等,绝非将股份转让给外资那么简单。

不少银行高管也承认,引入境外战略投资者并不能解决当前中国银行业发展存在的所有问题,中国银行业的健康发展最终将取决于银行业自身的公司治理水平、风险管理水平和激励约束机制。

尤其值得关注的一点是,正反方都指出,金融领域改革应该也给国内投资主体一个公平进入的机会。

“国储铜”兵败国际基金

2005年,中国经济的最后一战应该属于中国国家储备局与国际基金在铜期货上的对决。在这场对决中,国际基金不断以推高铜价的方式逼空国储?而国储则以不断通过抛售国内现货的方式来缓解这种压力,挽回损失。

11月中旬之前,国储和基金之间只是一场“暗战”,除了外界看不懂铜价缘何不断走高,无人知晓这场大战的“内幕”。直到11月13日开始,外电纷纷披露,中国国家储备局一名交易员刘其兵神秘失踪,这场战役才逐渐揭开面纱。

据媒体报道,刘其兵在LME(伦敦金属交易所)铜期货市场上通过伦敦金属交易所场内会员,在每吨3000多美元的价位附近抛空,建立空头头寸约15万至20万吨。这批头寸交割日在12月21日。

国际对冲基金嗅到了中国在期货市场行动的味道,疯狂推高铜价。其认定国储不可能有那么多的现货可以交割,乘机发动逼空战役。自9月中旬以来,铜价每吨上涨约600多美元,狂涨到接近4500美元的水平。如果逼仓成功,国储可能会亏损近亿美元。

为此,国储局从11月开始,连续四周每周公开售2万吨铜。虽然期间铜价稍有回落,但四次拍卖之后铜价终创新高,国储局将15万空头展期,将战争延续到2006年。银监会主席刘明康也坦言,由于缺乏对市场风险的有效控制,国储铜事件代价惨重。 有观点指出,此次国储局抛铜的做法,其象征意义比实际意义更大。毕竟,6万吨铜的现货,对LME铜价的影响微乎其微。在国际期铜市场上,国际基金大多做多,这也是国际铜价始终居高不下的原因之一,因此也有了“围猎空头”的说法。我国作为主要的铜消费国,高位的铜价对我国的影响巨大。

据数据显示,铜消费占世界总消费的20%以上,但又是世界第一进口国,长期的高价位使中国铜贸易逆差剧增。海关统计,2004年中国各类铜产品进口额高达127多亿美元,逆差105多亿美元;仅2005年1-9月进口额就已经达到120亿美元,逆差103亿美元,相当于2004年逆差总额,中国已成为高铜价的最大受害者。

众多分析人士指出,在国际市场上,像铜这样的大宗商品,其价格基本上是采用期货定价方式,所以,期货价格的“话语权”就代表着定价的主动权。但实际情况是,中国的参与权很少,在产品交易规则、贸易规则制定方面的参与权也很有限,这与中国巨大的生产量、消费量和经济实力是很不相称的。

因此,如何应对国际市场利用“中国因素”炒高铜等大宗商品的价格,如何积极参与国际组织、参与产品定价,利用期市来调控大宗商品价格,应该是此次国储抛铜背后更深层、更长远的考虑。

但此次风波惹来的争议远不止于此。境外期货监管的真空地带,再次被凸现。

有媒体撰文质疑,刘其兵的境外期货行为是否受到国内监管部门的监管?该文指出,一度被禁止的境外期货交易从2001年被国务院放开后,至今已经有30多家国有获得了从事境外套期保值业务的资格。为了控制风险,证监会制定了非常严格的监管规则。

但直至此次被套铜风波被媒体披露之后,证监会一位负责人称,因为国储属于国家机构,其在境外的交易不受证监会的监管。

有关专家指出,控制或防止期货交易过程中的市场风险的产生、扩散和放大,应该是政府监管部门对期货业实施规则的基本任务。在国储铜事件中,国家储备局直接介入了自己相对不熟悉的衍生品期货交易范畴,而且在交易过程中也对具体交易者没有相对完善的监督措施,从而造成了“一个老鼠害了一锅汤”的巨大损失局面。

上一篇:当前的宏观经济环境与金融风险

![金融资本全球化是否历史发展的必然[下]](/d/file/20100626/b3c2c2820f9fdcfe57ba7658c0bbc299.jpg)