建安企业分包业务纳税要点与技巧

[摘要]房地产开发企业所承包的建安工程在施工过程中,除建筑物主体工程之外的其他配套工程一般都委托、转包给专业建安企业。建筑工程分包可以在确保优质工程的基础上适当缩短工期,促进社会分工的发展和建筑劳动生产率的提高;符合在社会主义市场经济中优势互补的竞争原则。因此,积极发展建筑工程分包市场是牡会对建筑市场效率的追求,是我国建安企业与国际接轨的必然趋势。本文在建筑分包工程概念的基础上阐述了建安企业分包业务税务管理方面的内容,提出建安企业分包业务所存在的纳税问题,并详细分析了纳税要点与技巧。

[关键词]建安企业 建筑工程分包 纳税

一、建筑工程分包的概念及必要性

建筑工程分包是指具有总承包资格的建筑安装企业(总承包人)在承包建没工程后,根据承包工程的需要与特点,或由于自身施工技能所限制,必须将部分承包工程通过书面合同形式,委托给其他具资格的专业工程商(分包人,如其他建筑安装企业)实施工程项目的行为。

总承包单位在确定分包单位时应签订一份明确的分包协议书或合同,明确双方的责任和义务,严格规定分包工程的范围、工期、技术与质量要求以及最终验收的标准。此外,分包合同或协议书中还必须规定总承包单位的现场项目部对分包工程的施工过程所进行的现场管理.包括施工配合、安全检查、质量监督和分项评定等方式。我国现行法律不对分包工程进行任何的限制,仅在责任方面做出相应规定。比如按照《中华人民共和国建筑法》第二十七条即规定: “总承包单位依法将建设工程分包给其他单位的,分包单位应当按照分包合同的约定对其分包工程的质量向总承包单位负责,总承包单位与分包单位对分包工程的质量承担连带责任。”””’

房地产开发企业所承包的建安工程在施工过程中,除建筑物主体工程之外的其他配套工程一般都委托、转包给专业建安企业,包括供水、供电、供热、供气(天然气)以及安装闭路电视等项目。建筑工程分包可以在确保优质工程的基础上适当缩短工期,促进社会分工的发展和建筑劳动生产率的提高;另一方面,这是专业化协作的要求,可以在社会主义市场经济中实现有序竞争,符合优势互补的市场竞争原则。因此,积极发展建筑工程分包市场是社会对建筑市场效率的追求,是我国建安企业与国际接轨的必然趋势。

二、建安企业分包业务税务管理

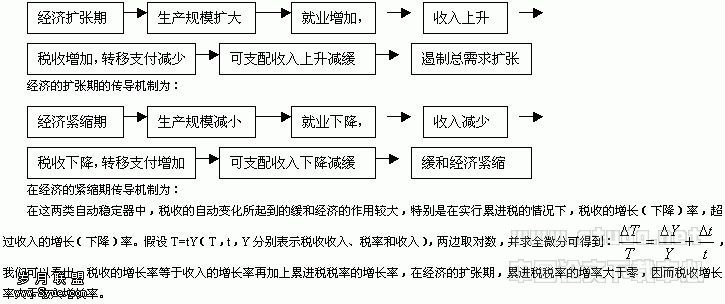

(一)建筑业分包、转包营业税差额的纳税

2009年1月1日起施行的《中华人民共和国营业税暂行条例》中规定:“纳税人将建筑工程分包给其他单位的,以其取得的全部价款和价外费用扣除其支付给其他单位的分包款后的余额为营业额。

由此可知,总承包方可实行差额纳税。对于实现工程分包的建安企业,总承包单位营业税的计算是全部承包数额减去付给分包方价款后的余额,而分包方的纳税金额取决于其完成的分包工程数额。在具体的工程结算中,发包单位按照总承包单位开具的发票金额向其支付全部的工程价款,总承包单位开具的发票由工程的全部承包额情况决定。

分包单位只与总承包单位有联系,与发包单位无任何关联性。分包单位与总承包单位在核算与结算工程价款时,总承包单位需要准确划分分包单位以及自身单位完成工程收入的金额。在缴纳税务时,总承包单位必须将真实有效的总分包协议或合同等资料提供给税务机关,分包单位单独申报缴纳分包工程的营业税金。

(二)分包工程税务管理

由上述可知,实施分包业务的建安企业才是分包工程的纳税人,若代扣代缴分包单位的具体税金必须在分包工程完税证明中准确注明。新的营业税暂行条例中已取消总承包单位代扣代缴分包工程营业税的规定,总承包单位和分包单位应分别缴纳税款。同时,分包单位根据实际的分包工程收入开具建筑业专用发票给总承包单位。总承包单位可依据所获取的发票扣除分包工程营业额来计算自身的营业税。

三、建安企业分包业务所存在的纳税问题

(一)企业缺乏纳税意识

部分建安企业税法观念淡薄,存在普遍的欠税现象。近几年,许多建安企业实行承包责任制,仅重视经济效益而忽视财务管理,缺乏纳税意识。一些建安企业为了承揽建筑工程,不惜以垫资施工为代价取得分包工程的施工权,不计提税金,这样一来国家税收被挪用挤占,造成税收八库不正常,严重影响着国家正常的税收征管秩序。此外,部分小型建安企业承包户不需要汁委立项,无需进行投资许可证的办理,导致存在拖欠国家税收的侥幸心理。

(二)建安企业分包工程重复征税问题

在工程施工进程中,分包单位按照工程形象进度向总承包单位结算预收工程款,总承包单位按同一进度向建设单位结算预收工程款,这种情况时常发生。按税法相关规定,施工建安企业在结算收取工程进度款的同时,也必须向付款方开具等额的建安发票,以作为其结算款项的注账凭证。因此,重复征税现象不可避免。一项建安分包工程,既需要分包单位作为纳税主体向总承包单位开票结算,同时还需要总承包单位作为纳税主体向建设单位开票结算,这样一来必然导致“以票管税”的环节出现问题,导致同一工程项目的重复征税。

(三)少报漏缴营业税的问题

建安行业的特殊管理模式影响着税收监控,部分施工资质等级较低的私营企业等采取分包业务方式挂靠于施工资质较高的建安企业或向其借用施工资质。这部分项目的台同签订不全,具体情况没有向税务机关报告备案,成本核算不规范,工程结算无合法票据,使得税收监管存在一定的难度,少报漏缴营业税等问题频发。

此外,建安企业营业税所包括的营业额为向建设单位收取的工程价款以及除工程价款外收取的各项费用。但在实际项目施工进程中,存在着如包工不包料的企业,计税金额仅仅对工费部分进行申报,而对建设单位提供的原材料和其他物资的价值并未合并纳税;或者是存在着像水泥路、绿化、铁门、铝合金门窗、路灯等配套工程及零星工程以各种建筑材料等发票直接人账,导致计税金额的减少。这些现象都显示着部分建安企业没有严格执行相关营业税规定,造成偷漏税问题的发生。

四、建安企业分包业务纳税要点与技巧

(一)重视税务专业以及法律知识

政府应根据建安企业的经营特点和特殊性,不定期对企业宣传与辅导税法财务,申报纳税等方面的内容,使得建安企业全方位地普及税法专业知识。同时,政府还应进一步加大税法的宣传力度,健全与完善现有的税收法律体系。在K税收基本法》的基础上对税收法定原则、管辖原则、立法原则以及执法原则等方面作出明确规定,赋予税务机关必要的强制执行权。各税法之间应该相互协调,相互完善。当地方税收规章与财政部或国家税务总局的税收行政规章发生冲突时,地方权力机关立法权应服从于财政部或国家税务总局立法权。

政府还应协调好税法与行政法、民法以及刑法等之间的关系,包括注重税收中的行政处罚与行政处罚法的衔接联系,纳税担保