对我国现行个人所得税制的思考

关键词:个人所得税制;问题;对策

我国自1980年开征个人所得税以来,个人所得税收入逐年增长,在调节收入分配,实现社会公平,增加财政收入等方面起到了一定的积极作用,但与社会的发展、环境的变化、居民收入分配状况相比却显得相对滞后,特别是在全面建设小康社会这一背景下,随着居民收入水平的不断提高,这一税种必然成为我国税收中的重要支柱,改革和完善这一所得税制就尤为迫切。

一、我国现行个人所得税制存在的问题

1.现行个人所得税对调节个人差距的力度不够,收入再分配功能难以发挥。随着个人收入水平不断提高,个人所得税起征点偏低问题突出,广大工薪阶层成为纳税主体,而高收入者缴纳税款与其收入相比,很不相称。特别是现行的分项按次征税的个人所得税制,存在很多弊端。由于个人所得税制设计得不合理,工薪阶层成了个人所得税的实际纳税主体,使个人所得税存在逆向调节,有违个人所得税调节的目的。国务院税务总局的调查显示,个人所得税目前主要来自于工薪阶层、个人工商户所得、承包和承租所得、利息股息和红利所得。许多高收入者只要采用“化整为零”的方法就会轻易地使很多收入达不到起征点,或使用的税率比较低,从而达到偷逃税目的。

2.税率结构复杂,分类税制不能体现其公正性。我国现行采用的是分类所得税制,即将个人取得的各项应税所得划分为11类,对不同的应税项目实行不同税率和费用扣除标准,实行按年、月或次计征。这种税制在实施中暴露出的问题,一是不能全面衡量纳税人的真实纳税能力,会造成所得税来源多、综合收入高的人少交税;所得税来源少,收入相对集中的人多交税。这有违税收公平原则,难以有效调节高收入和低收入差距悬殊的矛盾。二是现行税制费用扣除简单,免税额太低,未体现税收公平原则。《中华人民共和国个人所得税法》规定,凡取得工薪后,每月固定扣除费用,由于每个纳税人为取得相同数额的所得支付的成本费用占所得的比率各不相同,甚至相差很大,因而规定所有纳税人都从所得中扣除相同数额的费用是不合理的,不能体现量能负担原则,无法体现税收纵向公平。

3.我国个人所得税制明显歧视劳动,重视资本。现行的个人所得税对非独立劳动所得(工资、薪金)按5%—45%的九级超额累进税率;对独立劳动所得(劳务报酬)按20%的比例税率征税,一次收入畸高的可以实现加成征收;对资本所得(股息、利息、红利、财产转让所得、财产租赁所得)按20%的比例税率征税,明显带有资本所得轻征税,劳动所得重征税的倾向。另外,个人购买彩票中大奖和靠储蓄利息养老运用同样的税率,无法反映个人所得税的公平原则。

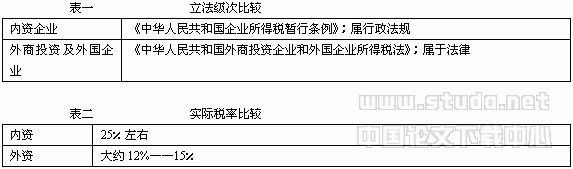

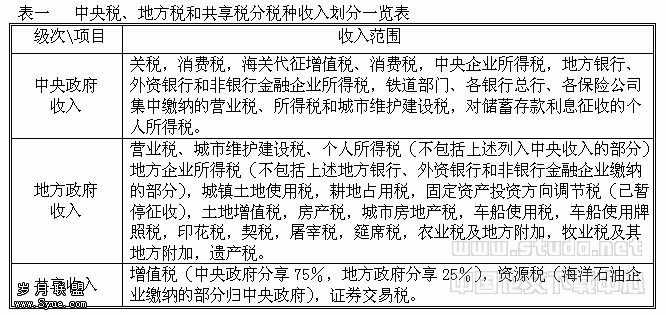

4.征管方式落后、税种归属不当使个人所得税跑、冒、滴、漏严重。我国现行分类分项扣缴个人所得税,纳税人及扣缴义务人偷漏税现象很普遍。同时,税法中没有明确不按规定履行扣缴义务的单位和个人应负有哪些责任,这助长了其逃脱扣缴义务的动机。至于个人申报制度更是形同虚设。计划经济体制及粗放型经济增长方式影响至深,成本意识淡薄,求数量轻效益,铺张浪费严重;再者,混乱的分配秩序使个人收入多元化、隐蔽化,难以控制;目前个人收入除了工资、薪金可以监控外,其他隐性收入、灰色收入基本上处于失控状态。另一方面,个人所得税划归地方,大大削弱了中央政府对市场经济的宏观调控及更好地稳定经济的职能,不能有效地调节个人收入分配,缓解贫富差距,并拉大了内地沿海间的差距。

5.征管效率低下,不适应市场经济发展的要求。我国现行的分类所得课税由于应税所得的确定涉及到按月、次或年度扣除额及税率不同,要求既要严格区分所得的性质,又要解决同类收入“次”的确定问题。税务机关被迫消耗大量精力去认定个人收入的各项应税所得项目,但仍存在收入项目定性不准确或难以定性问题。同时,分类所得课税模式设计容易产生制度上的漏洞,使纳税人可以通过分解收入、转移类型等方式达到多扣除、减少应税所得、降低税率或获得减免来避税。在征管上分项进行来源扣缴,也容易造成纳税人的税负不公,从客观上刺激人们钻空子逃税。

二、完善个人所得税制的建议

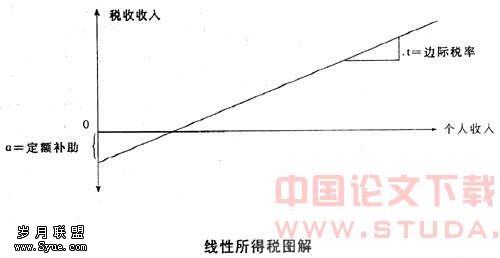

1.由现行分类税制向分类与综合税制相结合过渡,最终向以家庭为单位按年课征的综合税制。分项计征加大了征税成本,又缺乏一定的弹性。综合分类征收制度税基宽,能够反映纳税人的综合纳税能力,对收入来源多样的纳税人,项目合并征收后可能导致其税收负担增加,却可以有力打击利用分散收入达到合理避税的行为。如先将工资薪金、劳务报酬、经营收益等经常性所得纳入综合征税项目,而其他不具有综合性质的项目,如偶然所得、使用费转让所得仍用现行的分类征收办法。

2.逐步完善对个人所得税的征收管理方式,实行抵免制,要有一个完善的征收环境,否则,就难以在个人环节准确确定归集抵免数额,容易通过扩大抵免数额以偷漏税。应逐步建立纳税人编码制度和蓝色申报制度,实现全国性的纳税人管理信息系统,在此基础上,逐步推行纳税人和雇主双向申报制。同时,应拓宽税基,将恩惠性和证券交易所得,储蓄、国债和国家债券利息纳入课税范围。个人所得税是有广阔发展前景,发展速度最快的税种,也是组织收入,调节社会分配不公的重要税种。公平分配的职能应主要属于中央政府,要在全社会范围内按照统一的标准来实施宏观政策目标,不能存在地区间的巨大差别。即使从征收效率和公平的角度来说,中央政府更能体现其调控区域广、幅度大、速度快、权威强的特征。

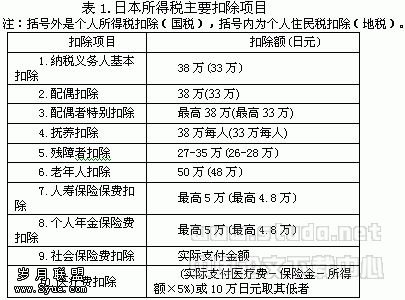

3.合理确定费用扣除标准。目前我国个人所得税的费用扣除实行的是定率扣除与定额扣除相结合的综合扣除方法,但在执行中法定扣除额与实际生活负担存在较大差距,不能体现量能负担原则。合理确定费用扣除标准要体现:一是负担能力原则,要根据纳税人的婚姻、赡养人口的多少确定不同的扣除标准;二是费用扣除要考虑维持劳动者家庭以及劳动者本人的培训费用,同时与失业、养老、医疗、住房等制度相配合,力争实现税收的公平性;三是实行费用扣除标准“指数化”,即将扣除费用与物价指数挂钩,根据零售物价上涨指数适当调整扣除费用,从而保持税负的相对合理,体现个人所得税的收入分配调节功能和社会公正性。

4.简化税制,降低税率。当前运用税收调节个人收入差距,重点应当是减轻或者免除低收入者的税收负担,加大高收入者的税收负担,对中等收入人群实行低税率政策。另外,工资薪金与劳务报酬同属于劳务所得,在税收上应同等对待。参照大多数国家的经验,对工薪与其他个人劳务所得应实行统一税率。从我国现阶段的居民收入水平看,税率应该确定在30%—50%,最高不要超过50%;税率档次降为4—5级为宜,以形成合理的税率结构,体现公平与效率原则。

5.很多人认为纳税是和个体户的事,和平民百姓无关,甚至认为纳税是屈从于政府权力的非自愿行为。几乎所有的文章都在谈论公民的纳税意识差,但很少深究其制度背景与环境背景影响。物质决定意识,在一定的制度环境里,制度决定意识。在税收关系中,政府是矛盾的主要方面,在清除腐败和官僚主义的同时,应增强执政为民的理念,尽量减少社会资源的浪费。纳税人应有知情权和监督权,这是税收的基本要求。再者,加快费改税步伐,给纳税人一个良好的制度环境。

随着客观条件的变化和我国税收征管水平的提高,个人所得税制应进一步改革完善,以充分发挥其功能作用,维护社会稳定,保持经济增长,增加财政收入,促进社会主义市场经济健康运作。

:

[1] 王 飞。对我国现行个人所得税制的思考[J].中国科技信息,2005(10):17.

[2] 姚景平,杨 颖。关于我国个人所得税制改革的探讨[J].中国科技信息,2005(2):73.

[3] 彭希梁。对我国个人所得税制改革有关问题的探讨[J].之友,2005(1):45-46.

[4] 彭 腾。论我国个人所得税制的改革[J].湖南社会,2005(3):103-105.