我国税收管理(4) --推进税收征管信息化进程

自从1946年世界上第一部机在美国问世以来,计算机的应用日益广泛和深入,从最初的军事、工程和计算领域迅速推广到商用、民用领域乃至人们的日常生活。以至于计算机的应用程度巳成为衡量一个国家或行业化水平、科技水平高低的重要标志。

今天,不仅发达国家已实现税务管理信息化(如美国于60年代中期、英、法等国于60年代末或70年代初就已建成了其税务计算机系统),许多家(如印度、泰国、菲律宾、印尼、阿报廷、埃及等)包括我国也在“信息革命”的推动下,开始将税务管理信息化问题提上议事日程。

我国在1985年全国税务系统的税务统计工作会议上,对计算机开发应用工作做了统一部署,由此拉开了税收征管信息化的序幕,经过十多年发展,已取得了初步成效。据不完全统计,至1994年底,己有2000多个税务分局和税务所、近200万户纳税户被纳入税务机关计算机监控范围,全国已有10%的税收依靠计算机完成。但无论是广度还是深度,我国税务管理中计算机的应用都处于初级阶段,计算机在税务管理上的潜能尚有待充分挖掘。

从国外税收征管信息化的来看,许多国家用10年左右的时间就建成了其税务计算机系统(如日本在60年初开始计算机化进程,到60年代未,日本的税务计算机化覆盖面已达到40%以上)。我国的税务管理信息化虽然得到了政府部门和高层领导的重视和支持(李鹏总理在1989年的全国财政工作会议上明确指出:要加快现代化管理手段在税收工作中的运用。)但和其他国家相比,信息进程却缓慢,究其原因,主要有以下几个方面:

(1)许多国家税务管理信息化的历史表明,成功的改革不仅要对过时的程序实行计算机化,还要重新设计和精简体制和程序,如统一纳税申报表和税收缴款书等。也就是说,信息化不仅仅是一个技术手段问题,必须使技术手段和管理体制、征管程序协调一致。在我国的税务管理信息化过程中,税收管理体制和征管程序一直未考虑信息化的要求而作相应的调整和改革。如各税种的纳税申报表各不相同;纳税申报和缴款书分别印制和填写;“保姆式”的税收征管模式;等等。从国外的经验看,征管程序和手续的简化和规范是改革成功的重要前提条件之一,这就要求统一各种税的纳税申报表;纳税申报表和缴款书合二为一(因两者许多信息项目是相同的);取消对纳税人的多余无用的信息要求;等等。

(2)成本太高,国家财力难以承受。税务管理信息化需要系统的投入(如美国更新其机系统的计划预算高达260亿美元)。虽然从长期来看,相对于其在降低税收成本,减少偷漏税方面带来的收益是“物有所值”,但对财政状况不佳、财力过于分散的我国来说确实难以承受。这是制约我国税务管理信息化的一个重要的因素。

(3)缺乏专业人员。信息技术中,最关键的因素是人。信息化需要专业人员设计、开发和维护应用软件系统。从我国的情况来看,一方面这类人才严重缺乏;另一方面。政府部门由于工资制度的限制,也难以留住人才(这些人在私营部门和政府部门的收入相差几倍甚至更高)。

另外,目前的税务人员正习惯于原来的征管系统而不习惯使用计算机,也是造成信息进程缓慢的原因之一。

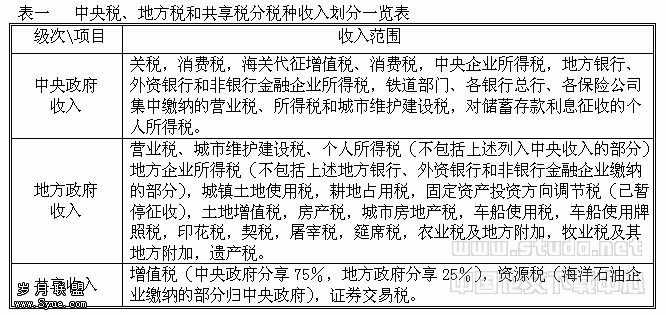

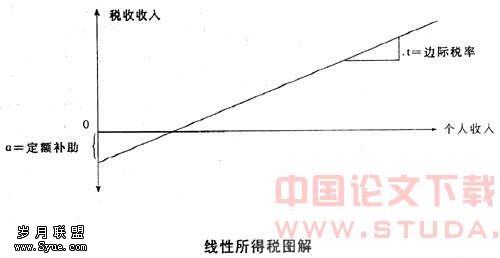

我国的信息化进程宜采用分步推进战略。即首先选择一个或少数几个税种进行信息化管理,然后逐步扩展到其他税种,最终实现全面的信息化管理。这样做的好处是:①可以避免一次性集中投入,解决资金制约问题;②可以为税收体制和征管程序的改革腾出时间(比如建立“自我申报纳税制度”;简化、统一、规范税收信息表格等),为全面信息化管理创造条件;③可以先选择管理比较规范的增值税进行信息化管理,然后逐步推广到消费税、营业税等流转税;对于所得税类,可在改革建立内外统一的公司所得税制的基础上进行信息管理。