跨国企业运用转移定价策略的避税效应分析

来源:岁月联盟

时间:2010-06-25

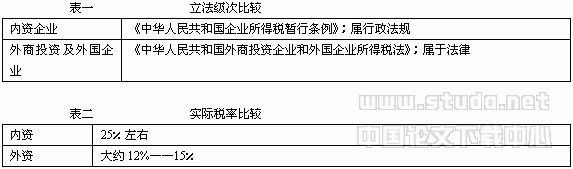

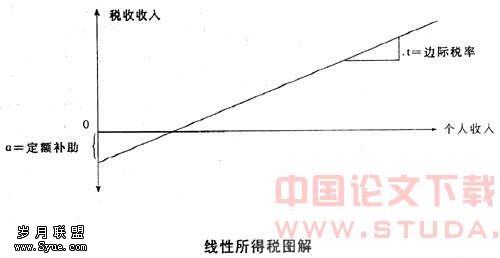

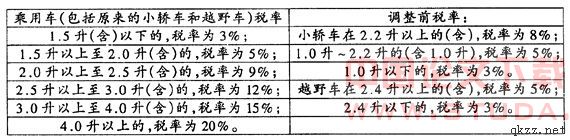

转移定价策略的实施必须考虑其不断变化的外部环境的影响。这些外部环境概括起来主要有环境、技术环境、社会文化环境、竞争环境和法律环境。法律环境指的是影响转移定价策略的一整套法律规范,值得注意的是,由这些法规产生的法律环境并不是静态的,而是一套不断演化不断完善的体系。我国最重要的法律规范是1991年颁布的《中华人民共和国外商投资企业和外国企业所得税法》及其《实施细则》。

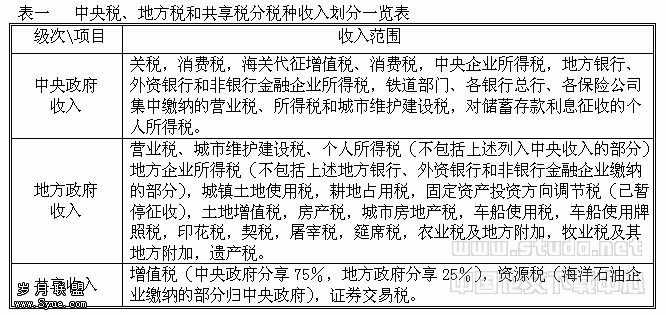

跨国企业制定转移价格的一个重要目的就是寻求全球税负最小化,从而实现自身利益最大化。其避税效应体现在所得税和关税两个方面。在其他因素既定的情况下,为了降低所得税负担,跨国企业就应制定较高的转移价格,把处于高税率国家的子公司的一部分利润转移到处于低税率国家的子公司。同理,为了减少关税负担,跨国企业就应制定较低的转移价格,把处于低关税国家的子公司的资源向处于高关税国家的子公司转移。转移价格对进口关税的影响和所得税的影响通常具有相反的效应。不过所得税负一般较进口关税重要。因此,转账价格更多地从所得税角度考虑。跨国企业转移价格、税收和利润间的关系如下图一所示:

图一 跨国企业转移价格、税收和利润间的关系

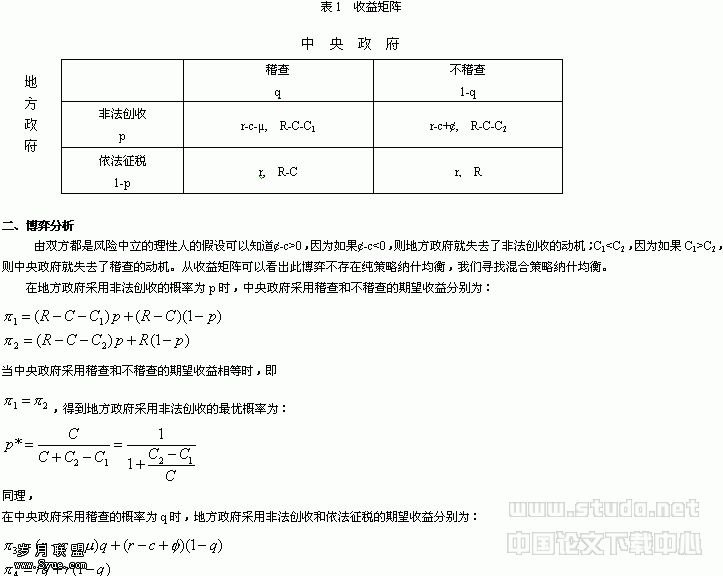

在采用转移定价策略时需要考虑的一个重要因素是所得税效应。通过设置转移价格在高税率国家最小化应税收益而在低税率国家最大化应税收益能够有效地增加公司的全球利润。如K公司在设立了完全拥有所有权的从事制造业的子公司,法国子公司是专门从事销售的子公司。由于K公司(美国)属于美国跨国公司,以美元公司内部所有往来,因而在下表1、表2中K公司的内部往来均以美元计算。图二演示了其所得税效应。

表1 转移价格对税收、净收入的影响 单位:千美元

中国公司 法国公司 中国公司与法国

(生产机构) (分销机构) 公司合计

低补偿政策

销售额 700 1200 1200

减货物销售成本 400 700 400

毛利润 300 500 800

减营业支付 100 100 200

应税收入 200 400 600

减所得税 60 140 200

净收入 140 260 400

高补偿政策

销售额 900 1200 1200

减货物销售成本 400 900 400

毛利润 500 300 800

减营业支付 100 100 200

应税收入 400 200 600

减所得税 120 70 190

净收入 280 130 410

表1的税率为30%;法国的税率为35%。

通过低补偿政策和高补偿政策的比较,可以看出:当商品由中国销往法国时应当采用高补偿政策。同样600000美元的税前合并收益更多地配置在低税的中国,较少地配置在高税的英国。那么其总纳税额将减少10000美元,合并收益净额则会增加10000美元达到410000美元。但是,税务部门也已意识到转账价格操纵会扭曲税收收入,于是就对合理的转账价格制定了相应的。如果税务部门不承认转账价格,则应税收益要比公司以转账价格的高,应纳税额就增加,如下表2所示:

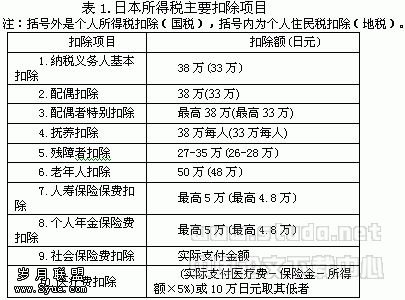

表2 转移价格的否决 单位:千美元

中国公司 法国公司 中国公司与法国

(生产机构) (分销机构) 公司合计

税务主管机构的计算 税后重置

销售额 900 1200 1200

减货物销售成本 400 700 400

毛利润 500 500 800

减营业支付 100 100 200

应税收入 400 400 600

减所得税 120 140 260

净收入 280 260 340

表2中:中国税率为30%,法国税率为35%;采取高补偿政策。

法国税务部门不承认900000美元的转移价格并按700000美元的转移价格重新计算法国税收额。中国公司不能再回过头来重新基于事后的法国的否决申报中国的税收计算基础。

在表2中,法国税务部门以原始的“有效”转移价格700000美元计算应税收益。因此,在法国的应纳税额就从70000美元增加到140000美元,此时,中国公司不能再回过头来重新基于事后的法国的否决申报中国的税收计算基础。于是,纳税总额为260000美元,合并收益净额为340000美元,低于没有转账价格情况(合并收益净额为400000美元,。这就是以转账价格避税不成的后果!

目前,国际上普遍采用独立实体论所主张的正常交易原则。国际税收协定经合组织范本和联合国范本第9条第1款对此作了权威表述:两个间的商业或财务关系不同于独立企业间的关系,那么,任何本应由其中一个企业所得,但由于这些情况而无取得的利润,可以计入该企业的利润之内,并据以征税。以中国税法为例,根据《外商投资企业和外国企业所得税法》第的规定,税务机关在有证据表明位于我国境内并与境外企业是有关联关系的企业存在利润非正常转移的并因此减少应该承担的纳税义务的时候,税务机关有权对其应纳税的收入进行合理调整,从而达到以实际经营状况缴纳税款的效果。

转移定价策略在当今时代的跨国企业税收筹划中扮演着非常重要的角色,同时,转移价格又处在一个复杂的法律环境中,在实施转移定价策略时,很可能出现两种结果:成功或失败,为了使跨国企业更有效地采用转移定价策略,笔者认为,实施转移定价策略必须:第一,理解宪法、《民法》及《行政法》的精神;第二,从行政和司法机关对“合法和合理”的法律解释中把握尺度;第三,从税务机关组织和管理税收的活动和裁决税收纠纷中来理解税法尺度

上一篇:对增值税纳税人身份筹划的探讨

下一篇:浅议企业税务筹划