地震灾区灾后重建税收问题探讨

来源:岁月联盟

时间:2010-06-25

【关键词】灾后重建;税收政策;问题探讨

2008年5·12四川汶川强烈地震给人民生命财产和社会造成重大损失。为支持和帮助受灾地区积极开展生产自救,重建家园,鼓励和引导社会各方面力量参与灾后恢复重建工作,使地震灾区早日恢复正常的生产生活秩序,国务院、各部委、各级政府制定出台了很多政策。在诸多政策中,税收政策作为一个重要的部分,从税收优惠角度给予了有关单位、个人以积极的扶持。

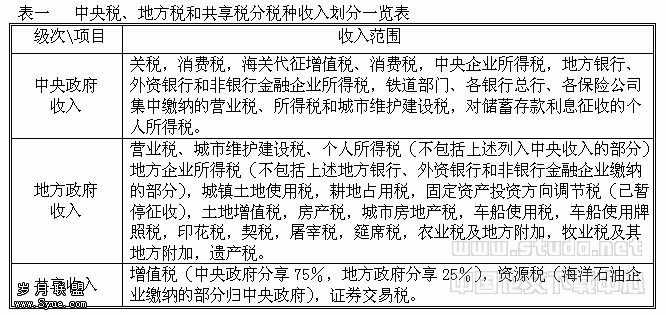

一、国家关于抗震救灾及灾后重建税收优惠的有关规定

已有的关于抗震救灾及灾后重建税收优惠政策既有中央的,又有地方的;既涉及企业所得税、增值税、房产税、土地使用税、印花税等具体的税种,又涉及征管、税务登记等方面。由此可见税收优惠政策的全面性。

现行的税收优惠主要体现在以下政策之中:

(一)国务院2008年6月底出台的《国务院关于支持汶川地震灾后恢复重建政策措施的意见》(国发[2008] 21号)

这个文件包括的内容较多,如财政、税收、、土地、就业等。其中税收政策部分有很多的优惠内容,是地震发生后出台的级次最高的、针对抗震救灾及灾后重建税收优惠的政策文件。

国发[2008] 21号中的税收政策从促进企业尽快恢复生产,减轻个人税收负担,支持受灾地区基础设施、房屋建筑物等恢复重建,鼓励社会各界支持抗震救灾和灾后恢复重建,促进就业等五个方面分别进行了优惠,部分内容如下:

1.自2008年7月1日起,对受灾严重地区实行增值税扩大抵扣范围政策,允许企业新购进机器设备所含的增值税进项税额予以抵扣。国家限制发展的特定行业除外。

2.对受灾严重地区损失严重的企业,免征2008年度企业所得税;对受灾地区企业取得的救灾款项以及与抗震救灾有关的减免税收入,免征企业所得税。

3.由政府为受灾居民组织建设的安居房免征城镇土地使用税,转让时免征土地增值税。对在地震中损毁的应缴而未缴契税的居民住房,不再征收契税;对受灾居民购买安居房,按法定税率减半征收契税。

4.对单位和个体经营者将自产、委托加工或购买的货物通过公益性社会团体、县级以上人民政府及其部门无偿捐赠给受灾地区的,免征增值税、城市维护建设税及费附加。

5.对企业、个人通过公益性社会团体、县级以上人民政府及其部门向受灾地区的捐赠,允许在当年企业所得税前和当年个人所得税前全额扣除。

国发[2008] 21号规定的税收优惠政策中,除增值税扩大抵扣范围政策外,凡未注明优惠期限的,一律执行至2008年年底止。确需延长期限的,由国务院另行决定。

(二)财政部 国家税务总局2008年5月底出台的《财政部 国家税务总局关于认真落实抗震救灾及灾后重建税收政策问题的通知》财税 [2008]62号

这一政策先于国发[2008]21号出台,是原各税种优惠政策中,涉及抗震救灾及灾后重建的税收政策的汇总。

该政策的优惠内容涉及企业所得税、个人所得税、房产税、契税、资源税、城镇土地使用税、车船税、进出口税收以及其他方面。政策中的优惠内容在国发[2008]21号中均有体现,这里就不再详述。

(三)《国家税务总局 财政部关于地震灾区补发税务登记证问题的通知》国税发[2008] 67号

这一政策主要从税务登记证的角度给予企业优惠,主要内容是:纳税人因地震而损毁、丢失税务登记证的,主管税务机关应根据纳税人的申请,及时予以补发。申请补发的税务登记证,一律免收税务登记证工本费。

(四)《关于四川省等遭受强烈地震灾害地区延期申报纳税的通知》

这一政策主要是从纳税申报的角度,对受灾地区纳税人、扣缴义务人延期申报纳税相关事项作了具体规定。

(五)四川省2008年7月底出台的《四川关于支持灾后重建政策措施的意见》

该政策是中央税收优惠政策的具体落实,如:

1.个人所得税方面:省政府授权灾区县(市、区)政府批准,因灾造成重大损失的个人可在3年内减征五至九成个人所得税。

2.资源税方面:纳税人开采或生产应税产品(天然气除外)过程中,因地震灾害遭受重大损失的,2008年5月1日至2011年4月30日,免征应缴资源税。

3.营业税:受灾严重地区的企业在新增加的就业岗位中,招用当地因灾失去工作的城镇职工,经县级劳动保障部门认定,按实际招用人数予以定额依次扣减营业税、城市维护建设税、教育费附加和企业所得税。定额标准为每人每年4 800元。 三年恢复重建期间,重灾县(市)按期缴纳营业税的起征点调整为月营业额

5 000元。

二、现行税收优惠政策的不足

国家针对受灾企业税收优惠政策涉及面广,幅度大,对于抗震救灾及灾后重建有重大的意义。但笔者认为,这些税收优惠政策存在一定的不足,比如:

(一)向灾区捐赠消费税应税产品不能免消费税

按现在税收政策规定,捐赠单位捐赠自产的商品免增值税,如果是捐赠自产的消费税应税产品(比如汽车、成品油等),按现在政策却不能免消费税。

消费税是以特定消费品为课税对象所征收的一种税,在对货物普遍征收增值税的基础上,选择少数消费品再征收一道消费税,目的是为了调节产品结构,引导消费方向,保证国家财政收入。企业在抗震救灾及灾后重建期间,捐赠自产的消费税应税产品,属于自愿和无偿的。这属于公益事业捐赠,符合《中华人民共和国公益事业捐赠法》,是明显支持灾区救灾和重建的行为。捐赠企业为此也不会要求取得任何回报,是回报社会、主动承担社会责任的体现。捐赠企业捐赠了消费税应税产品,按现在政策规定却还要缴纳消费税,在一定程度上会降低这类企业捐赠的积极性,增加灾区重建资金、相应增加政府财政支出,从而影响灾区重建。因此,向灾区捐赠消费税应税产品不能免消费税,是不利于捐赠企业、不利于灾区、也不利于政府的税收政策。

(二)在抗震救灾中向灾区提供营业税应税劳务不能免营业税

营业税应税企业(比如路桥公司)抗震救灾期间到灾区一线提供筑路、修桥等营业税劳务(捐赠性质),有一些劳务是有偿的,会有一部分收入,但收入金额仅是为了弥补成本费用支出,有些收入甚至不能全部弥补成本费用支出,按现在政策规定这部分收入要缴纳营业税,而不能免营业税。

在抗震救灾过程中,这类企业在紧急、危险的时刻作出到地震现场提供筑路、修桥等劳务的决定,公司的财产、员工在灾区面临着巨大的危险。这一勇敢行为确属不易。这类企业作出到灾区现场救灾决定时,纯粹是捐赠性质,并未考虑向政策方面获取补偿,仅仅是为了尽社会的责任。而这类企业实际取得的补偿收入微乎其微,有些不足以补偿其支出,包括燃油费、材料费、人工费等。如果对这部分收入征收营业税,则增加了这类企业的支出金额,不能体现国家对公益捐赠行为捐赠的支持,也会影响这类企业救灾的积极性。

(三)捐赠货物作为视同销售行为要调整应纳税所得额

《企业所得税实施条例》第二十五条规定: 企业发生非货币性资产交换以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

而《国发[2008]21号》规定:对、个人通过公益性社会团体、县级以上人民政府及其部门向受灾地区的捐赠,允许在当年企业所得税前全额扣除。需要说明的是,笔者认为这一条规定是指捐赠金额是全额扣除,而不是按利润的12%限额扣除。“允许在当年企业所得税前全额扣除”所涉及的金额是指捐赠货物、财产、劳务的账面价值,而不是公允价值,两者不应该混淆。

现举例说明如下:

[例1]甲单位将自产的账面价值为1 000万元、公允价值为1 100万元的货物通过红十字会向地震灾区捐赠,按现在政策规定,甲单位应作如下处理:

借:营业外支出 1 000

所得税 25 ((1 100—1 000)×25%)

贷:产成品1 000

应交税金——所得税25((1 100—1 000)×25%)

按现有税收优惠政策,例1中计入营业外支出的1 000万元可以在企业所得税前全额扣除,而公允价值与账面价值之间的差异100万元,却无优惠政策规定:不再作为视同销售。也就是说,仍然要作为视同销售行为,调整应纳税所得额。

捐赠货物要免增值税,也能在企业所得税前全额扣除,但却仍然要作为视同销售行为,显然增加了捐赠企业的负担,不利于鼓励企业支持抗震救灾和灾后恢复重建工作。

(四)很多税收优惠政策的优惠期限过短

国办[2008] 21号中对税收优惠政策的优惠期限规定为:除增值税扩大抵扣范围政策外,凡未注明优惠期限的,一律执行至2008年年底止。确需延长期限的,由国务院另行决定。

上述规定中,除增值税扩大抵扣范围政策外,凡未注明优惠期限的,一律执行至2008年年底止。即很多政策只优惠一年,作者认为这一优惠期限过短,不利于灾区重建,如:

国办[2008] 21号规定,对于捐赠单位捐赠的金额能在企业所得税税前全额扣除,仅限于2008年时间。由于灾区重建资金需求量很大,且工作持续时间会很长,企业在2009年(含)以后再通过政府等部门向灾区提供的捐赠,却只能按会计利润的12%在税前扣除,不利于鼓励企业向灾区捐赠。

尽管政策中规定了“确需延长期限的,由国务院另行决定”,但由于国务院目前没有明确规定哪些优惠确需延长期限,这将会影响企业在未来作出捐赠决策。有些企业很有可能在2008捐赠后,因为优惠政策是否延长期限不得而知,未来捐赠可能会涉及交纳增加税、企业所得税等因素,从而在2009年以及以后年度不再作出捐赠决定,不利于灾区的重建工作。

三、建议

针对以上不足,笔者提出如下建议:

(一)针对向灾区捐赠消费税应税产品不能免消费税这一税收政策现状,建议增加以下税收优惠政策

在抗震救灾和灾后重建过程中,捐赠单位将自产的消费税应税产品通过公益性社会团体、县级以上人民政府及其部门无偿捐赠给受灾地区的,免征消费税、城市维护建设税及费附加。

(二)针对在抗震救灾中向灾区提供营业税应税劳务不能免营业税的现状,建议增加以下税收优惠政策

营业税应税单位在抗震救灾期间,到受灾严重地区现场救灾而直接取得的营业收入,免征营业税。

(三)针对捐赠货物作为视同销售行为要调整应纳税所得额这一现状,建议如下

有关部门应完善视同销售的企业所得税政策规定,对抗震救灾和灾后恢复重建中企业将货物、财产、劳务通过公益性社会团体、县级以上人民政府及其部门向受灾地区的捐赠,不作为视同销售行为,不调整应纳税所得额。

(四)针对很多税收优惠政策的优惠期限过短,建议如下

明确延长灾后重建税收优惠政策期限,以便于社会各界更积极、主动地参与到灾后重建过程中,让灾区更快、更好地恢复、成长起来。

【主要】

[1] 中华人民共和国主席令第63号.中华人民共和国企业所得税法.2007-3-16.

[2] 中华人民共和国国务院令第512号.中华人民共和国企业所得税法实施条例.2007-12-06.

[3] 国务院(国发[2008] 21号).国务院关于支持汶川地震灾后恢复重建政策措施的意见.2008-6-29.

下一篇:电网企业纳税筹划研究