政府间税收竞争浅析

摘要 当前我国地方政府间的税收竞争主要以吸引外来投资、实行地方保护主义为导向,具有明显的无序性,而且不规范的地方政府间税收竞争还将产生恶性效应。随着财政联邦主义理论的不断和成熟,财政分权实践活动在各国逐渐展开。本文主要分析了财政分权体制下各级政府及部门间的税收竞争关系,阐明了政府间税收竞争的主要内容,并得出了一些有意义的结论。

关键词政府;税收;竞争

政府间竞争,是指政府之间围绕有形或无形资源的竞争,在很大程度上表现为制度竞争或体制竞争。它突出了内在规则和外在规则体系对于各辖区的成本水平以及辖区竞争力的重要性。正是这种竞争成为转型期政府运行体制有效性的裁判。政府间竞争作为制度竞争或规则竞争,主要在资金流动、劳动力流动、资源流动等方面展开。其中,政府间税收竞争是各层次政府竞争的重要手段或工具。

一、我国目前政府间税收竞争的现状概述

改革开放特别是实施分税制财政体制以来,随着各地区财力差距的进一步扩大,各层级政府之间的不正常税收竞争现象日益突出。虽然国家三令五申税收减免权在中央,但一些地方为达到更多地吸引内外资的目的,擅自扩大减免税优惠范围,自行制定各种优惠政策,或实行“先征后返”;一些地方为了保住已有的税收基数,采取行政干预手段和地方保护主义,极力排斥其他地区产品的进入;一些地方为了局部利益,采用缓税(应收不收),买税(采取非法手段将别人的税收窃为己有)、改变税种级次(将中央税种变为地方税种缴入地方金库)、混库(把中央税收强行缴入地方金库)等手法截留中央收入等,已经危及全国统一大市场的正常运行及完善。

二、政府间税收竞争的危害

1.给国家税收造成一定的损失

从表面上看,各层级政府之间的税收竞争,是经济资源在不同地区间流转,此增彼减,总量不变,但由于新增税收大部分通过减免税或“先征后返”的形式返给,对于国家而言,总体税负是下降的,中央和地方政府都有税收损失。

2.导致税负不公

地方政府间的无序税收竞争会产生税负不公。由于我国国有经济比重比较高地方政府对国有企业的控制力很强,相对而言,国有控股的资本跨地区流动障碍一般较大,其承担的实际税负更高。各种要素不能自由流动的情况下,纳税人会仅仅因为所处地方不同而受到不同的税收待遇,违背了税收公平原则。

4. 税收竞争导致对流动性较强的要素征较低的税收,而可能将税收负担转移到不可流动或流动性较差的要素,如土地、劳动。为了吸引国际资本的流入,各国竞相参与减税竞争,对流动性强的经济活动只能征到很少的税。如果不是通过减少财政支出来弥补上述税基受侵蚀造成的财政损失的话,为了保证财政收入的稳定和,只能转而向流动性弱的要素征税。

三、如何有效引导政府间税收竞争

应该说我国改革开放20余年来,地方政府间为引进外资、人才、技术和其他经济资源所展开的税收竞争,改进了政府的运作机制,提高了政府提供的公共产品和公共服务的质量。但有学者通过研究认为,我国目前的地方政府间税收竞争,还处于弱势有效性阶段,特别是地方保护主义的干预,进一步弱化了政府间税收竞争的有效性。这就需要进一步改进经济体制,发挥我国地方政府间税收竞争的积极作用,防止恶性税收竞争的出现。

1.进一步完善我国的财政分权体制。

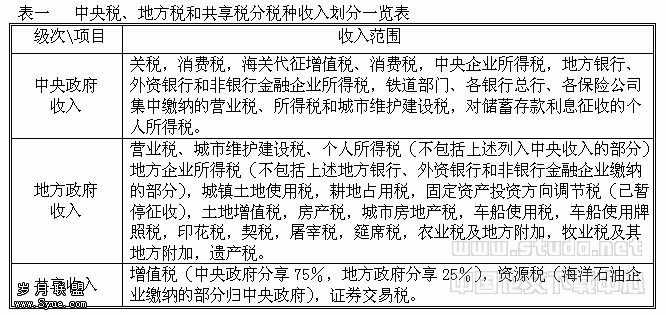

结合我国国情,合理界定中央和地方政府的事权和支出范围,在此基础上,建立合理规范的政府间收入分配制度。首先,要合理划分税权。根据事权和财权相结合的原则,在中央和全国性地方税的立法权集中在中央的同时,给予地方适当的税收立法权。其次,给予地方政府适当的发债权。此举有助于减少通过税收竞争来争取税源的行为。第三,建立规范的转移支付制度。规范的转移支付制度能够在一定程度上弥补地方政府的收支缺口。

2.完善相应法规。

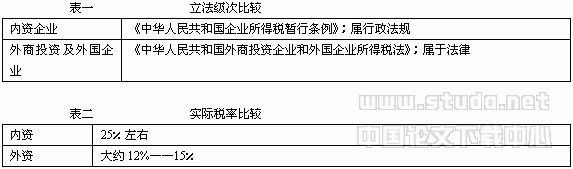

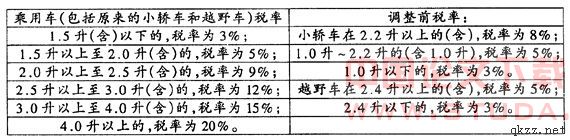

一是尽快将《所得税暂行条例》及《外商投资企业与外国企业所得税法》合并,这将从根本上消除税收优惠差别和歧视,使外资、合资、内资等各类企业享受统一的税收待遇,处在一个平等的起跑线上。

二是尽快出台《反垄断法》。目前我国只有《税收征管法》、《反不正当竞争法》,而没有专门针对地方保护主义的法律法规,因此执行中的威慑力欠缺。

3.建立有效的税收合作协商机制

如果同级地方政府之间以互信互利为基础,彼此交流税收信息,共同维护税收秩序,则有利于走出税收竞争的“囚徒困境”。但合作的基础是要建立一个好的制度框架。地方政府可以通过高峰会议或建立协会、联盟、秘书处等形式结构进行经常性磋商,协调税收利益,争取实现双赢格局。

[1]薛钢,曾翔,董红锋.对我国政府间税收竞争的认识及规范涉外税务,2000

[2]王道树.税收政策主体:政府行为理论分析[J].涉外税务,1999

[3]邓子基等.《税收支出管理》,北京:经济出版社1999年版