内部人交易与公司治理——来自公司董、监、高二级市场交易的证据

摘要

上市公司的内部人(董事、监事、高管)作为公司的直接控制者,掌握着公司经营决策的关键信息,其行为与决策影响公司价值和投资者利益。本文对公司内部人是否利用了其掌握的内部信息进行二级市场交易进行了验证,并从公司治理的视角研究内部人交易的信息披露及时性,分析了不同最终控制权属性下(国企和民企)公司治理机制的不同。

本文以上市公司内部人交易披露的及时性作为内部人是否利用其信息优势做交易的代理变量,验证了内部人交易确实在一定程度上基于其信息优势。披露延迟加剧了股东和经营者之间的信息不对称,基金持股比例高、超额聘请独立董事有助于促进内部人交易信息的及时披露,因机构投资者有动机和能力干预公司治理,董事会的独立性越强则其越在公司治理结构中越能发挥积极的作用。在国企和民企这两种不同的微观环境下,公司治理机制发挥作用的方式有所不同。超额聘请独立董事对于国企公司治理的改善有更明显的作用,基金持股对于民企公司治理的改善有更显著的作用。

关键词:

内部人交易;信息不对称;披露延迟;公司治理;控制权属性

Insider Trading and Corporate Governance:

Evidence from China’s Listed Firms

Abstract

Insiders, who directly control firms, have complete and critical information concerning corporate decisions. What’s more, their decisions influence firm value and the welfare of investors. This paper looks into whether insiders trade on the basis of the specific information they have, explore the disclosure of insider trading from the perspective of corporate governance, and discuss the different governance mechanism in SOEs and Non-SOEs.

The disclosure delay of insider trading is a good proxy for whether insiders trade according to inside information. The empirical result shows that they actually do. Since disclosure delay exacerbate the information asymmetry between shareholders and management, corporate governance practices such as having institutions as shareholders, employing more independent directors, etc. play an effective role. That is because block holders such as mutual funds have both the incentive and ability to improve corporate governance and the independent role of directors can benefit the shareholders of the firm. This paper also finds that the mechanisms of corporate governance seem a little bit different in SOEs and Non-SOEs. The employment of more independent directors does more good to SOEs than to Non-SOEs. Mutual fund can be an effective supervisor to Non-SOEs. Moreover, the governance of Non-SOEs leaves much to be desired due to the high concentration of shares in Non-SOEs.

Key Words:

Insider Trading, Information Asymmetry, Disclosure Delay, Corporate Governance, Controlling Rights

目录

一、 引言 3

二、 文献综述 3

(一)内部人交易的动因 3

(二)内部人交易与公司治理 3

三、 内部人信息优势与公司治理的分析框架 3

(一)公司行为决策 3

(二)公司治理机制 3

(三)公司治理的微观环境——控制权属性 3

四、 实证研究 3

(一)样本 3

(二)研究设计 3

(三)结果及讨论 3

五、 结论 3

附录 3

参考文献 3

图表目录

表 1 交易样本基本特征的描述性统计 3

表 2 交易披露的及时性 3

表 3 交易披露的及时性(百分比) 3

表 4 延迟组与非延迟组的公司治理特征对比 3

表 5 国企与民企的公司治理特征对比 3

表 6 董、监、高二级市场交易的市场反应 3

表 7 延迟组和非延迟组 3

表 8 市场对不同职位持股人增、减持的反应 3

表 9 市场对国企和民企董、监、高二级市场交易的反应 3

表 10 董、监、高二级市场交易的市场反应与披露延迟 3

表 11 披露延迟与公司治理 3

表 12 不同交易方向下的披露延迟与公司治理 3

表 13 国企与民企两种环境下的公司治理的比较 3

一、 引言

上市公司的内部人(董事、监事、高管)是非常值得我们关注的人群,他们是公司的直接控制者,掌握着公司经营决策的关键信息,且他们的行为与决策直接影响到公司的价值和投资者的利益。Stijn Claessens &Joseph P.H. Fan(2002)对亚洲国家的公司治理情况进行了系统性的梳理。由于亚洲国家对于少数股东的保护较有限,使得控股股东有动机和可能性去剥削少数股东。由于公司的透明度较差,代理问题变得更加严重,同时伴有寻租行为、关联交易、股权关系结构庞杂、多元化以及在资本结构中蕴藏着的高风险。在产权保护弱和制度不健全的亚洲国家,目前对公司治理实践和及其结果的理解仍然很有限。从股东的利益和我国资本市场的健康发展出发,减小公司内部和股东之间的信息不对称性很有意义。

有鉴于此,本文试图通过公司内部人的二级市场交易的行为以及信息披露,探究以下三个问题的答案:公司内部人在进行二级市场交易时,是否利用了自己的信息优势?如果确实利用了信息优势,那么对于减少公司内外的信息不对称而言,哪些公司治理机制是值得采用的?在国有企业和民营企业两种治理环境下,上述公司治理机制发挥作用的方式有什么不同?

2006年起,我国允许公司的内部人在二级市场交易自己所在公司的股票。股权分置改革完成后,各个行业的上市公司均出现了高管减持的现象,有的行业甚至有近一半的公司的高管减持;随着创业板高管持股的解禁期满,也出现了高管减持的浪潮。已有的实证研究表明,高管增持、减持公司股票最主要的原因包括个人产配置的需要和对内部信息的了解。同时,公司治理环境的好坏对于内部人交易的市场反应也具有重要的影响。

结合我国内部人二级市场交易的现状和前述的三个问题,本文构建了以下分析框架——从公司的行为决策(是否延迟披露内部人二级市场交易信息)、公司治理机制(董、监、高的持股比例、基金持股、是否超额聘请独立董事等)和公司最终控制权属性(实际控制人是国家还是个人)三个层面思考改善中国上市公司的公司治理途径,得到结论:

在公司治理决策层面,公司内部人在进行二级市场交易时确实在一定程度上是基于其信息优势的。通过关注公司董、监、高二级市场交易的信息披露延迟,可以发现,对于延迟披露的公司,内部人交易的累计超额回报更显著,这反映出公司内部人利用了自己拥有的信息优势。

在公司治理机制层面,本文关注了股权集中度、流通股比例、基金持股、超额聘用独立董事、董事长和总经理兼任情况、公司前十大股东的关联情况等对公司治理的影响,回归分析的结果表明,基金持股比例越高、超额聘请独立董事可使交易行为的披露更及时,反映出这些公司治理要素在改善信息不对称上起到了一定的作用。

在公司治理环境的层面,本文分国有企业和民营企业两类样本,考察了公司高管二级市场交易的披露延迟情况,在这两种不同的公司治理环境下,公司治理机制发挥作用的方式不完全相同。在国企中,超额聘请独立董事的作用更明显,而在国企中,基金持股的作用更明显。另外,国企和民企在内部人二级市场披露的及时性的影响因素中,有一个显著不同点,即公司的股权集中度的影响。民企的股权集中度越高,越倾向于延迟披露内部人二级市场交易的信息。

相比于以往的研究,本文对样本进行了更细致地划分。并且,本文以一个完整的框架,从公司董、监、高的二级市场交易行为思考中国上市公司的公司治理问题,尤其是考虑了公司治理的环境对公司治理机制的作用的影响。本文的局限性在于,对于内部人是否利用了其掌握的内部信息进行二级市场交易,仅通过披露是否延迟这一代理变量进行验证,这一结论是否足够稳健尚待探讨。

二、 文献综述

事实上,在上世纪三十年代的美国,内部人交易是不被允许的。Manne在其1966年的论文中,为内部人交易进行了辩护,通过对内部人交易的经济后果进行成本-效益分析,指出允许内部人交易总体而言是利大于弊的。Manne的研究开创了内部人交易这一研究领域的先河,后来的研究大多围绕着Manne所提出的几个问题展开,即(1)谁从内部人交易行为中获利(2)允许内部人交易的长期经济后果是什么(3)在付出多大的经济和社会成本的前提下,内部人交易可以被完全避免。这些问题牵引出了许多在公司治理中人们关心的问题。目前,内部人交易已经被各国所接受,但是对内部人交易的经济后果的讨论仍在继续。

与本文主题相关的研究主要有以下几类:一是解释公司高管二级市场交易行为的动因的研究;二是考察公司治理环境的好坏与内部人交易的市场反应之间的关系的研究。为了能够客观、全面地从公司治理的视角考察公司董事、监事、高管的二级市场交易行为,我们需要关注以下两个层面的问题:第一个层面是,公司高管进行二级市场交易的动机;第二个层面是这些动机在公司治理中扮演了什么角色。

(一)内部人交易的动因

从内部人交易的动机来看,形成了两种主要理论。从投资组合的角度讲,由于公司的高管承担了公司经营的很多风险,因此,出于降低自有投资组合的风险的需要,他们需要减持自己公司的股票。从信息优势的角度讲,内部人(相对于)掌握了更充分的信息,因此,他们会根据自己对公司的情况的判断做出选择,增持或减持公司的股票,可能是为了获利,有可能是为了向市场做信号传递。

内部人交易和管理层动机是相关联的,在一定条件下,允许内部人交易可以提高公司业绩和股东回报的均衡水平(Hu & Noe,2000)。首先,内部人交易把隐藏着的管理层的动机注入了资产的定价当中。其次,允许内部人交易可以促使管理层把他们个人的财富和公司的价值更紧密的结合,因为他们二级市场交易提供了除雇佣合约外的新的渠道来增加个人的财富。这种个人财富和公司价值的更紧密的结合,可以提高管理层改善公司经营的动机。

关于内部人会进行二级市场交易的动因,Kallunki等通过瑞典的内部人交易的样本(该样本提供了较为细致的关于内部人的信息,包括内部人的资产组合的大致情况)进行了研究(Kallunki et all,2009),除了内部人掌握的信息之外,内部人个人投资组合的动态调整、税负考虑和行为偏差也在其交易决策中占有重要地位。那些把大部分财富配置在公司股票上的内部人,其减持行为对未来公司股票的回报有较强的解释力。

(二)内部人交易与公司治理

就公司治理而言,内部人所掌握的信息通过股价折射出来,股东可以借此调整自己的投资组合,这对于股东而言是有利的。Carlton 等人在1983 年提出,内部人交易在提高证券市场有效性方面发挥了重要作用,因为它传递了信息。通过这样的机制, 公司的股票价格可以逐步调整至合理水平, 从而避免了公司信息公布后引起股价的大起大落, 提高了证券市场的运行效率。很多投资者认为内部人对自己公司股票的交易行为蕴含着有价值的信息, 内部人交易信息反映出公司管理层对公司业绩或者前景的看法。Jenter的研究同样印证了这一点,他发现公司高级管理者对公司价值的判断与市场对公司的估值具有系统性的差异(Jenter,2005),并且这种估值上的差异似乎是影响管理层决策的重要因素。从内部人交易的特征来看,与估值较高的公司相比,估值较低的公司的管理层更倾向于认为自己的公司被低估。该研究的证据显示,无论是公司层面的决策,还是公司高管的个人投资组合决策,管理层都会积极地择时。

当然,由于内部人交易有可能为管理层提供除薪酬之外的获利机制,对公司治理来说既是机遇,也是挑战,因为一方面,公司的管理者的利益与公司的股价表现有了更紧密的结合,为减少代理问题提供了可能性,当然也有另外一种可能,即二级市场交易的渠道减弱了股东通过雇佣合约约束管理层的能力,从而无法保证管理层按照股东利益最大化的方式行事。如果或为了自己的利益而操纵股价,则使管理层勤勉工作、成为股东忠实的受托人反而更难了。因此,对于公司的高管的二级市场交易行为,市场可能会有正面、负面两种不同的反应。

国外学者进行了大量的实证研究,探求公司治理与内部人交易的市场反应。Gurgul 等( 2007)以波兰上市公司为例进行实证分析, 试图探讨证券市场对内部人交易信息的反应。研究结果表明: 首先, 内部人抛售本公司股票的信息没有对证券市场产生任何影响; 其次, 无论是从收益还是从交易量来看, 内部人购买自己公司股票的信息对证券市场产生了显著影响, 即证券市场对内部人购买信息的反应较敏感。而在中国市场上,情况并非如此。曾庆生(2011)对于中国的上市公司高管增持和减持公司股票已经进行了研究,结果发现,对于减持行为,有显著为负的超额收益;对于高管增持,市场却没有明显的效应。可见,买入和卖出行为对投资者而言具有不一样的含义,并且,在不同的环境中,投资者对于内部人二级市场交易的解读也有所不同。

目前专门针对发展中国家的内部人交易行为的研究较少,当前文献主要研究发达国家的内部人交易行为或者对不同国家内部人交易行为进行比较分析。对于公司治理环境,除了已有的研究主要集中考察法律环境对信息披露与内部人交易关系的调节效果,公司治理的微观环境也影响着公司治理机制。本文将在已有研究的基础上,关注国有和民营环境下的公司的内部人交易行为,更细致地挖掘和探讨上市公司高管增持、减持公司股票的效应,并由此探索公司治理的改进方向。

三、 内部人信息优势与公司治理的分析框架

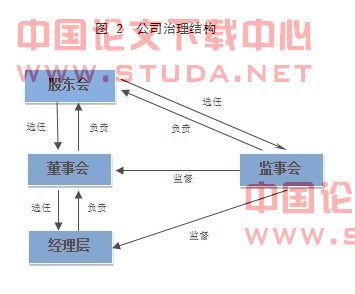

本文将公司治理解构为公司治理决策、公司治理机制和供公司控制权属性三个层面,从企业层面的行为到制度环境层面的因素,对内部人信息优势与公司治理问题进行探讨。它们之间的关系如下图所示。

(一)公司行为决策

公司治理决策是公司治理的微观层面,即为什么公司选择一种行为方式而不是另一种。如果公司延迟披露董事、监事、高管的二级市场交易行为,一个合理的猜想是,公司内部人在进行交易的时候利用了其相对于市场上的投资者的信息优势。如果公司内部人确实利用公众并不掌握的信息进行交易,则内部人向市场传递了信息,交易行为披露后,必然会有超额收益存在;并且,在控制了相关的交易变量与公司基本面的情况后,如果披露的延迟仍然对于累计超额收益有解释力,则这一猜想将得到进一步的验证。

(二)公司治理机制

公司治理中的许多要素,如股权集中度、流通股比例、基金持股、超额聘用独立董事、董事长和总经理兼任情况、公司前十大股东的关联情况等因素以及它们发挥作用的方式共同构成了公司治理机制。它们对公司的行为决策产生影响。一般地,如果公司的流通股比例越高,其面临公司控制权市场的约束就越强;基金持股比例越高,机构投资者越能对公司进行有效的监督;超额聘请独立董事可以在公司决策方面更好地保障投资者的利益。越及时的披露对于投资者越有利,因为它减少了信息不对称。公司治理机制会对内部人二级市场交易披露的及时性有所影响,这些因素如何影响信息披露的及时性,可以通过回归分析进行探究。

上述公司治理实践是基于公司治理结构的背景下的,如下图,公司治理结构中,股东会、董事会、监事会和管理层是几个必要的组成部分。股东会代表公司股东的利益。董事会是公司股东大会决策的执行机构,负责公司或企业和业务经营活动的指挥与管理,对公司股东会或企业股东大会负责并报告工作,连接着股东和管理层,是减少代理成本的关键一环。监事会执行对董事会和经理层的监督,对股东大会负责。

(三)公司治理的微观环境——控制权属性

环境是事物之间的相互作用所处的局限条件。同样的制度设计,在不同的环境中可能会有不一样的作用,导致不一样的结果。公司的实际控制人是国家还是个人,这一差异为公司营造了截然不同的两种微观环境。受国家实际控制的公司和民营企业的目标函数(效用函数)是不同的。在政府的控制下,公司不仅关注其本身的经营,也有可能更多地承担社会服务职能。而民营企业更符合市场经济中理性主体的行为模式。并且,在强势的政府和产权保护较弱、投资者保护较弱的大背景下,国企和民企有着显著的不同,其公司治理的特征亦显示出较大的差异。因此,有必要分国有企业和民营企业两类样本,考察公司治理机制在影响公司内部人二级市场交易的披露及时性的路径。

四、 实证研究

(一)样本

1、样本选取与数据来源

本文搜集了自2007年4月1日起至2011年12月31日,所有的上市公司董事、监事和高管的二级市场交易的事件 。为了保证规范,本文以2007年4月1日,中国证监会发布的《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》执行起作为样本选取的起点,搜集到的交易事件超过18000个,但是由于公司实际控制人性质的数据缺失较多,最终只保留了272个有效样本。其中数据来源为国泰安CSMAR数据库,包括公司董监高二级市场交易的明细数据、公司的股价数据(为经复权调整后的股价日度数据,以计算得到公司股票的对数收益率)、财务数据和公司治理数据。

2、变量描述

本文涉及两类变量:公司治理变量和控制变量。

在公司治理变量中,是否延迟披露 (Delay)反映了公司在对待内部人二级市场交易的具体的行为决策,即假如变动日期和公告日期之间相差超过两日,则视为延迟,延迟取1,否则取0 。实际控制人性质(ownership)反映了公司治理的微观环境,若实际控制人是国家则取1,民营企业取0。其余是公司治理机制层面的变量,包括:包括股权集中度(concentrated_5),即前5大股东持股比例的平方和;公司流通股比例 (liquid);董事长兼任总经理(chair_and_ceo),即董事长兼任总经理时取1,否则取0;基金持有本公司股份比例(institution),采用公司内部人的二级市场交易所在季度之前最近一个季度的数据;职务 (director、supervisor、management),即董事、监事、高管,其中,高级管理人员含总经理、总裁、CEO、副总经理、副总裁、董秘和年报上公布的其他管理人员(指除去董事会、监事会等管理人员);超额聘用独立董事 (independent_director_out),即当独立董事人数减1 后仍占董事会比例33% 以上时取1, 否则取0;前十大股东是关联情况(top_10_connected),如果不存在关联取1,其他取0。

控制变量包括会计信息质量(audittype),当公司上年年报被出具标准无保留意见时取1, 否则取0) ;同日2个及以上内部人参与交易哑变量(traders)、内部人交易规模(tradesize),以交易额自然对数表示;公司每季度的托宾Q值(q),即Q=(股权市值+净债务市值)/期末总资产,其中非流通股权市值用净资产代替计算;上年总资产收益率(roa),即roa=(利润总额+财务费用)/平均资产总额,其中,平均资产总额=(资产合计期末余额+资产合计上年期末余额)/2 );每季度的资产负债率(leverage)等反映公司基本财务特征的变量。

3、描述性统计

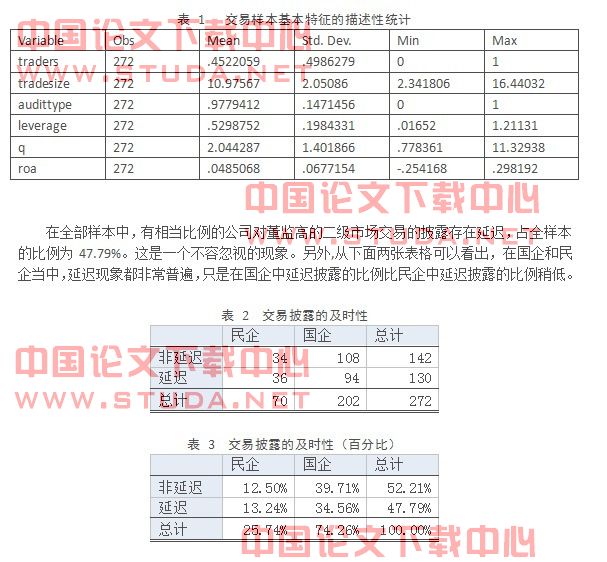

全部样本一共272个交易事件,其中,多个内部人同时交易的占全部样本的45.2%,平均交易规模为10.97万元,样本公司的财务特征(包括审计意见、财务杠杆、托宾Q、盈利能力)如下表所示:

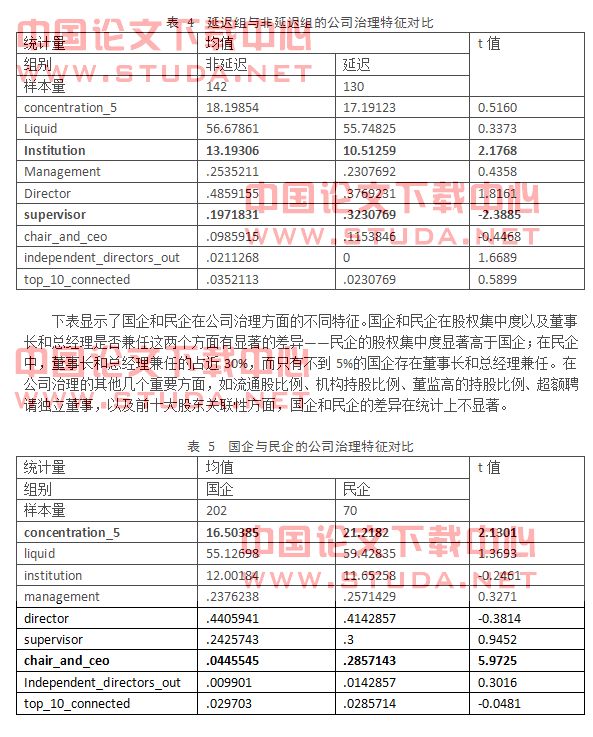

对比非延迟披露和延迟披露的样本,可以发现,在基金持股比例和监事持股比例上,两者存在很大差异。延迟披露的公司中,机构持股比例更低,内部人交易是监事的更多。

1、事件研究

本文通过事件研究来检验中国上市公司的内部人交易的市场反应。方法如下:

样本覆盖沪深主板的上市公司的共272个交易事件(由于涉及到较多的变量,剔除缺失值后不再有创业板和中小板公司)。

以公告日期为事件日,事件窗口的选取从公告日期前五天到公告日后20天。根据《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》,高管必须在其持股变动后两日内进行公告,考虑到该项规定,以及变动信息可能提前泄露的可能性,结合以往的研究,将事件日前五天的股价情况也一并纳入考虑。事实上,尽管出台了上述规定,在研究中,笔者发现仍然有一半的交易事件中,披露是延迟的。

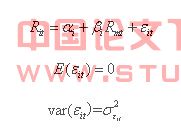

估计窗口长度为130天,从事件日前160个交易日起,到事件日前30个交易日止。采用市场模型,用日度数据进行回归,估计出贝塔值和截距项,并计算股票的预期回报。

在计算预期收益率时有很多模型可供选择,之所以选择市场模型是因为:市场模型能够在更大程度上准确刻画股票的风险收益特征,用市场模型计算股票的预期回报是较好的选择,相比于CAPM模型,市场模型的预测结果不会因无风险利率的选取的不同而改变,因此更具稳健性。

在估计窗口的长度上,估计期不能过短,否则不能准确刻画股票的风险收益特征,同时,估计期不能太长,在长时段内,公司的风险特征是会变化的。

综上原因,采取上述方法进行事件研究。

2、回归分析

在事件研究所提供的情况的基础上,笔者通过回归分析进行更细致的检验。回归分析主要关注两大类问题,一是累计超额回报与披露及时性的关系,一是披露延迟与公司治理机制的关系。

在构建回归模型时,首先进行了相关分析,得到:公司董、监、高二级市场交易披露后产生的累计超额回报和披露的及时性相关,并且在统计上显著。披露的及时性也与一些公司治理因素相关。在公司治理变量之间也存在的相关性,因此在构建模型时,要注意避免出现严重的多重共线性问题,比如,流通股比例、基金持股比例以及前五大股东股权集中度这三个变量显著高度相关,同样的还有监事持股比例与董事持股比例之间存在显著相关的关系。

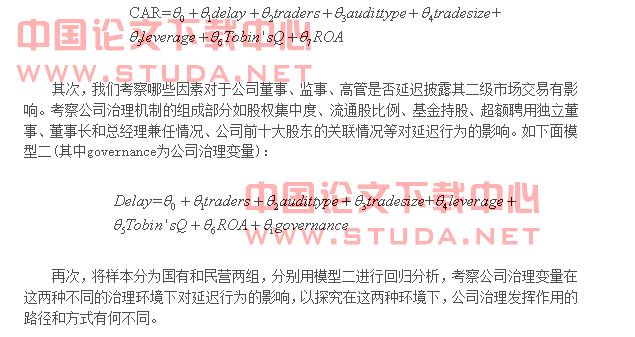

首先,在控制影响股价的市场交易方面的因素,如交易规模、是否多个高管同时进行二级市场交易等因素后,延迟披露是否仍然对董监高二级市场交易的超额收益具有解释力。如果具有解释力,则可以认为内部人延迟披露具有信息含量的猜想得到了验证。以公告日期后20日的累积超额收益CAR为被解释变量,以股权集中度、流通股比例、基金持股、兼任、超额聘用独立董事、前十大股东是否关联为解释变量,并加上控制变量,如下面模型一:

(三)结果及讨论

1、董、监、高二级市场交易的延迟的事件研究

在计算得到每个样本的超额收益后,本文对20日累计超额回报CAR进行假设检验,考察CAR是否显著异于零。

从全样本来看(见表6),存在显著为负的超额收益。如果分买、卖行为进行检验,发现:对于减持行为,有显著为负的超额收益;对于内部人增持,市场亦有显著为负的超额收益,只是相比于减持的事件程度更轻。

以公司是否延迟披露为标准,对样本进一步细分(见表7),可以发现:负的超额收益主要来源于信息披露的延迟。如果及时披露了消息,则不论内部人是增持还是减持股票,CAR与零均无显著地差异。但如果消息是延迟披露的,有显著为负的超额收益。并且,如果交易信息延迟披露且减持,则负的超额收益更加明显。

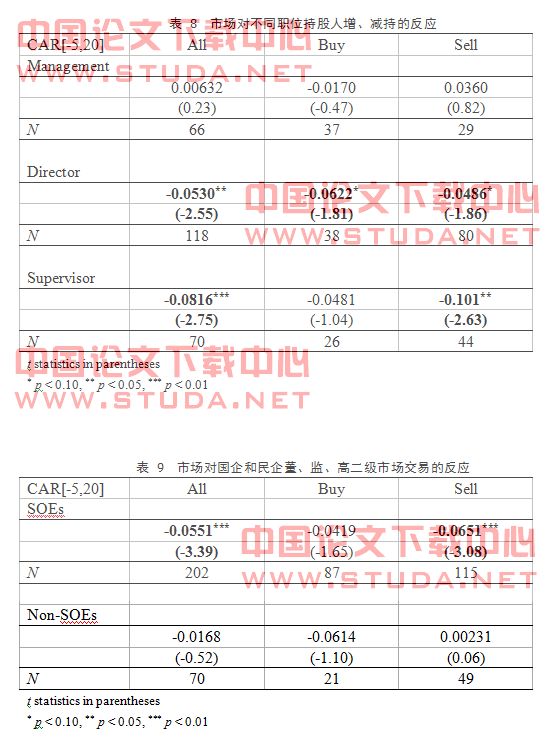

按照交易者的职位进行细分(见表8),发现:市场对高管的交易行为没有明显反应,而对于董事和监事的二级市场交易,却有明显负的超额收益。进行交易的内部人的职位不同意味着他们在公司治理中承担不同的角色,市场对他们的增持、减持行为也可能存在不同的解读。由于董事会是为了减少管理层和股东之间的代理问题而设、监事会在公司治理中承担了对董事会和管理层的监督的角色,投资者对于董事和监事减持的消息更可能有悲观的解读。

从公司治理的微观环境看(见表9),实际控制人为国家背景时,有显著的负的超额收益,而这种负的超额收益主要是由卖出行为引起的。市场对于民企内部人交易没有明显的反应。

2、董、监、高二级市场交易披露延迟的回归分析

回归分析将对内部人交易的累计超额收益进行更为细致的分析,以验证公司内部人在进行二级市场交易时是否利用了其信息优势。

如果公司内部人刻意向公众隐瞒信息,则在其进行二级市场交易后,将不会立刻告知公众其进行了二级市场交易。因此,我们以公司内部人二级市场交易事件的披露的及时性作为内部人是否利用其信息优势的代理变量。在回归模型中,控制以下变量:是否多个内部人同时进行交易、交易规模、审计意见、杠杆水平、托宾Q和资产回报率。由于卖出行为本身也会影响股权的市场价值,尤其是内部人大量减持的时候,因此需要在控制相关的变量后考察信息披露延迟是否显著影响了超额收益。审计意见代表了公司的会计信息质量,公司发布的盈余信息的准确性会影响公众对于公司的信息披露质量的预期,从而影响证券市场对公司披露的信息的反应 。另外,公司基本情况也会有所影响,如盈利能力、资本结构、市场估值等。