证券交易税设计创新:触发式证券交易税

来源:岁月联盟

时间:2013-03-16

3.对证券市场波动的影响。证券交易税是否有效降低市场波动性,在理论界也有较多的讨论。国外一些学者认为,市场上存在着不以证券内在价值的有关信息为交易基础的“噪音”交易者,这类交易者的存在造成市场的“过度”波动。征收证券交易税或者提高税率,会增加他们的交易成本,降低他们的活动水平,从而降低“过度”的波动性。反对者则认为征收证券交易税不但影响“噪音”交易者的活动,也同样影响着稳定价格的知情交易者和流动性提供者的交易活动,而后两类交易者的存在起着稳定市场的作用;由于不能确定证券交易税对哪类交易者的影响更大,因而市场波动性所受到的影响是不清楚的、模糊的。

经验实证研究同样存在分歧,但是大多数经验研究是支持“反对者”的理论,即征收证券交易税或提高税率并不一定能减少市场波动性,或者对波动性的影响是模糊的,甚至是加剧市场波动。Umlauf(1993)的研究发现,不能得出证券交易税会降低市场波动性的结论;相反,税率提高伴随着市场波动性的增加。Jones和Seguin(1997)的实证研究表明:交易成本的减少导致价格波动性显著地下降;并得出结论:无论何种途径所导致的交易成本的上升都会增加价格波动性。Green,Maggioni和Murinde(2000)的实证研究表明,提高证券交易成本会增加市场波动性和额外的波动性,但是减少基本的波动性。

所有这方面的经验研究是不可能穷尽的,Hal-dane(2004)的一篇评论能够更好地帮助我们了解现有的实证研究结果。他发现,除了Hau(2001)得出证券交易税对市场波动性有负的影响外,Umlauf(1993),Lindgren(1994),Saporta和Kan(1997),Hu(1998),Swarm(1998),Green,Maggioni和Murinde(2000)等均得出证券交易税对市场波动性有正的影响或者其影响在统计上不显著。

王雁茜(2004)的研究结果表明:在A股市场交易税率的提高会明显导致市场波动性增大。童菲(2005)的计量结果表明:税率变动对沪市波动性的影响在统计上是不显著的;对深市波动性的影响虽然是统计显著的,但是因为数值太小,在经济意义上是不显著的;对于A股市场,由税率的调整来影响市场波动性,可能其效果是有限的,甚至可能增加市场的波动性。

从以上的众多结论中可以看出,国内外学者从理论规范和经验实证两个方面的许多研究成果都表明:证券交易税平抑市场波动的效果是不确定的、模糊的,或者是非常有限的、不显著的,税率的调整对证券市场的价格水平和成交量都有明显的影响。可见,触发式证券税制的设计思想和这些研究结论是相符合的,跳出了原印花税在设计和调整上均以平抑市场波动为出发点的窠臼,作用途径的有效性也得到实证研究结论的有力支持。

三、触发式证券交易税的效应分析

(一)对市场的调控效果分析

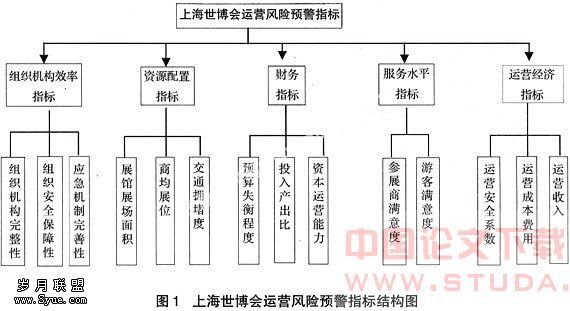

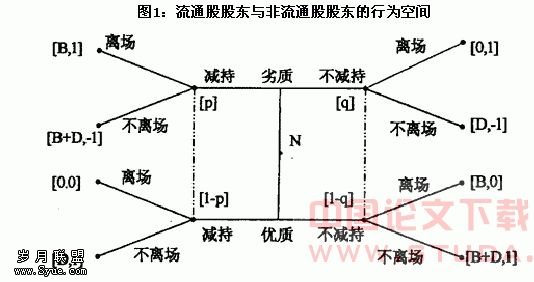

股票市场的波动和不确定性是由其基本性质决定的,也是它吸引投资者的原因之一。既然波动是不可避免也是可以接受的,而且证券税制对波动的调控效果是有限的,那么,税制设计和调控的重心就不应该是平抑市场波动。不论出于何种原因,对证券交易税做出调整这一事件本身就是对市场的一个冲击,那么,关键在于针对现行印花税的不足,能否解决以下问题:证券交易税做出调整时,决策的依据是什么;调控的目标是什么,对目标的调控是否有效;调整时机如何选择;决策的过程是否对市场透明;税负是否合理。触发式证券税制因设计的优化,能很好地解决以上问题,而且其调控具有挤出泡沫,防止证券资产过度泡沫化的效果。具体表现机理见图1。

同时应该看到,泡沫程度的高低和成交量的大小决定了市场波动的幅度和能量,没有泡沫化和成交量的助长,市场波动造成的负面影响要远远的小很多。

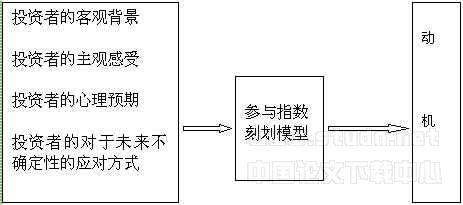

(二)对投资者行为影响分析

市场的平均市盈率处在安全区间时对证券交易免税,估值风险小、交易成本低,有利于吸引投资者的参与。随着市场平均市盈率的升高,估值风险加大,税率也随着上调,交易税的调整可视为一个明显的信号,对风险起着预警作用,有利于提醒投资者及时做出自己的风险判断并制定应对策略。当平均市盈率上升过高,市场泡沫膨胀,扩大征税范围并提高税率,增加交易成本,能抑制投机行为,有利于培养健康的投资观念。

相对于现行的证券交易税,触发式证券交易税调整的时机和幅度具有可预见性,投资者不再需要去“猜测”交易税将在什么时间做出怎样的调整,这就有效防止信息的优势方进行投机,从而提高了决策的透明度和市场的公平性,有利于增强投资的信心。

(三)触发式证券交易税的可行性分析

实行触发式证券交易税无论是信息处理、应纳税额的计算,还是扣缴方式的处理程序都没有很繁琐的环节,简便易行,具有很强的可操作性。相比其它设计方案,触发式证券交易税简便合理,符合我国“简化税制,便于征管”的税制改革原则。

市盈率一直作为评估股票投资价值和衡量市场泡沫的核心指标,广为接受,认同度高,可靠性强。整个市场的平均市盈率相比市场指数更为稳健,因为市场综合指数的波动更加容易受到权重指标个股的影响,例如,中国石油在沪市综合指数中占到了近25%的权重,对综合指数的影响非常明显。因此,触发式证券交易税选择以市场的平均市盈率作为基础变量,据此作为调整的依据,不会导致交易税更为频繁的调整,使得市场的税收政策更连续更稳定。

四、结束语

触发式证券交易税根据基础变量的变动情况而执行不同的调整方案。本文的讨论以市场的平均市盈率作为基础变量,随着研究的发展和深入,若日后发现更好的衡量市场泡沫程度的指标当然可以选择作为触发式证券交易税的基础变量,或者根据现有指标设计一个专门的更能适合基础变量这一角色的复合指标,也是可能的,那样必将使触发式证券交易税的调控更具有前瞻性、有效性和准确性。

相比现行交易税和其它设计方案,触发式证券交易税的税率和纳税人的范围都可能随着基础变量的变动而调整,因此,这可能导致税收收入的难以预测。

单一税种的功能是有限的,触发式证券交易税作用的充分发挥需要整个证券税收体系中其余税种的彼此配合,需要税收政策与其它调控手段的相互补充,更需要以经济和市场体制的完善为基础。