浅谈企业投资价值的研究

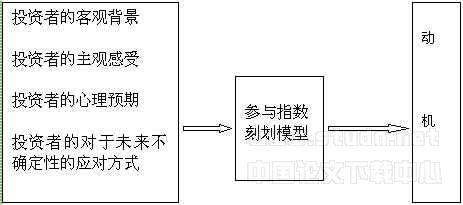

1、投资主体属性。无风险收益率是指投资于国债所能得到的回报率。企业在进行投资决策活动时,可能存在着许多收益不同、风险各异的投资方案可供选择。从数量上来讲,所选投资方案的收益率必然要求大于无风险收益率。如果这一收益水平都不能达到的话,企业应当选择国债作为投资手段。对于无风险利率,西方货币理论把它称之为“纯利率”,它是对延期消费的一种补偿。假定其他条件不变,无风险利率和投资价值存在反向关系:无风险利率越高,投资价值超低;反之亦如此。

企业对于投资活动中存在的不确定性所具有的心理反感就是风险厌恶。尽管不同企业对于风险厌恶的程度可能会有所差异,通常来讲,在投资决策活动中企业对于风险都比较厌恶,经常会采取一些措施以达到规避风险的目的。而对于所承担的风险,企业会要求有一定的补偿。由于不同企业的风险厌恶程度有一定差异,它们所要求的补偿金额会有多有少,对投资价值也会产生相应的影响。一般而言,风险厌恶程度与投资价值呈反向关系:前者越高,后者越低;反之亦如此。

2、投资客体属性。预期收益是指投资主体在将来所能得到的回报。作为投资主体,企业进行投资活动的目的是为了在将来获取一定数量的收益。预期收益越大,企业愿意递延的当期消费就会越多,也就是说进行更多的投资,投资价值也会越高。可见,预期收益和投资价值之间呈同向变动关系:在其他因素不变时,预期收益越大,投资价值就越高;反之亦如此。

顾名思义,收益时点是指投资主体取得收益的时间。依赖投资主体预期收益进行未来消费的时点离目前越远,延迟预期消费的动力就会越小。原因在于,当投资者等待预期收益进行消费时,他们不仅放弃了当期的消费机会,而且放弃了在等待期间可能发生的其他投资机会。因此,在其他条件相同的情况下,等待预期收益的时间越长,投资价值就越小。

一般来讲,对未来的预期都是不确定的,同样,各种具体投资项目的收益过程也具有一定程度的不确定性。我们把投资预期收益的不确定性称为投资风险,不确定性越大,投资风险也就越大。通常,投资者更希望收益是确定的,而不是具有比较高的不确定性。可见,预期收益的不确定性程度,即收益风险水平,会对投资价值产生很大影响。所以,如果投资主体对于因承担风险而得到的补偿不满意,它很有可能会选择收益较低风险也较低的投资项目,而不是收益较高但风险也较高的投资项目。

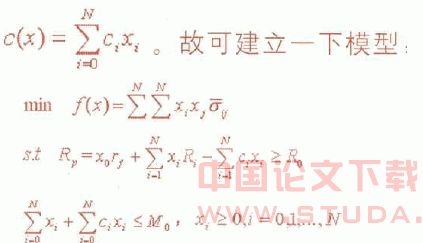

以上是对各种因素对投资价值影响所作的定性分析。在定量分析方面,我们通常会使用如下的投资价值分析模型:

其中:V=投资价值;

Ct=t期的预期收益;

k=投资者要求的收益率。

以上公式表明,投资价值等于投资所产生的预期收益现值。我们看到,投资价值取决于预期收益和贴现率,前面所探讨的投资价值影响因素所产生的影响,就体现在这两者里面。需要说明的是,由于投资价值最终被用于所希望的未来消费,这里的预期收益实际是指现金,而非通常意义上的收益。与投资主体有关的预期收益可分为两类:契约性收益和非契约性收益。虽然经济前景中蕴涵着不确定性,投资者对于某些收益还是可以比较精确地计算预期收益,我们习惯上称之为契约性收益,它们一般来源于债券投资、股票投资、贷款等金融投资领域。但是,对于许多实物投资而言,这种投资的收益依赖于企业运用经营性资产的成效,依赖于许多难以预测的经济因素,如:新产品开发、房地产投资等,来源于这些投资的收益称之为非契约收益。显然,非契约性收益的不确定性要大于契约性收益。投资价值评价还需要反映预期收益能否足以补偿投资主体所承担的风险。投资价值评价模型中的投资主体所要求的收益率,就体现了这一要求,实际上它是无风险收益率与风险收益率两者之和。