我国内地上市家族公司资本结构与高管激励机制的实证研究

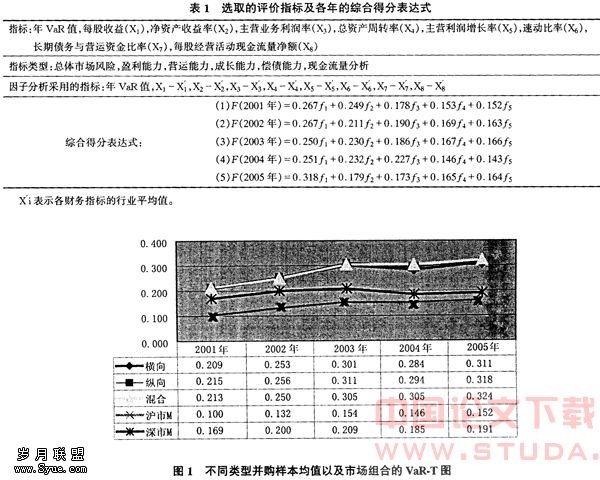

【摘要】本文以深、沪两市场随机抽取的20家直接上市和20家间接上市家族公司为样本进行实证研究发现:现阶段我国内地上市家族公司的资本结构总体上显现出“负债优先的外源性融资为主导,留存收益为主的内源性融资为辅助”的融资格局;直接上市家族公司的激励强度都强于间接上市家族公司;上市家族公司的资本结构选择主要受其上市方式和第一大股东持股比例的影响,高管(董事长和总经理)持股对其资本结构选择无显著性影响。

【关键词】上市家族公司;资本结构;高管激励

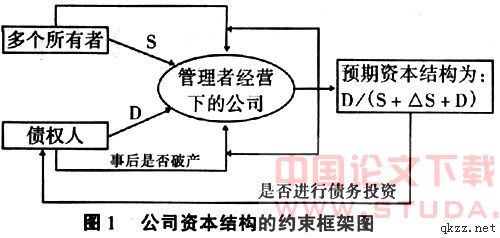

从理论上讲,在公司的运行中,资本结构与高管激励机制之间存在着明显的互动关系。如冯根福(2000)发现,上市公司控股股东结构与公司账面资产负债率负相关;李义超(2003)发现,中国上市公司管理层持股与公司负债水平负相关;肖作平(2004)发现,在目前中国上市公司管理层持股比例普遍偏低的情况下,管理者股权对资本结构选择的影响是微弱的。由于中国家族在资本市场上的上市行为仅是最近几年的事情,导致国内学术界对于上市家族公司资本结构与高管激励机制间关系的经验研究几近空白。本文试图在实证分析的基础上,为我国上市家族公司的资本结构选择和高管激励机制安排提供一些经验性结论。

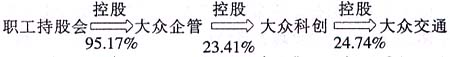

为研究现阶段我国内地上市家族公司的资本结构与高管激励机制之间的基本关系,我们在沪、深两市随机选取了20家直接上市和20家间接上市的家族公司。样本公司选择标准是:(1)最终控制者能追踪到人或家族;(2)最终控制者直接或间接持有的公司必须是被投资上市公司第一大股东;(3)截至2001年在深沪两市上市的家族公司。所有数据均来源于《巨潮资询网》2001—2003各年的相关上市公司年报。

一、我国内地上市家族公司资本结构的现状分析

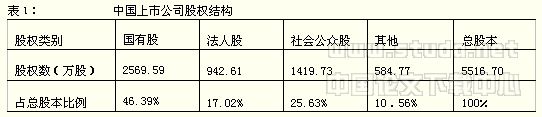

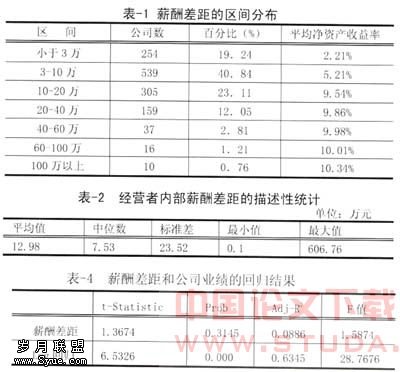

统计分析显示(参见表1-表4),现阶段我国内地上市家族公司的资本结构总体上显现出:“负债优先的外源性融资为主导,留存收益为主的内源性融资为辅助”的融资格局;两类上市家族公司的内源性融资比率大致相当;在外源性负债融资中,以流动负债为主,表明大多数家族企业经营者不喜欢长期负债的硬约束;在外源性股权融资中,直接上市家族公司的股权融资比率波动较大,如2001年直接家族上市公司的股权融资比率达41.74%,在2002年其股权融资比率却为0,而间接上市家族公司的股权融资比率很低且相对稳定。

总体上看,与一般家族企业相比,现阶段我国内地上市家族公司的资产负债率及外源性负债融资比率明显要高,一个可能的原因是由于这些企业规模较大,实力相对雄厚,更容易从机构获取贷款。

二、我国内地上市家族公司高管激励的现状分析

从中国上市家族公司高管激励的实践来看,虽然总体上高管激励强度处于很低的水平,但若把上市家族公司划分为直接上市和间接上市家族公司两类,可以发现,两类上市家族公司的激励制度安排仍存在着明显的差异。无论是就货币性收入还是就股权激励来看,直接上市家族公司的激励强度都强于间接上市家族公司(参见表5)。以2001年为例,就货币性收入而言,两类公司的前三名董事与前三名高管人员的平均货币性收入分别为66.03万元、58.00万元与32.18万元、32.40万元;就股权激励而言,两类家族上市公司的董事长和总经理的平均持股量分别为1465862股、1292887股与4759股、8592股。

总体上看,现阶段我国内地直接上市家族公司高管激励强度明显要强于间接上市家族公司,一个可能的原因是,这些主要以国有控股公司为基础改制而形成的间接上市家族公司,受原有体制的影响,现阶段其高管激励模式不可能如直接上市家族公司那样走上完全市场化的道路,高管人员的激励方式在很大程度上取决于职位消费。

显然,在两类上市家族公司的高管激励模式存在着显著性差异的前提下,高管人员的经营目标就存在着一定的差异,那么这种差异是否会对公司资本结构的选择产生影响呢?对此,我们先从理论上进行分析。

公司高管持股对其资本结构选择的影响是复杂的。一方面,根据Leland and Pyle(1977)关于资本结构的信号传递理论,管理者可以通过提高债务水平来增加其所持股份。而Harris and Raviv(1988)则从公司兼并的角度,管理者持股比例与债务比率正相关。Kim and Sorenson(1986)、Berger et 8l(1997)等来自美国公司的经验研究支持了管理者持股比例与债务比率正相关的假设;另一方面,Jensen and Meckling(1976)认为管理者股权有助于减少管理者的在职消费、掠夺股东财富等机会主义行为,债务和管理者股权可看作控制代理成本的替代机制,随着管理者持股比例的增加,管理者更具有减少债务水平的激励。Friend and Lang(1988)认为管理者持股比例越大,他们越有动力向下调整债务比率以适合自身的利益,从而管理者持股比例与债务比率负相关。Friendand Lang(1988)、Jensen et al(1992)等来自美国的经验证据表明管理者持股比例与债务比率负相关。众所周知,中国家族企业在资本市场上的上市行为仅仅是最近几年的事情,管理者股权对资本结构选择的影响可能是微弱的。现从经验的角度进行检验。

为了检验我国内地上市家族公司的高管(董事长和总经理)持股对家族公司资本结构选择的影响,现对上述四十家样本家族公司在2001至2003年的截面数据进行分析,并建立如下的回归模型:

DAR=α+β1MSO+β2Dμ斗

(模型1)

DAR=α+βB,MSO+β2C1+β3D+μ

(模型2)

DAR=α+β1MSO+β2CR5+β3D+μ

(模型3)

其中,DAR为资产负债率,MSO为高管人员(仅指董事长和总经理)持股比例,C1为第一大股东持股比例,CR5为前五大股东持股比例之和,D为虚拟变量(间接上市家族公司设为1。直接上市家族公司设为O)。表6是对40家样本家族公司研究变量的描述统计,表7是上市家族公司的资本结构(资产负债率)与高管(董事长和总经理)持股比例的回归分析结

果。

由表6可以看出,现阶段我国内地上市家族公司的高管持股比例很低,平均为0.57%;股权集中度较高(主要集中于人或控制性家族手中),第一大股东和前五大股东持股比例的平均值分别为37.29%和54.68%。

由表7可以看出,现阶段我国内地上市家族公司高管持股对公司资产负债率具有负向影响,但并不显著。这可能是:其一,现阶段我国内地上市家族公司的高管持股比例普遍偏低,高管人员在拥有极少量股权的情况下,资本结构对高管人员股权激励的调节作用不够显著,激励本身及调整后的股权激励对高管人员的激励作用不大。其二,现阶段我国内地上市家族公司的上市时间一般很短且以间接上市方式为主,这些间接上市家族公司主要通过股权授让的方式获取的上市资格和家族对企业的控制权的,该类企业的原有身份一般为国有企业且资产负债率较高,从而现阶段我国内地上市家族公司的资产负债率主要受上市方式的影响。其三,现阶段我国内地上市家族公司的资产负债率还受股权集中度、尤其是第一大股东持股比例的影响,统计分析显示,上市家族公司的第一大股东持股比例越高,上市家族公司的资产负债率越低。

四、结论及启示

本文以我国内地40家上市家族公司为样本,对其2001年至2003年间的资本结构、高管激励现状及二者之间的关系进行了回归分析,研究结果表明:

现阶段我国内地上市家族公司的资本结构总体上显现出:“负债优先的外源性融资为主导,留存收益为主的内源性融资为辅助”的融资格局;直接上市家族公司高管激励强度明显强于间接上市家族公司;两类上市家族公司的高管持股并没有对资本结构产生显著性影响,其资本结构主要受上市方式和第一大股东持股比例的影响;在当前的资本市场上,上市家族公司高管激励模式的差异并没有成为显著影响资本结构选择的一个制度性因素,这表明单纯强调对上市家族公司的高管激励模式的市场化改革(如对高管人员进行股权与货币激励)本身并不能从根本上解决上市家族公司高管人员的经营目标和行为,近年来,旨在增强高管激励强度的年薪制和股权激励等措施并非完善上市家族公司治理机制的关键,上市家族公司在治理机制上存在一定局限性,这无疑会影响上市家族公司向企业制度的转型。