中国式风险投资之路怎么走

从国际上看,美国九十年代中期风险投资高速增长,高科技亦高速发展;从国内看,我们国民的发展需要再上一个新台阶,国家需要找新的经济增长点,需要新产品新技术,大量的科技人员需要转化其科技成果,我们的机构需要寻找新的融资工具等等,各方面的原因,造成了风险投资在我国近两年来的兴起。

我国风险投资的现状怎么样呢?我觉得应该肯定。这两年的风险投资发展,无论从规模和速度,各方面来看,还是比较好的。但是从总体上看,现在我们已经从起步阶段进入到初步阶段了。我个人感到,目前有六方面的问题还需要进一步注意:

第一方面,就是我们的规模还需要扩大。我曾经讲过,国内有100多家风险投资公司,号称有100多个亿了,但是我也到过一些公司调查,这些公司实际投出的项目资金,或者真正做风险投资的(买股票不算风险投资)恐怕也就是10多亿到20亿人民币。我刚碰见IDG的董事长,他说他在中国实际投入是1.4亿美元,英特尔的副总裁说大概是6000万,再加上国际上的,我估计有三四个亿,中国的风险投资,目前估计大概是四五个亿左右的规模。这个规模和美国比当然相差很远,和欧洲一些国家比,我们初级阶段有这样的规模,也算是不错了。

第二是我们还需要建立相关的法规。因为风险投资第二步就涉及基金法,信托法也必须要有,我们目前正在做。

第三是对风险投资的认识,包括风险投资的特点、重点、难点,目前认识上还不完全统一,还有一些分歧。我觉得有分歧是正常的,但是有一个问题需要注意,如果风险投资不是支持创业,不是支持创新,恐怕就值得探讨了。

第四,我们毕竟在操作上缺乏经验,在选项、筹资、管理方面不够规范。

第五,业绩不够明显,我们还比较缺乏突出的成功案例,因为毕竟时间比较短,所以没有太成功的案例。前一段到纳斯达克上市的几家公司,像中华网、新浪网、搜狐、网易,能够到纳斯达克上市,这也是一个进步,但是从上市的时机和情况来看,结果并不是非常理想,当然这跟美国整个的股市情况有关系。所以我们到现在为止还没有非常突出的成功案例。

最后是民间的参与比较少。

国内100多个亿的资金里,80%以上是政府或是与政府有关的国有企业的投入,真正民间投入比较少。但是,现在民间也开始了,有些上市公司已经开始介入风险投资。中国民主建国会内部的会员们也组织了一些民间的公司,比如,在北京的有中国风险投资有限责任公司,在上海也成立了一家公司,在南京,有一个民建会员成立了思维特公司等等,总体来看,政府还是投资的主体。

我认为这六个问题都是发展中的问题,我们必须要对发展前景有信心,但存在的问题必须加以重视和解决。

“三步走”重在走好第一步

大家知道,我提出了中国风险投资三步走战略:第一步就是建立风险投资公司,为国内外投资者提供咨询和管理服务,主要包括评估和推荐风险投资项目,并受投资者的委托对项目进行管理;第二步是建立风险投资基金,并制定相应的法规和管理办法,以便从国内外吸收资金;第三步是建立包括二板市场在内的风险投资体系,健全风险投资进入、运营和撤出的机制。当时我还说了,少则两三年,多则三五年,我们要走到第二步;少则三到五年,多则十年,我们要走到第三步。那么目前的进展情况如何?

先看第一阶段,建立风险投资公司,这是开始阶段的组织形式,比较符合现行的和我国的情况,因为我国现行的法律还不允许搞基金,基金法还没有出台。所以从现行的法律来看,用公司的形式进行风险投资的操作是比较符合法律的。从当前的情况来看,一个方面是现在的投资者,还不大习惯于象基金那样把钱交给你就不管了,你帮他赚钱去,现在中国的投资者,出了钱,不管懂不懂,还要有发言权,他总希望参加董事会有发言权,所以中国投资者目前来看还是这样的心态,不像基金那样把钱交给你就不管了。中国还缺乏能够为投资者所信任的风险投资家,或者叫风险资本家。没有人有这样的业绩,能够让投资者信任。因此我认为,在开始阶段采取公司制的组织形式是比较合适的,事实证明,100多家公司基本上都采取公司制的方式运行的。

在这一阶段,很重要的就是采用软承诺制筹集资金,减少经营者的压力,并让股东有较大的选择权。大家都知道,组织公司有两种方式,一种方式就是你把钱都拿来,我把注册资金搞得很大。这种方式目前有一个问题,风险投资在起步阶段,选择项目需要有一个过程。手里集中一大批钱,投资不出去的情况下,这个钱是烫手的,只好拿这个钱搞证券,搞期货,搞房地产,这些东西有自己的风险,股票上证指数上到2000点以上大家都很高兴,但是一掉下来就被套住了。所以我比较主张用软承诺制,公司的注册资金不一定要非常大,几千万或者几亿就可以了,这样减少经营者的压力。公司选好项目以后,可以把项目提交董事会讨论,如果大家都愿意投,另外再拿钱,因为每家都有软承诺,除了注册资金以外,还要拿投资。如果讨论下来,一部分股东愿意投,一部分不愿意投,不愿意投的股东就放弃了他的投资权,就允许别的股东增加投资,这样做给股东有更大的选择权。如果说股东投资还不够满足要求,还可以找共同投资者,允许公司在外部寻找风险投资家。总之,软承诺制灵活性更大一些。

第三,风险投资公司虽然按照公司制搞,但是应该实行项目经理负责制,也就是说,我们给项目经理的权限应该是比较大的,这是有意识的培养风险投资家。如果公司的组织部门还是按照各个职能部门的组织体系,一件事情、一个投资项目要办,要通过各个职能部门的共同操作,我看就困难了。我主张,公司内部实现项目经理负责制,从选择项目、评估开始,包括跟创新者谈判,签定合同,一直到路演,做商业计划书,筹资,然后参加董事会,负责重大的财务决策,什么时候增资,什么时候停资,什么时候退资。另外,对风险企业的决策经营班子的选择要有决定权,最后到这个项目完成退资。要培养这样的项目经理,让他全过程地参与风险投资的操作,这样的话,才能真正到第二阶段,我们有中国的风险投资家。

实际操作谨防“搭车上市”

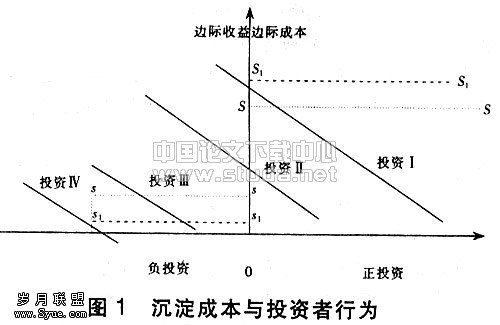

国内风险投资从目前的操作上还是存在一些值得关注的问题,大部分是在后期,主要表现为两种形式:一种我把它叫做“搭车上市”,公司已经差不多该上市了,或者看到二板有希望了,我买个小股,买5%或者10%,等一上市,我脱手就赚钱。搭车上市也有的搭得早,有的搭得晚,但总的来看,是在的成长期以后的事情了。这种搭车一般是不控股,拿一点小股,主要是为了将来的增值。另一种操作就是控股收购,对一些高科技,觉得有希望的公司投资控股、收购,提供它需要的资金。控股的目的是什么呢?简言之就是希望这个公司发展以后,再把它卖给一些上市公司,或者到二板上市,因为现在有的上市公司需要增资扩股,需要提高股票的市值,需要提高高科技含量。在这个时候,风险投资公司收购了一家高科技公司,把它整顿好了,再卖给上市公司,往往获利不小,这都适合后期操作。当然作为开始,公司的管理人员为了赶快创造业绩,为了能够让投资者有信心,赶快赚钱,采取这种方式可以理解。但如果说风险投资就做这个事,就大错特错了!!我们现在鼓励风险投资,重点应该放在开拓阶段,应该真正支持创新者创业。但是现在的状况是,国内风险投资真正支持创新者创业的比例还是偏低的,这一点,我在此呼吁,要引起大家的注意,如果不能支持创新者创业,你叫创业投资、叫创业板,那都是名不符实。

风险投资存在六大隐忧

当然,在有条件的情况下,搞一点所谓的前期种子基金也未尝不可,但是一般比例不宜大,10%左右就可以了,因为这种风险非常大。风险投资的重点起码40%甚至更多应该放在支持创新者创业的阶段,真正按照风险投资的,培养他三到七年,最后退资,获得比较大的收益。

防范内外道德风险

在第一阶段非常重要的就是防范内部和外部的道德风险。

所谓内部道德风险,就是说我们风险投资的工作人员,或者是根据个人的情况,个人的关系,向股东们歪曲要投资企业的情况,是他的亲戚朋友或者给他好处的,他就说这个项目怎么怎么好,鼓励投资,这样就会误导公司经理层的投资者,甚至内外勾结,谋取私利,这构成内部的道德风险。

外部的道德风险,从我国实际的操作中也陆续发现了,一种是技术说得很好,但是实际上是假的。因为我们现在的风险投资人员是搞出身的,缺乏技术背景,所以判断力受影响。我们现在确实有这个问题,已经出现了。这是一种道德风险。国内的人也是,把他的技术吹得是世界第一,实际上并不一定。还有,创业者要你投资的时候,把他的项目说得非常有前景,或者把他公司经营的业绩进行夸张性宣传,他的市场占有率能够达到多少多少,他没有考虑替代作用,没有想到他的竞争者,就是他自己,市场都是他的,没有竞争者,这当然靠不住。

所以我认为,必须要走过这样的阶段,就必须要有意识地注意这些问题。

使激励机制发挥作用

风险投资基金我认为是非常重要的阶段,这也是国外搞风险投资的一个基本的形式,因为只有通过风险投资基金才能真正调动民间基金,形成比较大的实力。一般而言,风险投资公司自己的基金只有1%到2%,发起人能调动98%到99%的民间基金,这就大了。假如作为一个风险投资公司,作为发起人,有3000万的注册资本,你要做基金可以到30个亿,当然大得多了。

第三阶段,建立有限合伙制管理或者公司制管理,我个人比较赞成有限合伙制管理。风险投资公司赚钱的时候可以拿很多钱,一旦亏损,他只把他的投资损失掉,他的投资只有百分之一到二,但是有限合伙制就不一样了,他要负无限责任,如果亏本了,他的车子洋房都要充公了。公司制管理人员对成本的概念没有有限合伙制度这样重视,因为有限合伙制很明确,反正就是2.5%作为管理费,你的工资和所有的开支都在里头,不能多用。你要是开支大了,工资就少了。公司制是另一个角度了,没有这样的约束。有限合伙制,非常重视成本控制。

我们要努力形成对管理者的激励机制,就中国的情况,激励机制应该是五个层次的,即工资、福利、奖金、股权、期权,现在来看,这些激励机制从上慢慢地都允许了,包括最近推出的对科研事业单位改革的一些规定,也允许技术参与分配。期权目前允许试点,期权是很重要的阶段,叫做“金手铐”,没有这个手铐,你怎么能把人留住呢?

建立完善二板市场

中国风险投资成长的第三阶段,是建立包括二板市场在内的风险投资体制。应当明确,二板市场不是风险投资蜕资的唯一出路,但有利于增强投资者的信心。根据纳斯达克的情况看,前几年风险投资支持的企业上市的有30%,去年比较多,大概40%,然而60-70%的风险投资企业不是通过上二板市场实现蜕资的,而是通过兼并、出售,或者是创业者、职工回购的方式。风险投资的目的不是办企业,而是把企业孵化大了,卖出去,蜕资赚钱。二板市场的存在将会给投资者很大的信心,因为兼并收购毕竟是没有把握的。有些人把二板市场看成是风险投资的唯一出路,这就错了!而且很容易出现一些并不是真正搞风险投资,而是想利用风险投资,利用二板市场的名义来投机、赚钱的行为。二板市场的特点就是门槛较低、风险更大。

模式有两种:孪生式和独立式。纳斯达克是孪生式。纳斯达克由两个市场构成,一个是小型市场,一个是全国市场。全国市场是一板市场,小型资本市场是二板市场。在全国市场上市的是3300家企业,在小型资本市场是1700家企业,正因为是孪生式才有可能交易量超过纽约证券交易所,如果光是二板市场,交易量怎么可能超过纽约证券交易所呢?所以一板和二板是孪生关系。国内很多人对纳斯达克不了解,以为纳斯达克就是二板,这个概念是不对的。

另外是独立式的。香港创业板是独立式的,跟一板没有关系。我认为孪生式不会影响目前的证券市场,不须做太大的调整。而且孪生式已经有比较成熟的经验,把这些经验再适应二板的情况,比较容易管理。更重要的是,有二板和一板在一起的时候,当一个公司发展到相当程度,需要进一步增资扩股的时候,可以通过杠杆收购的办法,通过投资银行杠杆收购的办法重新再到一板去上市。这种情况在美国有比较成功的操作经验。当然要防范欺骗、防范炒作,防止腐败、圈钱。

此外,政府需要对风险投资做政策支持。中国要认真学习和研究国外经验,但一定要探索符合我国国情的道路。中国的风险投资不可能照搬国外的做法,所以我认为是大胆试,允许看,不争论,在实践中积累经验,逐步规范。目前出现一些问题没有什么可怕的,是发展中的问题。但是,我们要积累经验,付了学费要能学到东西,要积累经验,逐步规范起来。