财务报告欺诈的行业特征及其对审计的意义

关键词:财务报告欺诈;行业特征;财务报告;独立审计

问题的提出

财务报告欺诈一直是注册会计师行业十分关注的重大课题。注册会计师行业之所以如此关注财务报告欺诈,是因为会计职业是在“破产、倒闭、舞弊和争议”的环境中成长起来的(查特菲尔德,1989)[9],查错防弊一直是审计的目标之一,并且随着财务报告欺诈案件的频频曝出,社会公众强烈要求审计师对发现公司欺诈负全责,但注册会计师行业则一直扼守“合理承担和合理履行”的原则,即计划和实施审计,以获取相应证据合理保证报表不存在因舞弊等导致的重大错报。(张龙平和王泽霞,2003)[10]迫于公众压力和自身,注册会计师们不得不面对这一现实,不断修改审计准则[i],以缩小行业与社会公众之间的审计期望差距。

注册会计师在不得不面临承担发现财务报告欺诈责任的环境下,如何在计划审计时更周全地考虑客户的欺诈风险、在实施审计时执行更有效的审计程序发现欺诈行为、在完成审计时更客观地评估欺诈产生的错报风险就成为了摆在审计师面前的现实课题。学术界、实务界和监管部门一直在积极探索预防、阻止和发现财务报告欺诈的方法,从寻找“红旗”(red flag)到建立欺诈识别模型,从制度基础审计到风险导向审计,但迄今尚未找到有效方法。

对客户所在行业进行分析是审计师发现财务报告欺诈的一种手段。中外审计准则都强调行业分析在审计中的作用。以我国为例,新发布的《注册会计师审计准则(下称“审计准则”第1141号——财务报表审计中对舞弊的考虑》第四十三条规定:注册会计师应当运用职业判断,考虑被审计单位的规模、复杂程度、所有权结构及所处行业等,以确定舞弊风险因素的相关性和重要程度;《审计准则第1211号——了解被审计单位及其环境并评估重大错报风险》详细说明了审计师应当如何了解被审计单位所在行业情况。

虽然审计准则和教科书等详细说明了行业分析内容,但对如何从行业分析中发现财务报告欺诈风险因素却语焉不详。而这正是我们回答的问题。本文拟从现实中已发现的财务报告欺诈样本出发,通过统计技术调查是否存在财务报告欺诈高发行业,如果存在,这些行业又具有哪些共同特征?

本文剩下部分安排如下:第二部分回顾相关文献,第三部分说明样本选取过程并进行描述性统计,第四部分分析财务报告欺诈的行业特点,第五部分进一步分析财务报告欺诈高发行业的欺诈方法特点,最后是研究结论和具体审计建议。

相关文献回顾

国外很早开展了有关财务报告欺诈的研究,迄今已积累了大量文献。这些文献既有根据严谨的规范或实证方法开展的、在期刊或以专著形式发表的学术研究,也有诸如AICPA、the Treadway Commission之类的民间团体[ii]和SEC、GAO等政府部门以研究报告形式发表的成果[iii]。我们在此仅回顾研究财务报告欺诈特征的学术文献。

自20世纪80年代开始,许多学术研究采用描述性统计、问卷调查的方法归纳财务报告欺诈公司的财务特征和非财务特征。Albrecht et. al(1982)[1]根据公开案例找出一组潜在舞弊的共同特征,作为预防舞弊或白领犯罪的早期预警信号——红旗,这些红旗包括机会红旗、个人特征红旗和状态压力红旗;Loebbecke et al.(1989)[2]对当时8大会计师事务所的合伙人根据其审计私人和公众公司的经验就公司重大违规行为进行调查,归纳了与公司舞弊存在环境、管理当局舞弊的动机和管理当局舞弊的伦理价值观念有关的公司特征和业务特征;Heiman et al.(1996)[3]通过对130名执业审计师的调查结果按顺序列出了前30位欺诈预警信号。这些研究成为了AICPA制定审计准则时确定欺诈风险因素的依据。

自20世纪70年代以来针对审计师的诉讼大幅增加,人们形容注册会计师行业进入了“诉讼爆炸”时代。在针对审计师的诉讼中,几乎一半与管理当局欺诈有关,并且管理当局欺诈诉讼导致会计师事务所为此付出大量资金(Palmrose,1987)[4];在针对审计师的诉讼中欺诈是一个重要风险因素(Carcello and Palmrose,1994)[5]。但财务报告欺诈是否与针对审计师的诉讼存在必然联系,或者说某些特定类型的财务报告欺诈是否更可能导致针对审计师的诉讼?Bonner et al.(1998)[6]的研究结果表明:当财务报表欺诈采用常见手段,或者是由虚假交易引起时,审计师更可能遭到起诉。

虽然学者们早就认识到公司所在行业与财务报告欺诈存在相关性,审计准则把行业作为欺诈风险因素之一,欺诈预警模型也把行业因素纳入其中,但对于行业如何影响欺诈,或者说是否存在欺诈高发行业,如果存在、欺诈高发行业又具有哪些共同特点,没有展开深入研究。这是财务报告欺诈研究近年来的一个新方向。Beasley, et al.(2000)[7]在COSO(1999)[8]利用1987-1997年欺诈性财务报告公司样本归纳其公司特征、控制环境特征、欺诈特征的基础上,进一步探讨了三个欺诈高发行业——信息技术、保健和服务业的欺诈特点,发现三个行业的欺诈手段存在显著差异,信息技术业最常见的欺诈手段是收入欺诈,而金融服务业最常见的手段是资产欺诈和资产盗用,并且研究了财务报告欺诈与公司治理之间的关系,发现欺诈样本公司与其所在行业标准(行业平均水平)相比具有相当弱的公司治理机制。

从国内研究情况来看,汤立斌(2004)[11]选取了上海和深圳证券交易所2001年处罚的82家信息披露违规上市公司作为研究样本,运用wilcoxon非参数检验方法比较研究样本和控制样本在股权结构特征、规模特征、行业特征上是否存在显著性差异,统计结果表明:流通股的比例越高,越有可能发生信息披露违规行为,而公司规模和行业特征不存在显著性差异。刘立国和杜莹(2003)[12]选取了因财务报告舞弊而被证监会处罚的上市公司作为研究样本,研究了公司治理特征与财务报告舞弊之间的关系,结果表明:法人股比例、执行董事比例、内部人控制度、监事会的规模与财务舞弊的可能性正相关,流通股比例则与之负相关,第一大股东为国资局时公司更可能发生财务舞弊。上述两文均没有深入研究财务报告欺诈的行业特征,因而对欺诈审计时CPA如何进行行业分析只有有限意义。而这正是本文的研究内容。

样本选取及描述性统计

本文参考最高人民法院对虚假陈述的定义、中国注册会计师协会对舞弊的定义[iv]和COSO(1999)对欺诈性财务报告的定义,把财务报告欺诈界定为:上市公司故意重大错报或漏报财务报表或财务报表附注的违法行为。由于财务报告欺诈是一种主观行为,其动机难以从外部观察,我们沿用了以往类似研究方法,根据监管部门的公开处分推定公司的欺诈动机。

我们从Wind资讯系统获取了我国自证券市场成立之日起至2004年末发生的约300份违规数据清单,逐一阅读了违规内容,剔除非财务报告欺诈行为,然后与证监会等监管部门的处分决定逐一核对和增补,为了保证样本的完整性,我们还利用“假账”、“会计欺诈”、“财务欺诈”等关键词搜索了主要网站,最终获得104个[v]符合定义的财务报告欺诈样本。

表1 财务报告欺诈样本公司的描述性统计结果

Panel A | ||

处分时间 | 样本数 | 比例 |

1999年以前 | 15 | 14.4% |

2000年 | 14 | 13.5% |

2001年 | 12 | 11.5% |

2002年 | 12 | 11.5% |

2003年 | 16 | 15.4% |

2004年 | 35 | 33.7% |

合计 | 104 | 100% |

Panel B

处分(认定)部门 | 样本数 | 比例 |

上海证券交易所 | 12 | 11.5% |

深圳证券交易所 | 14 | 13.5% |

证监会 | 70 | 67.3% |

财政部门 | 6 | 5.8% |

司法部门 | 2 | 1.9% |

合计 | 104 | 100% |

Panel C 单位:万元

| 总资产 | 主营业务收入 | 净利润 | 股东权益 | 总股本 | 流通股本 |

均值 | 106,329 | 49,645 | 4,118 | 50,418 | 19,775 | 7,340 |

中位数 | 69,930 | 27,217 | 3,410 | 39,515 | 13,120 | 4,389 |

最小值 | 8,988 | 364 | -19,840 | 1,870 | 5,000 | 1,271 |

最大值 | 642,316 | 392,684 | 27,432 | 298,839 | 122,667 | 51,808 |

四分之一分位 | 41,045 | 10,512 | 1,641 | 19,861 | 8,218 | 2,575 |

四分之三分位 | 123,212 | 59,520 | 5,611 | 62,711 | 23,137 | 8,025 |

注:本文以上市公司发生一次财务报告欺诈行为作为一个研究样本。不同监管部门可能针对上市公司的同一次财务报告欺诈行为进行多次处分,如证券交易所对上市公司财务报告欺诈行为公开谴责后,证监会以公开谴责的主要事实作出行政处罚决定。如果存在上述情况,我们只根据较高级别或后作出处分决定的部门进行统计。

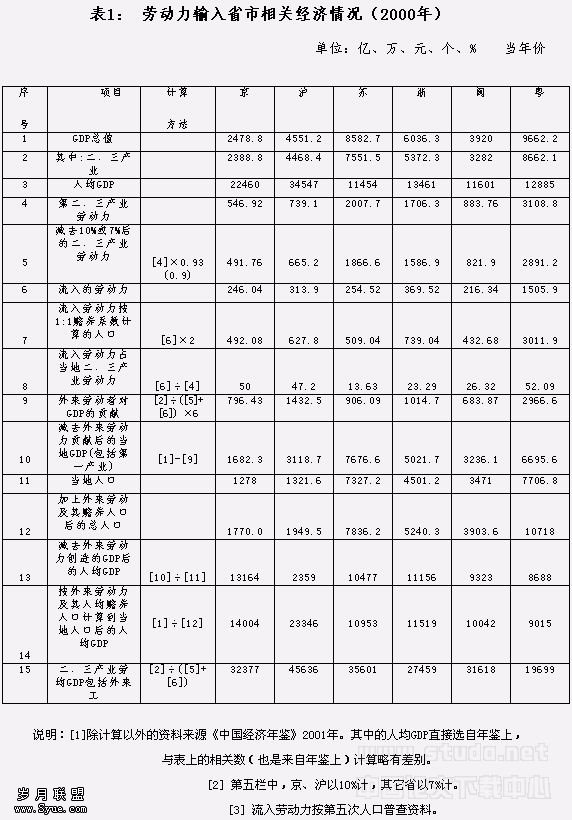

对104个财务报告欺诈样本进行了描述性统计,结果见表1。表1 Panel A报告了财务报告欺诈样本被监管部门处分的时间分布。我国有权监管上市公司财务报告的部门包括:证券交易所、证监会、财政部、审计署和司法部,从表1Panel B看出:在104个样本中,共有96个样本被证监会系统(含证券交易所和证监会)认定为财务报告欺诈,占样本总数92.3%,其余由财政部门(6个)和司法部门(2个)认定[vi]。表1 Panel C统计了样本公司欺诈前一年末或前一年度的财务数据,我们从中看出:75%的样本在欺诈前的主营业务收入不超过59,520万元,总资产不超过123,212万元,表明大多数样本公司是中小型公司。这与COSO(1999)报告的美国欺诈公司的规模特征相似。

财务报告欺诈的行业特点分析

表2 样本公司行业特征

行业 | 样本数 | 占比 | 上市公司总数 | 样本公司占上市公司总数的比例 |

农、林、牧、渔业 | 8 | 7.69% | 39 | 20.51% |

采掘业 | 1 | 0.96% | 23 | 4.35% |

制造业-食品、饮料 | 5 | 4.81% | 59 | 8.47% |

制造业-纺织、服装、皮毛 | 4 | 3.85% | 65 | 6.15% |

制造业-木材、家具 | 0 | 0.00% | 3 | 0.00% |

制造业-造纸、印刷 | 2 | 1.92% | 28 | 7.14% |

制造业-石油、化学、塑胶、塑料 | 8 | 7.69% | 152 | 5.26% |

制造业- | 2 | 1.92% | 44 | 4.55% |

制造业-金属、非金属 | 6 | 5.77% | 128 | 4.69% |

制造业-机械、设备、仪表 | 20 | 19.23% | 222 | 9.01% |

制造业-医药、生物制品 | 4 | 3.85% | 91 | 4.40% |

制造业-其他制造业 | 1 | 0.96% | 19 | 5.26% |

制造业 | 52 | 50.0% | 811 | 6.41% |

电力、煤气及水的生产和供应业 | 0 | 0.00% | 58 | 0.00% |

建筑业 | 2 | 1.92% | 28 | 7.14% |

运输、仓储业 | 3 | 2.88% | 60 | 5.00% |

信息技术业 | 4 | 3.85% | 86 | 4.65% |

批发和零售贸易 | 6 | 5.77% | 96 | 6.25% |

金融、保险业 | 0 | 0.00% | 11 | 0.00% |

房地产业 | 2 | 1.92% | 50 | 4.00% |

社会服务业 | 5 | 4.81% | 40 | 12.50% |

传播与文化产业 | 3 | 2.88% | 12 | 25.00% |

非综合类合计 | 86 | 82.69% | 1314 | 6.54% |

综合类 | 18 | 17.31% | 85 | 21.18% |

全部行业总计 | 104 | 100% | 1399 | 7.43% |

注:上市公司总数是指截止2004年末沪、深股市的现有上市公司数和已经退市到三板交易的公司数之和。

[i] AICPA自1972年11月首次发布舞弊审计准则SAS No.1以来,分别于1977年1月发布SAS No.16、1988年4月发布SAS No.53、1997年2月发布SAS No.82和2002年10月发布SAS No.99进行了四次修订。有关美国舞弊审计准则的变迁内容详见张龙平和王泽霞(2003)。

[ii] 民间团体发表的有关财务报告欺诈的著名研究报告有:the Treadway Commission分别于1987年、1999年发表的《反欺诈性财务报告全国委员会报告》(Report of the National Commission on Fraudulent Financial Reporting)、《欺诈性财务报告——1987至1997:美国公众公司分析》(Fraudulent Financial Reporting——1987—1997—An Analysis of U.S. Public Companies)。

[iii] 政府部门发表的关于财务报告欺诈的研究报告有:SEC2003年发表的《根据〈萨班斯—奥克斯利法案〉第704节对执法行为的研究》(Report Pursuant to Section 704 of the Sarbanes-Oxley Act of 2002)。

[iv] 最高人民法院对虚假陈述的定义见《最高人民法院关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》(2003年1月9日发布);中国注册会计师协会对舞弊的定义见《审计准则第1141号——财务报表审计中对舞弊的考虑》,该准则区分了与财务报表审计有关的两种舞弊:对财务信息作出虚假报告和资产侵占,本文所定义的财务报告欺诈对应于第一种舞弊。

[v] 在104家样本中,两家公司因为前后两次欺诈而入选样本,所以实际上是102家公司。

[vi] 因为我国上市公司会计监管体制有别于美国,所以我们在选取财务报告欺诈样本进行研究时要考虑这种差异。美国的此类研究都是把SEC的AAER作为选取样本的依据,但如果在研究我国财务报告欺诈时仅仅只检索证监会的处罚公告选取样本可能失之偏颇从而影响研究结论。这被我们的统计结果所证明。诚如表1Panel B所示:被证监会处分(认定)的财务报告欺诈样本只占全部样本的67%,还有33%的样本公司是由其他部门处分或认定的。这也是我们为什么从Wind资讯系统中的违规数据清单而不是从证监会的处罚公告出发选取样本的原因。/

为了解财务报告欺诈是否存在行业倾向性,我们把样本公司根据其欺诈时所在行业进行了分类统计,结果见表2。从样本绝对数来看,制造业以52个样本高居榜首(占样本总数的50%),其次是综合类18个样本(占17.31%),排在第三位的是农、林、牧、渔业8个样本(占7.69%);电力、煤气及水的生产和供应业,、保险业没有发现财务报告欺诈,采掘业只有一家公司发现了财务报告欺诈,排在后三位。从样本公司占所在行业上市公司总数的比例来看,排在前三位的依次是:综合类21.18%,农、林、牧、渔业20.51%,社会服务业12.5%;位列后三位的分别是:电力、煤气及水的生产和供应业,金融、保险业和房地产业。

上述财务报告欺诈行业分布的统计特点,本文认为:

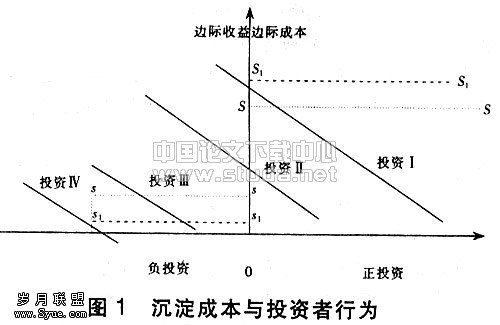

1.之所以没有发现公用事业、金融行业的财务报告欺诈行为,是因为这些行业属于政府垄断行业,能通过其垄断地位获得超额利润,经营压力相对小,并且公司规模大,从事包括财务报告欺诈在内的违规活动的成本高,所以这些行业发生财务报告欺诈的几率小,符合瓦茨和齐默尔曼(1999)[13]提出的成本假设。

2、农、林、牧、渔业和综合类行业被发现财务报告欺诈的样本占其上市公司总数的比例最高,说明这些行业发生财务报告欺诈的可能性比其他行业大。农、林、牧、渔业公司具有经营风险大、“靠天吃饭”的特点,这成为了公司财务报告欺诈的压力;同时该行业的处理又具有特殊性,例如许多交易采用现金方式、收入难以确认、资本性支出和收入性支出难以辨别、会计利润难以确认计量,这又为欺诈创造了机会。根据舞弊的三角形理论,现在具备了“压力”和“机会”两个条件,如果公司管理当局具有“自我合理化”的借口,欺诈就发生了。因此,该行业是被发现财务报告欺诈比例最高的行业之一也就毫不出奇[i]。

如果一家公司中某两个或更多个行业的营业收入比重相当,那么就将其划分为综合类[ii],简单理解,综合类公司是指主业不突出或没有主业的多元化经营公司;而非综合类公司是指那些主业相对鲜明的专业化经营公司。多元化经营和专业化经营是两种经营思路,二者各有利弊,都有成功和失败的例子,但我们关注的问题是:在两种经营思路下,哪种经营思路发生财务报告欺诈的可能性更大?

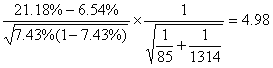

从表2看出:共有18个综合类样本被发现财务报告欺诈,占该行业公司总数的21.18%;共有86家非综合类样本被发现财务报告欺诈,占该类公司总数的6.54%。

两类样本成数比较的u检验值 =

查表可知,在1%的统计水平上显著,表明综合类行业中被发现财务报告欺诈的比例显著大于非综合类公司,在监管部门对所有行业公司的监管力度均衡的假设前提下,我们推断多元化经营公司发生财务报告欺诈的可能性显著大于专业化经营公司。

多元化经营公司为什么比专业化经营公司更可能发生财务报告欺诈行为?一个合理解释是:虽然多元化经营理论上能够使公司分散风险,但多元化经营公司因为在多个领域同时开展经营活动,分散公司的资金和管理精力,给带来巨大成本,可能致使公司在每个经营领域都不及所在领域的专业化经营公司具有竞争力,从而使公司面临更大经营压力。经验证据表明:在我国进行多元化经营会降低企业绩效而无助于减小企业风险。(张翼等,2005)[14]管理当局为了制造多元化经营的“繁荣假象”或其他原因,而进行财务报告欺诈。

3.中美两国财务报告欺诈具有不同的行业特点。根据COSO(1999)的统计结果[iii],美国发现财务报告欺诈最多的行业是机硬件和软件及其他制造业,两个行业的欺诈样本占全部样本的比重均为12%,其次是金融服务业(11%),再次是保健健康产品(9%)。显然与我国财务报告欺诈具有不同的行业分布特点。

财务报告欺诈高发行业的欺诈方法分析

通过对样本行业分布的统计分析,我们了解到农、林、牧、渔业和综合类是财务报告欺诈的两个高发行业,下面进一步调查它们采用的欺诈方法以及这些欺诈方法是否存在显著特点。我们通过逐一阅读监管部门对样本公司的处分决定,查找定期报告,特别是其中有关重大会计差错的说明,以及相关临时公告识别欺诈方法。

有些欺诈只涉及财务报表项目,有些欺诈只涉及财务报表附注,还有些欺诈二者都涉及。只涉及财务报表附注的样本公司采用相似的欺诈方法:在附注中漏报或错报重要信息,如故意不披露关联方资金占用、关联或非关联担保,其动机是为了避免违规处分或报告坏消息。我们剔出欺诈只涉及财务报表附注的样本,着重统计分析欺诈涉及财务报表项目样本的欺诈方法。

表3 财务报告欺诈高发行业的欺诈方法

欺诈方法 | 农、林、牧、渔业与非农、林、牧、渔业对比 | 综合类与非综合类对比 | ||

农、林、牧、渔业 (样本数=7) | 非农、林、牧、渔业(样本数=74) | 综合类 (样本数=17) | 非综合类(样本数=64) | |

不当确认收入 | 71% | 54% | 59% | 55% |

虚构收入 | 57% | 38% | 47% | 38% |

提前确认收入 | 29% | 14% | 24% | 13% |

收入分类错误 | 14% | 8% | 6% | 9% |

其他多计收入方法 | 0% | 8% | 12% | 6% |

高估资产 | 86% | 41%1 | 65% | 39%2 |

高估已有资产 | 29% | 12% | 29% | 9%1 |

记录不存在或不应当确认的资产 | 29% | 14% | 18% | 14% |

费用挂账 | 43% | 23% | 35% | 22% |

低估费用/负债 | 0% | 20% | 24% | 17% |

负债不入账 | 0% | 19% | 24% | 16% |

资产负债表分类错误 | 0% | 4% | 6% | 3% |

权益欺诈 | 0% | 19% | 29% | 14% |

错误方向欺诈(少计收入或资产) | 0% | 7% | 6% | 6% |

合并报表错报 | 14% | 3% | 0% | 5% |

注:1.一个公司可能采用多种不当确认收入或高估资产的方法进行欺诈,所以“不当确认收入”和“高估资产”的比例不一定等于其下属各类别的比例合计数。2.“高估资产”中不含因不当确认收入而引起应收账款的高估。3.上标1、2分别表示在5%、10%的水平上显著。4.本表是对欺诈行为涉及财务报表项目样本所进行的统计分析,剔出了欺诈行为只涉及财务报表附注的样本,所以此处的样本数少于我们前面分析时的样本数。

我们分类统计了农、林、牧、渔业和综合类样本公司采用的各类欺诈方法的发生频率,即采用该欺诈方法的样本公司数占所在行业样本公司总数的比例,以及和除该行业外的其他行业发生频率的对比情况,并进行了两个样本的成数比较的u检验,统计结果见表3。如表3所示,不当确认收入和高估资产是所有行业样本公司最常用的两种财务报告欺诈手段,但农、林、牧、渔业和综合类这两个欺诈高发行业与其他行业相比,具有不同特点。在农、林、牧、渔业样本中,71%的公司采用了不当确认收入的方法欺诈,86%的公司采用了高估资产的方法欺诈,成数比较u检验的统计结果显示:高估资产欺诈的比例显著高于非农、林、牧、渔业样本公司,表明该行业样本公司更可能进行高估资产欺诈。在综合类样本中,59%的样本采用不当确认收入的方法欺诈,65%的样本采用高估资产的方法欺诈,其中29%的样本采用高估已有资产(如少提取资产减值准备)的方法欺诈,成数比较u检验的统计结果显示:综合类样本采用资产高估,具体地说,采用高估已有资产的方法进行欺诈的比例显著高于非综合类公司,表明综合类样本公司更可能采用高估资产,特别是高估已有资产的方法进行欺诈。

研究结论和对审计的意义

本文收集了我国自证券市场成立以来至2004年末财务报告欺诈样本,统计其行业分布以了解欺诈的高发行业,并进一步分析高发行业的欺诈方法特点。我们根据统计结果得出以下结论,并根据这些结论阐述对注册会计师审计的意义。需要指出的是:我们提出的具体审计建议并不意味着审计师可以忽视建议之外的其他审计程序或降低审计程序的执行力度,但可以在分配审计资源上起作用,以便提高审计效率。

1.农、林、牧、渔业和综合类是财务报告欺诈的两个高发行业。注册会计师在审计这两个高发行业的公司时应当加大审计力度,特别应当增加欺诈审计程序。

2.多元化经营公司比专业化经营公司更可能发生财务报告欺诈行为,或者说多元化经营更可能导致欺诈的发生,因此注册会计师应当特别关注公司的多元化经营行为。

3.上市公司通常采用不当确认收入和高估资产的方法进行欺诈,因此注册会计师在计划审计和执行审计程序时要特别关注收入确认和资产高估情况。农、林、牧、渔业和综合类两个欺诈高发行业公司采用的欺诈方法明显有别于其他行业公司,更可能进行高估资产欺诈,因此注册会计师在审计这两类公司时,应当计划和执行额外的审计程序以检查公司是否存在少提资产减值准备、虚构资产、费用挂账等高估资产情况。

最后提请读者注意本文存在以下局限性:因为我们根据已被发现财务报告欺诈样本的统计结果进行推断,所以推断结论受到已被发现的财务报告欺诈样本代表包括已发现和未发现的全部欺诈公司的程度的影响。

[i] 与本研究的统计结果相佐证,市场人士用“农业股挖下去都是水”来形容该行业财务造假风气之盛。见http://news.hexun.com/detail.aspx?ID=1326202。

[ii] 综合类公司的具体划分标准是:当公司没有一类业务的营业收入比重大于或等于50%时,如果某类业务营业收入比重比其他业务收入比重均高出30%,则将该公司划入此类业务相对应的行业类别,否则,将其划为综合类。

[iii] 见COSO(1999)的第18页表3——样本公司的主要行业。

参考:

[1]Albrecht, W.S., et al. 1982. How to Detect and Prevent Business Fraud. Englewood Cliffs, NJ: Prentice Hall.

[2]Loebbecke, J.K., et al. 1989. Auditors’ experience with material irregularities: Frequency, nature, and detectability. Auditing: A Journal of Practice and Theory, 9 (Fall): 1~28.

[3]Heiman-Hoffman, V. B., et al., 1996. For the Practicing Auditor: The Warning Signs of Fraudulent Financial Reporting. Journal of Accountancy,Oct.: 75~77.

[4]Palmrose, Z.V. 1987. Litigation and independent auditors: The role of business failures and management fraud. Auditing: A Journal of Practice and Theory, (Spring): 90~103.

[5]Carcello, J.V. and Z.V. Palmrose. 1994. Auditor litigation and modified reporting on bankrupt clients. Journal of Accounting Research, 32 (Supplement): 1~30.

[6] Bonner,et al. 1998. Fraud type and auditor litigation: An analysis of SEC Accounting and Auditing Enforcement Releases. The Accounting Review, 73 (October): 503~532.

[7]Beasley, M. S. et al. 2000. Fraudulent financial reporting: Consideration of industry traits and corporate governance mechanisms. Accounting Horizons, 14(Dec): 441~454.

[8]COSO. 1999. Fraudulent Financial Reporting:1987—1997——An Analysis of U.S. Public Companies, Download from www.coso.org.

[9][美]迈克尔·查特菲尔德著,文硕等译. 会计思想史[M]. 北京:商业出版社,1989.218-239.

[10]张龙平,王泽霞.美国舞弊审计准则的制度变迁及其启示[J]. 会计研究,2003,(4).

[11]汤立斌.信息披露违规上市公司特征的实证分析[J].统计研究,2004,(5).

[12]刘立国和杜莹.公司治理与会计信息质量关系的实证研究[J]. 会计研究,2003,(2).

[13][美]罗斯·L.瓦茨、杰罗尔德·L.齐默尔曼著,陈少华、黄世忠等译. 实证会计理论[M]. 大连:东北财经大学出版社,1999. 198-217

[14]张翼等.中国上市公司多元化与公司业绩的实证研究[J].金融研究,2005,(9).