对统一我国内外资企业所得税有关问题的思考

关键词:内资企业;外资企业;企业所得税;新税法

2007年3月16日,十届全国人大五次会议闭幕会表决通过了中华人民共和国企业所得税法?该草案顺利通过,中国从此将逐步告别企业所得税“双轨”时代?根据《企业所得税法》,在中华人民共和国境内,企业和其他取得收入的组织(统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税?企业所得税的税率为25%?对税法的修改体现了以财税手段促进社会公平和产业结构优化的精神,更加符合中国社会的需要?

一、统一企业所得税的主要依据及原则

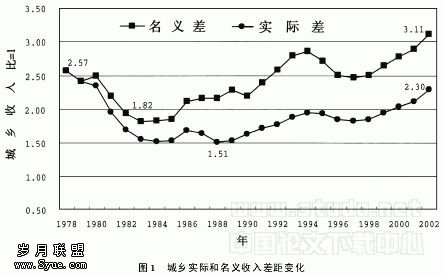

统一企业所得税依据主要有以下几方面:第一,内外资企业优惠差别过大,不利于公平竞争?现行的外商投资企业所得税法,是在改革开放初期,我国资金短缺?投资严重不足的情况下,参照一些国家的做法制定的?其重要特点是优惠多,且偏重于鼓励吸引资金?内资企业所得税则是在计划经济条件下,原国有企业利润全部上缴,集体企业和私营企业高税负的情况下逐步改革完善的?与外商投资企业所得税相比,其显著特点是优惠少,费用扣除限制过严,不利于公平竞争?第二,内资企业税前扣除限制过严,造成内资企业税收负担重于外商投资企业?据有关资料反映,2006年外商投资企业总产值占全国工业产值的23%;2006年外商投资企业出口金额占外商投资企业工业产值的43%,比全国平均数高出19个百分点;2006年外商投资企业的工业产值的增加额占全国工业产值增加额的一半,但2006年外商投资企业缴纳的企业所得税(含我国境内企业在境外上市后转为外商投资企业缴纳的企业所得税),仅占全国企业所得税的18.4%?第三,法定名义税率与平均实际税负相差过大,严重影响了内资企业的竞争能力?根据现行税制的规定,内外资企业所得税的法定名义税率都是33%,由于减免税优惠和费用扣除政策的不同,造成实际税负产生重大差别?据有关资料统计,目前,企业所得税的平均实际税负,内资企业为25%左右,外商投资企业为11%左右,相差一倍以上,这严重影响了内资企业的竞争能力?第四,按企业隶属关系?投资主体?所有制性质划分中央收入和地方收入,由国家税务局与地方税务局分别征收管理,矛盾较多?

根据我国的实际情况,本次统一企业所得税的主要原则有:

1.公平税负原则?一是横向公平,即要求具有相同能力的纳税人必须缴纳相同的税,不再区分纳税人的资金来源?组织形式?经济类型等有何不同;二是纵向公平,即具有不同纳税能力的纳税人必须缴纳不同的税,能力高的多纳税?

2.适度征税原则?该原则要求税收收入既能满足国家财政支出的正常需要,又能与国民经济发展同步协调,并在此基础上使社会税收负担尽量从轻,做到国家取之有度,企业负担适中?

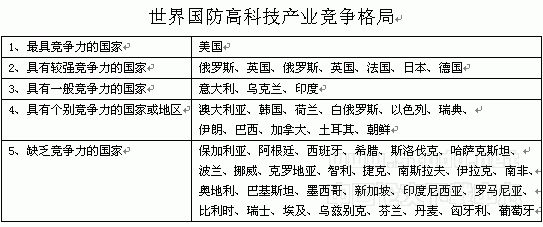

3.税收优惠总量适度?形式多样?布局合理?导向明确原则?总量适度是指应以尽量少的税收优惠达到对特定行业最有效的鼓励和扶持,同时考虑国家财政的承受能力和企业的税收负担状况?形式多样要求税收优惠应采取定期减免?加速折旧?投资抵免等多种优惠形式?布局合理要求税收优惠既要根据不同的区域设置不同的优惠政策,也要注意协调经济特区?经济技术开发区?沿海经济开发区?中西部地区的优惠方式和程度,以利于区域经济协调发展?导向明确要求税收优惠政策应能体现政府的政策意图,以有利于资源的合理配置和产业结构的优化为目标,扶持国家鼓励类产业的高速发展,培育和提升我国弱势产业的国际竞争力?

4.高效征管原则?高效征管原则一方面要求税务机关讲究行政管理效率,尽可能节约税收征管费用,包括节约税务机关的征管费用和纳税人申报缴纳的费用;另一方面要求税收的额外负担最小,所谓额外负担是指由征税造成的,超过税收成本以外的经济损失?

二、新税法对有关问题的规定

新税法最大的变化莫过于税率调整,25%的统一税率将外资企业与内资企业拉到了相同的起跑线上?同时,新税法还增加条款,防止跨国公司将国内产生的利润转移到税率较低的国家纳税?其第45条规定,由居民企业,或者由居民企业和中国居民控制的设立在实际税负明显低于本法第4条第1款规定税率水平的国家(地区)的企业,并非由于合理的经营需要而对利润不作分配或者减少分配的,上述利润中应归属于该居民企业的部分,应当计入该居民企业的当期收入?

在新税法中规定,企业每一纳税年度的收入总额,减除不征税收入?免税收入?各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额?较旧税法中“纳税年度收入总额,减除成本?费用以及损失后的余额”规定的更为详细?值得注意的是,在新税法中明确规定,企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在应纳税所得额时扣除?

同时,新税法强化了对偷漏税的防范,专门设有“特别税收调整”一章,共8条?规定企业与其关联方合作产生的成本支出,按照独立交易原则分摊;企业与其关联方之间业务往来的定价,由税务机关与企业协商确认;企业需提供年度关联业务往来报告表?而在旧税法中,仅有一条规定?

三、对新税法实施的几点建议

(一)规范税基,统一费用?扣除项目和标准

统一内外资企业所得税,规范税基是建立企业制度的重要外部环境?当前,内资企业和外资企业在费用和扣除标准上存在差异,内资企业的扣除标准要高于外资企业,外资企业的税基比内资企业要窄?这些差异不利于与国际惯例接轨,是造成税负不平衡的一个重要因素,必须设计适用于内外资企业的扣除标准?

从其他取得股息?红利的处理?外资企业所得税是采用免税的税额扣除法,而内资企业所得税是采用抵免的税额扣除法?内资企业分回的利润或股息?红利存在一个补缴差额税款的问题,而外资经营企业则不存在补缴税款的问题?为避免上的重复征税和平衡内外资企业税负,可参照外资企业所得税税法中的相关规定,统一立法?

加大风险金的提取?目前,我国内资企业所得税规定的坏账准备的提取比例只有0.3%~0.5%,风险金的提取比例可以参照外资企业的做法,按照3%的比例提取?

放宽固定资产折旧政策?为了鼓励资本投资,加快固定资产的更新改造,促进技术进步,对符合条件的所有内外资企业同样允许实行加速折旧方法?利息费用的扣除,按照国际通行做法企业贷款利息费用可以全部计入财务费用,在税前列支?

统一工资扣除标准?从公平竞争的角度出发,统一内外资企业所得税后,应允许内资企业的工资在税前据实扣除?

统一业务招待费和慈善捐赠的扣除上限?统一企业所得税后,应对这两类项目的扣除进行适当的调整,在业务招待费的扣除上,统一参照外资企业适用的标准进行,慈善捐赠的扣除则统一参照目前内资企业适用的标准进行?

(二)统一税收优惠政策

两税合并后,税收优惠应改变现在以地区优惠?经济性质优惠为主的税收优惠政策,改为以产业倾斜为导向的优惠;优惠形式也要多样化,借鉴外资企业所得税优惠措施,实行降低税率?再投资退税等多种形式并存的税收优惠体系?主要设想:一是按照我国产业政策的要求,重新设计税收优惠政策体系,根据产业的不同需要确定相应的税收优惠政策,不论是外资还是内资企业,只要进入相同产业就享受相同的产业优惠政策?二是取消生产性外商投资企业的两免三减半的普遍性优惠政策和优惠期满后出口产品达到70% 再减免的优惠政策?三是改变过去税收优惠以直接优惠为主的状况,与《企业准则》和《企业财务通则》相衔接,采取加速折旧?提取准备金?税收抵免?投资抵免等间接优惠手段?由于间接优惠是针对产业结构调整的需要而提出,更能适应我国经济发展的需要,消除直接减免(相当于政府奖励性优惠)对经济发展所带来的负面影响?

(三)采取适当的过渡性措施以维护国家政策的连续性

主要设想:一是取消过去内外资企业所得税分别由地税?国税部门分别管理的税收管理模式,将统一后的内外资企业所得税统一划归国税部门管理,以防止地方政府出于地方经济利益的需要而乱开减免税的政策口子的现象产生(这个问题对2002年以来新办的内资企业已经解决,只需对老内资企业所得税划归国税管理即可);二是对外资企业正在享受而尚未到期的税收优惠政策,根据其享受的税收优惠政策的不同类型分别设定一个有效期限,如对期限性优惠,如三免二减半的享受,其优惠期可执行到期结束,而对无期限的地区性税收优惠政策,如15%?24%的税收优惠政策,则可采取在新税制执行后即自动失效的方式?三是尽快修订与完善《企业会计准则》和《企业财务通则》,特别是针对税收与财务处理上的异同进行分析,尽可能地保持税收与财务处理的一致性,并与国际惯例相结合;四是在新制度出台后,执行时间与政策的发布尽量有一个过渡期,以一年为宜,即出台政策能在正式执行前一年先期公布,设定一年的缓冲期以使纳税人有个心理准备而不至打乱其正常生产经营部署?

总而言之,无论对于内资企业还是外资企业,两税合并都意味着一个相对公平的竞争起点,将为经济的长期健康发展奠定坚实基础?

:

[1] 许建国,李大明,庞凤喜.中国税制[J].北京:中国财政经济出版社,2005.

[2] 何珊.关于统一内外企业所得税的构思[J].财政与税务,2006(3).

[3] 赵向前.关于统一内外资企业所得税法的探讨[J].经济师,2006(6).