强化程序意识 促进依法治税

论 文 简 要

税法规定的实体性权力和义务是税法的核心内容,但权力和义务的实现并不是随意性的要求,而是征纳双方必须按照税法规定的程序来切实保障权利和义务的实现。从这个意义上讲,税法是实体法和程序法的统一,而且偏重于程序法。在税法执行中,若只重视实体而忽视了程序,依法治税也只能是空谈。税收行政程序是为税收行政权力运行设置的一种安全装置,从根本上促进和规范了依法治税;税收实体法的实现是由税收行政程序来完成的,而税收程序合法是衡量一个税收行政行为是否合法的标志,合法的税收行政行为必将带来高的行政效率,保证执法的公正性,培育和恢复依法诚信纳税的社会道德秩序。特别是我国加入WTO后,在行政执法方面,也越来越向国际惯例靠拢,行政机关在行政执法中依照法定程序,体现公开、公正、公开、效率的原则要求,变得越来越重要。因此,必须增强程序意识,促进依法治税。

近几年,随着税法宣传的不断深入,人民群众的税收法制意识也在不断增强,而群众对基层税务机关和税务人员的行政行为投诉也越来越多,从投诉的内容和处理的结果看,主要原因就在于我们的执法人员重税收实体法,而忽略了其程序法,把税法看作是“治纳税人之法”、“管理法”。税法规定的实体性权利和义务是税法的核心内容,但权利和义务的实现并不是随意性的要求,而是征纳双方也必须按照税法规定的程序来切实保障权利和义务的实现。从这个意义上讲,税法是实体法和程序法的统一,而且偏重于程序法。在税法执行中,若只重实体而忽略了程序,依法治税也只能成为空谈。下面笔者试从税收行政程序法的性能和意义上浅析促进依法治税始从强化程序意识做起。

程序,从学的角度来看,主要体现为按照一定的顺序、方式和手续来作出决定的相互关系。税收行政程序包括行政行为的方式、步骤,以及实施这些方式、步骤的时限和次序。

一、 税收行政程序是为税收行政权力运行设置的一种安全装置,它将从根本上促进和规范依法治税。

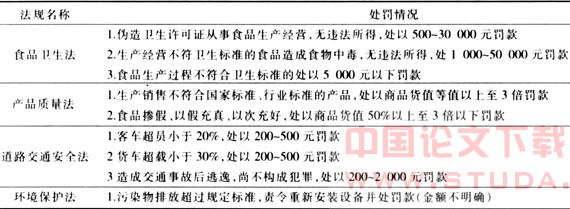

在税收执法中,基层征管人员遇到最多、使用最突出的就是税收行政处罚,而税收行政处罚又有很大的自由裁量权,如《征管法》第60条规定:“纳税人有下列行为之一的,税务机关责令限期改正,可以出二千元以下的罚款;情节严重的,处二千元以上一万元以下的罚款……”在这里,罚款的幅度就是处罚中的自由裁量权,像这种自由裁量权在《征管法》法律责任一章中大量存在。这种权利的运用会产生正负两方面的效应:一方面是积极地推动作用,即行政处罚自由裁量权的运行维护纳税人的利益,维护税收秩序,创造公平的税收环境,提高税收行政效率;另一方面是对纳税人的权益可能造成侵害,从而对依法治税构成威胁。主要表现是滥用行政处罚自由裁量权。为预防和控制负效应的出现,必须对自由裁量权进行控制,那么如何控制呢?还从《征管法》第60条来说,“发现纳税人有本条款规定的行为,在责令限期改正同时,可以行政处罚。”这里“可以”不是必须,根据情况,税务机关酌情处罚,也可以不处罚,但是罚一定要是在责令改正的“同时”,在其责令“改正前”或“改正后”处罚都是违法的。由此不难看出,这一税收行政处罚自由裁量权最应该注意的就是其执法程序,并且其运行态势也表明,自由裁量权出现负效应是因为它的逆向运行或越轨运行,即不按预先设置的方式、方法、步骤运行。由此可见,税收行政程序是为行政权力运行设置的一种安全装置。“程序的实质是管理和决定的非人情化,其一切布置是为了限制恣意,专断和任意裁量”。这些都表明了税收行政程序在制约税收行政权力、保障法律公正、民主自由、防止税务行政执法人员滥用权力、保护纳税人的合法权益中的重要作用。也即只有税务机关严格按照程序执法,税务机关的行政自由裁量权才能得到更大程度的控制,从根本上促进和规范依法治税。

二、 税收行政程序是税收实体法实现其价值的保证。

实体法既充满幅度,又僵硬死板,它不知道现实世界多么富于变化,多么生动具体,从不敢指名道姓把具体的权利或责任送给谁,也不敢在谁能够拥有实体权利时给这项权利把砣过秤确定正义的斤两。具体的实体权利如果不是通过当事人的自由取得,就只能通过法律程序由执法机关裁量认定。《征管法》只能规定对某种违反税法的行为处以××元到×××元的罚款,情节严重的,处以×××元到×××元的罚款,构成弄事犯罪的,依法追究刑事责任。但它无法确定一个在特定的时间、地点或情况下纳税人应受多少罚款或追究刑事责任。只有在具体的程序中税务机关通过各方面的调查取证,考虑各方面的因素才能具体地确定给予纳税人多少罚款,是否追究刑事责任的决定。很显然,这个处罚决定是由税收行政程序完成的。没有程序,实体法所确立的正义不会成为现实。税收程序是税收实体法实现其价值的根本保证。也就是说依法治税,就必须严格执行税收程序。

三、税收程序合法是衡量一个税收行政行为是否合法的标志

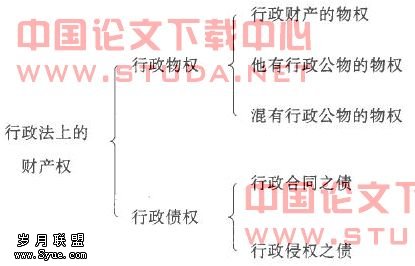

税收程序合法,是指税收行政行为的程序,必须符合法定的程序要求。包括税收行政行为的方式、步骤以及实施这些方式、步骤的时限和次序,都必须符合法定的要求。税收程序合法的含义包括两方面内容:对要求行政行为和强制性程序,必须严格遵守,对非要求的行政行为和任意性,可以自由裁量,但要做到公正、适当,不损害相对人的合法权益和公共利益,否则,行政行为无效。程序合法是保证行政行为合法的要求,是构成合法行政行为的不可缺少的法律要件。在《征管法》中税收保全和强制执行措施属于要求行政行为,必须严格遵守法定的程序。其程序具体包括以下几方面:1、在采取税收保全和强制执行措施之前税务机关必须履行的程序性规定,如责令限期缴纳税款、责令提供纳税担保等。2、在执行税收保全和强制执行措施时,必须遵守的程序,如在具备了采取税收保全和强制执行措施的前提下,必须经过县级以上税务局(分局)局长批准;采取该措施必须在法定的期限内;查封和扣押时必须开付相应的清单和收据;扣缴和入库税款、滞纳金、罚款时必须依照法定的预算科目和预算级次以及遵守税款入库的有关程序和手续。3、执行这两项措施的应续工作中,都要按规定履行必要的程序,还包括依法征收入库税款、及时解除税收保全措施,将拍卖变卖后抵应纳税款、滞纳金、拍卖变卖费用等有关费用后有剩余的款项及时退还纳税人、扣缴义务或纳税担保人。这三方面的程序是相辅相承的,缺少任何一个,其程序就构不成合法程序。《征管法》第42条规定;“税务机关采取税收保全措施和强制执行措施必须依照法定权限和法定程序,不得查封、扣押纳税人个人及其所抚养家属维持生活必须的住房和用品。”第43条规定:“税务机关滥用职权违法采取税收保全措施、强制执行措施,或者采取税收保全措施、强制执行措施不当,使纳税人、扣缴义务人或者纳税人担保人和合法权益受损失的,应当依法承担赔偿责任。”这两条明确规定了采取这两项措施必须依照法定程序,无论实际情况是否可以采取这两项措施,是否应该采取这两项措施,只要采取这两项措施时,没有遵守法定程序,该行政行为就是无效的,而且采取这两项措施的税务机关还可能承担行政赔偿和其他法律责任。由此可见法定的程序是正确行政的重要保证,税收保全和强制执行措施都是一种行政行为,而行政行为必须遵守合法性原则,行政程序和行政行为具有不可分离性,任何行政行为都必然具有自身存在的形式,而行政程序是由法律、法规规定的,是必须遵守的,否则行政行为就无效,由此可见,税收程序合法是衡量一个税收行政行为是否合法的标志,也就是说,依法治税必须以税收行政程序合法为前提,而保证这一前提的实现,税务机关及其工作人员就必须有很强“合法程序”的意识。

税收行政程序的效率功能指税收行政程序的实施能促进税收行政效率的提高。这里所说的税收行政程序的效率功能不是指以提高行政效率作为行政程序法立法的主要目标,更不是指先牺牲正义来提高效率。它在现有的正义——效率侧重基础上探求立法和执法中效率功能的最大化,即使每次的税收行政行为以最小的消耗来完成的制度,并使之实施。例如,在《征管法》第62条的规定的实施中,倘若税务机关不管纳税人是否未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,或者税务机关未曾责令限期改正就处罚,会使纳税人和扣缴义务人产生税务机关滥用职权的的看法,影响纳税人诚信纳税意识的建立,甚至让纳税人或公众产生抵制税收行政行为的意识,影响税收秩序的稳定,从而直接加大了税收成本的增高。英国行政法学家韦德在其著作《行政法》中写道:“行政官员往往把工作者发明的程序看成是效率的障碍,这是而然的。确实,自然正义规则限制了行政活动的自由,遵循这些规则须花费一定的时间和金钱。但如果减少了政府的机器的摩擦;时间与金钱似乎用得其所。正因为它们主要维持公正的原则,可消除苦怨,所以可以说自然正义原则促进了效率而不是阻碍效率。”这段话从行政程序“可以维持公民对行政机关的信任和良好的关系,减少行政机关之间的摩擦”,及时实现公正,从而减少相对人利益损失等方面说明了行政程序法具有的效率功能。(注:转引自孙笑侠《法律程序设计的若干法理》,《与法律》1998年第4期。)在《征管法》中,其效率功能是再明显不过了。比如在上述采取税收保全措施和强制执行措施的第二方面的程序中,若税务人员不按规定的程序,未经县级以上税务局(分局)局长批准,就擅自请求纳税人的开户行冻结其银行存款,试想,有严格的为储户保密制度规定的银行,他难道会为一个不合法的请求而违犯内部法制吗?这就增加了两个单位之间的摩擦,降低了税收行政的效率。

另外,税收行政程序法本身具备了提高税收行政效率的特质。行政程序来源于漫长的行政实践过程,是人们在实践中对“同类或同样的行为程序不断选择、改进”(谌中乐、王敏《行政程序法的功能及其制度》,《中外法学》1996年第6期。)的结果。人们针对不同的行政行为设计了不同的行政程序,对同类行政行为根据其当事人利益的影响程序设计了繁简程度不同的程序。例如《税收征管法》中行政处罚程序就规定了两种程序,即简易程序和一般程序。简易程序也称当场处罚程序,它适合违法事实确凿,有法定依据,处罚种类是数额较小的罚款或警告。一般程序又称普通程序,是指法律特别规定的可以适用简易程序以外的行政处罚应当适用的程序,要经过“立案、调查、告知当事人,听取其陈述和申辩、审理、作出处罚决定。”比较这两种程序不难发现,如果把适合简易程序的处罚也适用一般程序,税务机关和相对人投入的资源和成本将大大增加,税收行政效率自然就不高了。税收行政程序的这种高度规范性和权威性,能使行政行为具有确定性、合法性和稳定性,一般一经作出就会产生法律效力,会被服从,这样就维护了税收行政权力,提高了税收行政效率,这也是依法治税的目的之一,所以,税务机关必须增强合法程序意识。

五、行政程序在行政诉讼中能保护税法的公正性,可以培育和恢复诚信纳税的社会共识,促进依法治税。

那种认为程序就是实体法的工具的观点是强调程序的设置应该有利于查明事实,“工具主义方法主要是针对查明真相这一目的”。(注:(美)迈克尔•d•贝勒斯:《法律的原则》,大百科全书出版社1996年版,第34页。)所谓程序有利于查明事实,就是讲程序的性。行政诉讼证据实质上就是行政程序证据,有的干脆简称为行政证据。行政诉讼法关于举证责任倒置的规定,又是程序的公正性的充分显示。举证倒置就是在行政诉讼中由法定的被告——行政机关举证。因为行政行为审查的客体是具体行政行为,而不是管理相对人所为的行为。具体行政行为是行政机关单方依职权按照“先取证、后裁决”的行政程序原则作出的。所以举证只能是在行政机关在依法行政的程序中取得的证据,而不是在依法行政作出决定后再去补取的证据。在举证的时限内,不提供或无正当理由而逾期提供的或在第一次出示证据时未出示的证据,在法庭上将被视为无效证据,因为这些证据不利于审查证据真伪,从而失却行政诉讼的公正。这些举证规则促使税务机关必须严格执行法制程序,否则,一旦产生行政诉讼,无论执行的实体法如何正确,证据不足或证据无效都将直接导致败诉。败诉会导致两种较为严重的结果:一是助长了一些不法分子嚣张的偷机气焰,造成不良影响,并在一定范围和程序上损害税法的威严,严重时会使一个行业或税种的税收秩序出现暂时的混乱状态。二是造成税收行为相对人——纳税人对税收行政行为公正性的怀疑,引起更多的税收行政与纳税人的矛盾,形成不安定因素。这两种结果都敦促税务机关依法治税必须从严格执行税收法制程序开始。依照税收法制程序一步一步的执行法律手续,不出现执法漏洞,没有了“税法空子”可钻,偷机者也只能按照税法规定履行纳税义务,相对地保护了税法的公正性;同时也让纳税人相信一个税收行政决定的基础是清楚的,从而消除其对税收行政行为的疑虑和抵触,促进税收秩序的进一步稳定,为纳税人创造了一个公平经营的环境。公正的程序可以培育和恢复稳定的社会税收秩序、确立诚信纳税的社会共识、促进依法治税。

总之,随着依法行政、依法治税的深入,特别是我国加入WTO后,在行政执法方面,也越来越向国际惯例靠拢,税务机关在行政执法中依照法定程序,体现公开、公正、效率的原则要求,变得越来越重要。因此,依法治税必须从增强程序意识开始。

资料:

1、《中华人民共和国税收征管法》、《中华人民共和国税收征管法实施细则》释义

2、《中华人民共和国行政诉讼法》

3、《中华人民共和国行政处罚法》

4、孙笑侠《法律程序设计的若干法理》,《政治与法律》1998年第4期。

5、(美)迈克尔•d•贝勒斯:《法律的原则》,中国大百科全书出版社1996年版,第34页。)

6、谌中乐、王敏《行政程序法的功能及其制度》,《中外法学》1996年第6期。