商业银行持续经营的两时期模型分析

来源:岁月联盟

时间:2010-06-27

关键词:持续经营;内部控制权;资本充足率;激励

一. 银行持续经营两时期模型的引入

众所周知,商业银行在中发挥着重要作用。其基本的作用可归结为:引导资金流向,创造货币供给。另一个为人所知的事实是商业银行的高负债经营,其自有资本金在整个银行资产中所占的比例很小。于是在银行的经营过程中不可避免的出现了脆弱性问题和银行能否持续经营的问题。本文主要介绍了一个两时期的银行持续经营模型,并对其经济意义给出了说明。

模型的建立主要了Mathias Dewatripont 和Jean Tirole最初的两时期模型,但有很大的扩展。

(一).模型的假设和前提:

1.两时期假设,0→1,1→2;

2.用V 代表在第一期末可验证的绩效,包括在时期1到期的贷款价值和其他资产的净资本收益。

为第二期期望绩效,

为第二期期望绩效,  为在时期1仍未实现(未收回)的长期资产价值;

为在时期1仍未实现(未收回)的长期资产价值;3.用U代表不受经理人控制的外部信号(如市场利率、不动产价格、监管水平等);

4.用e 代表经理人(银行管理者)的努力程度,

为高努力程度,

为高努力程度,  为低努力程度;用k代表经理人在努力过程中所付出的成本,

为低努力程度;用k代表经理人在努力过程中所付出的成本,  为高努力成本,

为高努力成本,  为低努力成本,并假设

为低努力成本,并假设  →0(因为努力程度很低时,几乎不用付出什么成本);

→0(因为努力程度很低时,几乎不用付出什么成本);5.用c代表继续经营,s代表停业;

6. V与经理人的努力水平正相关,e=

时,V的密度定义为

时,V的密度定义为 ,U的密度定义为

,U的密度定义为 ;e=

;e= 时,V的密度定义为

时,V的密度定义为 ,U的密度定义为

,U的密度定义为 ;并假设 f(v)、g(u)分别为v、u的增函数;

;并假设 f(v)、g(u)分别为v、u的增函数;从时期0→1,经理人选择一个努力水平e,V得以实现。股东、债权人、政府监管机构围绕V发生重新谈判,控制方选择行动A∈{s,c} ,第一期末的资产负债表简单表示如下:

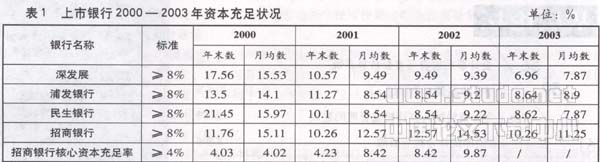

我们假设银行继续经营与否主要参考库克比率,即

,具体到各个不同的商业银行时可能不是8%,须考虑具体的情况而定。在我们这个模型中有:

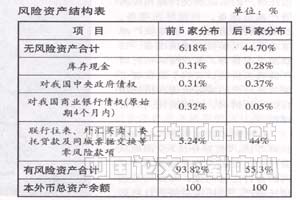

,具体到各个不同的商业银行时可能不是8%,须考虑具体的情况而定。在我们这个模型中有:  (其中依据巴塞尔协议,V的风险加权系数为0,

(其中依据巴塞尔协议,V的风险加权系数为0,  的风险加权系数为1)。通常银行监管当局会规定一个最低的

的风险加权系数为1)。通常银行监管当局会规定一个最低的 ,若商业银行的r≧

,若商业银行的r≧ ,则至少表明其有持续经营的前提,反之若r≦

,则至少表明其有持续经营的前提,反之若r≦ ,则持续经营的前提受到破坏。

,则持续经营的前提受到破坏。(二).股东、债权人、外部监管者的关系:

1.内部实际控制权在股东和债权人之间的分配:

在运行良好时期(r≧

),内部控制权分配给股东。我们可以这样理解:虽然在整个银行资产中股权只占很小的一部分,但它相对集中。而债权虽然占很大的部分,但相对分散。而且债权人在传统上会受一种角色定位的影响:我不是银行的所有者,只要银行保证我的资金安全,并有不错的收益率,控制权在谁的手里并不重要。在商业银行运行良好的时期,银行的资本充足率高,偿息、付款等日常经营活动正常,债权人很少过问银行控制权问题。

),内部控制权分配给股东。我们可以这样理解:虽然在整个银行资产中股权只占很小的一部分,但它相对集中。而债权虽然占很大的部分,但相对分散。而且债权人在传统上会受一种角色定位的影响:我不是银行的所有者,只要银行保证我的资金安全,并有不错的收益率,控制权在谁的手里并不重要。在商业银行运行良好的时期,银行的资本充足率高,偿息、付款等日常经营活动正常,债权人很少过问银行控制权问题。反之,在银行经营不善(r≦

)时,银行的日常经营活动出现资金断裂现象,难以满足部分债权人的提现要求时,就会给债权人一个很强的信号:银行的经营出现了问题。继而这种消息和担心在债权人中间传播。导致一种结果的出现:债权人(或其代表)强烈要求获得商业银行的控制权,这时他们有迫切了解银行经营状况的要求。

)时,银行的日常经营活动出现资金断裂现象,难以满足部分债权人的提现要求时,就会给债权人一个很强的信号:银行的经营出现了问题。继而这种消息和担心在债权人中间传播。导致一种结果的出现:债权人(或其代表)强烈要求获得商业银行的控制权,这时他们有迫切了解银行经营状况的要求。2. 外部监管者的作用:

首先,外部监管者规定商业银行经营的最低资本要求

,在我们的两时期模型中它关系到银行能否持续经营。其次,如上文所述,债权人人数众多,集中度不高。他们在银行经营不善时,本质上有找一个代表来代表他们实际控制银行。从信息经济学的角度来看,外部监管者是一个不错的人选。它掌握大量可以利用的信息,同时又可以运用监管者特殊的地位在必要的时候进行行政干预。促使银行通过资产调整或业务整合来重新达到最低的资本充足率,使持续经营的前提得以满足。

,在我们的两时期模型中它关系到银行能否持续经营。其次,如上文所述,债权人人数众多,集中度不高。他们在银行经营不善时,本质上有找一个代表来代表他们实际控制银行。从信息经济学的角度来看,外部监管者是一个不错的人选。它掌握大量可以利用的信息,同时又可以运用监管者特殊的地位在必要的时候进行行政干预。促使银行通过资产调整或业务整合来重新达到最低的资本充足率,使持续经营的前提得以满足。(三).经理人的激励:

无论是股权人还是债权人都不直接参与商业银行的日常经营活动,而是由其代理人——经理人来完成的。在这过程中不可避免的会出现委托——代理问题。由事前信息不对称导致的是逆向选择问题,而由事后信息不对称导致的是道德风险问题。我们还意识到经理人在管理上有受到奖励和惩罚的严重不对称性。经理人的一项风险决策一旦成功,他获取的奖励是巨大的;然而在风险很大的决策失误导致银行因此受损时,他所受的惩罚相对较轻,通常最多不过暂时性的失业罢了。因此在银行经营不善,风险加大时,经理人有“为复兴而赌博”的心理。因此对经理人的行为必须给予适当的信号。在以下的分析中,主要分析为保持商业银行的持续经营,应给予经理人怎样的信号,让其尽到最大努力程度

,来达到银行股东价值的最大化。

,来达到银行股东价值的最大化。假定在时期1结束时,选择继续经营c,在这种情况下,银行利润有如下的关系:

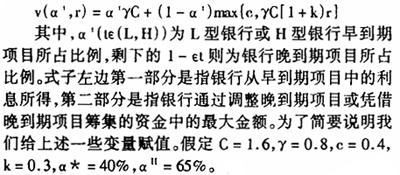

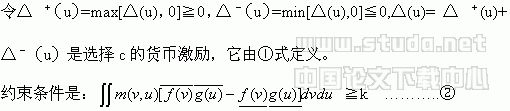

用m(v,u)表示在已知信号V、u时,控制方选择了行动c的概率,用B表示经理激励,在满足限定条件——诱使经理选择高努力水平的情况下,最大化银行总价值,相当于最小化因无效决策导致的预期利润损失。

由于我们选择了继续经营,所以m(v,u)=1

在保留激励条件的情况下,最小化预期的事后无效决策损失为:

这一线性规划的拉各朗日式对m(v,u)求导可得:

其中 为激励约束因子,由此我们得到一个随V的增大而递减的临界水平

,当且仅当 u≧

,当且仅当 u≧ 时,才会选择行动c 。

时,才会选择行动c 。由于较高的 (也即V)和 表示较高的努力水平,所以当这些信号较高同时股东又不积极干预的话,经理人相当于获得了奖励。

定义

=u ,则有:

=u ,则有:当v<

时,控制权在债权人手里,经理人的激励方案会受到频繁的外部干预,使其“为复兴而赌博”的决策得不到实施,因而干预了经理人的利益。但我们同时意识到正是由于这些外部干预的存在,使得银行谨慎经营,尽量避免风险的发生。

时,控制权在债权人手里,经理人的激励方案会受到频繁的外部干预,使其“为复兴而赌博”的决策得不到实施,因而干预了经理人的利益。但我们同时意识到正是由于这些外部干预的存在,使得银行谨慎经营,尽量避免风险的发生。当 v≥

时,控制权在股权人手中,股东会采取不积极干预的方式来确保经理人的收益(收益来自良好的经营业绩或是风险决策成功的收益)。

时,控制权在股权人手中,股东会采取不积极干预的方式来确保经理人的收益(收益来自良好的经营业绩或是风险决策成功的收益)。二. 关于模型的几点说明

本文介绍了一个两时期银行持续经营模型,重点分析了股权人、债权人、外部监管者在银行持续经营上的博弈关系。指出在忽略谈判成本(即在进行c、s谈判时)的情况下,当控制方相对于行动s更加偏好行动c时,要实现银行价值最大化的一个条件是:经理人高水平努力的收益应该高于所付出的成本。同时不良绩效应引起更多的干预。只有这样才会使银行的资本充足率调整到监管水平

,满足持续经营的前提条件。但我们应该发现,最初由Dewatripont 和Tirole的这个两时期持续经营模型,是在非常理想的情况下进行推导的。在我国目前情况下,国有独资商业银行无论是在资产规模还是市场份额方面都占主导地位。而且国有独资商业银行的经营者只能负赢而不能负亏,经营者主要拿固定工资报酬(陈学彬,张文,2003)。因此经理人(国有银行经营者)的收入在很大程度上并未与风险承担能力挂钩。还有就是目前占主导地位的国有商业银行都是完全国有的,能否持续经营似乎是不应考虑的问题(银行在任何时候都有国家信用作保证,其持续经营能力勿庸置疑)。但随着市场化水平的提高,会有一种趋势:那就是政府希望国有银行能适应市场化进程的发展,尽快的融入到市场中来。这就不可避免的要求银行尤其是国有商业银行能按市场化操作的思路来运作,这时候持续经营问题就是银行要面对的问题了。银行股权人、债权人和外部监管者的相互博弈在银行持续经营过程就成为一个非常重要的因素,这种相互博弈最终带给经理人的信号u就决定着银行是否持续经营下去。

,满足持续经营的前提条件。但我们应该发现,最初由Dewatripont 和Tirole的这个两时期持续经营模型,是在非常理想的情况下进行推导的。在我国目前情况下,国有独资商业银行无论是在资产规模还是市场份额方面都占主导地位。而且国有独资商业银行的经营者只能负赢而不能负亏,经营者主要拿固定工资报酬(陈学彬,张文,2003)。因此经理人(国有银行经营者)的收入在很大程度上并未与风险承担能力挂钩。还有就是目前占主导地位的国有商业银行都是完全国有的,能否持续经营似乎是不应考虑的问题(银行在任何时候都有国家信用作保证,其持续经营能力勿庸置疑)。但随着市场化水平的提高,会有一种趋势:那就是政府希望国有银行能适应市场化进程的发展,尽快的融入到市场中来。这就不可避免的要求银行尤其是国有商业银行能按市场化操作的思路来运作,这时候持续经营问题就是银行要面对的问题了。银行股权人、债权人和外部监管者的相互博弈在银行持续经营过程就成为一个非常重要的因素,这种相互博弈最终带给经理人的信号u就决定着银行是否持续经营下去。:

[1] Mathias Dewatripont ,Jean Tirole .The Prudential Regulation of Banks [M].石垒,王永钦 译. 上海:复旦大学出版社,2002.

[2] 陈学彬,张文 .完善我国商业银行激励约束机制的博弈分析[J].国际研究,2003,3.

[3] 戴相龙.商业银行经营管理[M].北京:金融出版社,1998.