银行开展信贷资产证券化市场的博弈分析

摘要:目前,央行批准国家开发银行和建设银行开展信贷资产证券化的试点工作,许多专家从功能角度分析开展信贷资产证券化工作的有效性,本文从博弈论的角度来探讨银行信贷资产证券化市场的效率问题,并提出相应的建议。

关键词:信贷资产证券化 市场效率 博弈模型

一、银行信贷资产证券化概述

一般来讲,银行信贷资产是指银行发放的各种贷款以及应收账款,通常包括住房抵押贷款、商用房抵押贷款、工商业贷款、汽车贷款以及应收账款等。按资产质量划分可分为高质量(根据北京大学与证券研究中心曹凤歧教授的观点:高质量资产是一种能在未来产生可预测的稳定现金流,有持续一定时期的较低比例的托欠违约率、低损失率的记录的资产)和低质量信贷资产(通常指的是银行不良资产)。所谓银行信贷资产证券化,是指银行将其缺乏流动性但在未来能够产生可预见的、稳定的现金流量的信贷资产,通过一定的结构安排,对资产中的风险和收益进行分离和重组形成资产池,进而转换为在资本市场上出售和流通的证券,据以融资的过程。

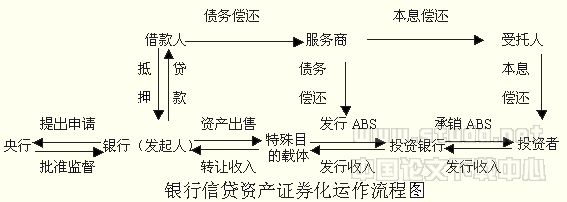

银行信贷资产证券化是一项复杂的系统工程,其发行过程涉及众多参与者。主要有借款人、发起人(银行)、特殊目的载体(SPV)、受托人、服务商、信用评级机构、担保机构、投资银行、投资者。一般来讲,其基本运作流程如下:

银行首先向央行提出申请,经批准后,一方面将其信贷资产出售给特殊目的载体,由特殊目的载体发行ABS(资产支持证券),经投资银行承销卖给投资者,然后投资银行将发行收入转让给特殊目的载体,特殊目的载体按与银行签订合同中的资产出售价格转让给银行;另一方面,银行委托服务商向借款人收回本息,经受托人将本息偿还给投资者。

有的专家从信贷资产证券化的经济功能角度分析提倡及早开放,认为开展银行信贷资产证券化主要有以下几个优点:1、增强流动性,提高资产收益率。银行的资金来源以短期存款为主,而资金的运用则很多投向长期贷款。这种“借短贷长”的资产/负债不匹配的风险会使银行陷入流动性不足的困境。而银行信贷资产证券化可将流动性不足的长期资产提前变现,可以加快信贷资产周转的速度,提高资产的收益率。2、银行可以利用结构金融工具来创建所需的投资结构,推进投资组合管理实践,有效改善银行财务管理,促进我国银行业从过去的市场占有率经营方式向风险管理方式转变,建立一个高效的金融体系。3、可以盘活许多银行不良资产,完成的低成本融资,加快处理不良资产的速度,提高资产处置效率。下面我从博弈论的角度通过分析银行信贷资产证券化市场主体的经济行为来探讨它的效率问题。

二、我国银行信贷资产证券化的博弈分析

1、模型假设

(1)根据市场形成理论:任何一个市场的形成至少存在供给和需求两方。当然银行信贷资产证券化市场也不例外,我们可以把银行信贷资产证券化市场主体抽象为银行(供给方)和投资者(需求方)两方。

(2)双方都是理性的,双方均为风险规避者,他们都想要以最小成本获得最大的收益。

(3)对投资者而言,他有“投资”和“不投资”两种策略选择,选择的依据是否能获得大于市场平均收益的收益。

(4)对银行(发起人)而言,一般来讲,它有高低两种质量类型的资产。一方面高质量资产对投资者吸引力很大,可银行为了保存自己的竞争势力,必须拥有一定份额的高质量资产而不会全部出售,另一方面银行虽然愿意出售低质量资产,可是投资者却不会购买,因此它需要与高质量资产整合打包出售。

2、博弈分析

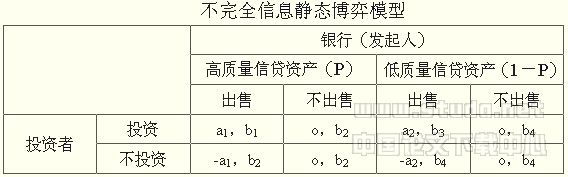

2.1 不完全信息静态博弈

对于投资者来说,他是否进行投资,取决于资产池中资产的质量,如果是高质量资产,投资者当然会投资,反之就拒绝投资。但是,由于信息不对称的原因,投资者只能根据自己所掌握的信息来判断银行信贷资产质量的高低,进一步决定是否投资。若判断失误,投资者拒绝了高质量的信贷资产证券化投资会产生机会成本;投资者接受了低质量的信贷资产证券化投资会带来直接损失,因此投资者要使其收益最大就要避免判断失误,使自身风险降到最小。在不对称信息条件下投资者与银行同时行动作决策所构成的博弈为不完全信息的静态博弈,下表为投资者与银行博弈的战略式表达。

投资者的收益空间为a=(a1,a2,-a1,-a2),其中a1>0>a2(当投资者购买的全是低质量信贷资产时收益为负)。

银行的收益空间为b=(b1,b2,b3,b4),其中b1>b4,b3>b4,b1>b2(银行进行信贷资产证券化比不进行信贷资产证券化收益高)。

当银行出售高质量信贷资产而投资者却不投资时,投资者的机会成本为a1,同样当银行出售低质量信贷资产而投资者不进行投资时,投资者收益为-a2(a2<0)。

从上表可以看出银行选择出售是一个占优策略,对投资者而言,若银行出售高质量资产,其最优选择是投资,此时博弈的纳什均衡为(投资,出售);若银行出售低质量资产,其最优选择是不投资,此时该博弈的纳什均衡是(不投资,出售),但是由于投资者并不知道信贷资产质量的高低,因而投资者的最优选择依赖于它在多大程度上认为信贷资产质量是高或者是低。

假设投资者在博弈开始时根据自己掌握的信息认为信贷资产质量高的概率为p,质量差的为1-P,那么投资者选择投资的期望效用为:

a1p+a2(1-P) (1)

投资者不选择投资的期望效用为:

-a1p+(-a2)(1-p) (2)

当两者相等时,即有a1 po + a2(1-po)=-a1 po +(-a2)(1-po)

po=-a2 a1-a2

因此,投资者的最优选择是:当P> po时,进行投资;当P< po时,不进行投资;当P= po时,投资者选择投资与不投资无差异。

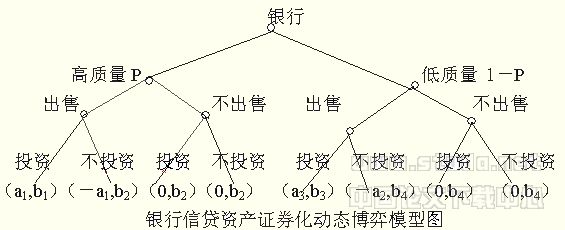

2.2完全但不完美信息动态博弈

在实际中,完全符合不完全信息下的静态博弈中是很难找到的,因为它要求所有博弈方同时行动。而事实上,博弈方的行动有先后次序,假设银行先行动投资者后行动,用博弈树来表示如下图所示。

该博弈树由3个阶段组成,第一阶段是银行选择高质量和低质量信贷资产;第二阶段银行选择是否出售;第三阶段是投资者选择是否投资。由于投资者难以辨别信贷资产质量的高低,这样投资者在这个动态博弈中具有不完美信息。当银行在第二阶段选择出售的情况下,投资者并不知道是从哪条路径上过来的,因此无法作出相应的选择。投资者在银行选择出售的前提下,选择投资有盈的可能(出售高质量),也有亏的可能(出售低质量),选择不投资虽然不会亏,但会失去获利机会。因此,投资者要进行决策需要进一步的信息来判断,即银行选择出售的前提下,信贷资产质量高和低的概率。

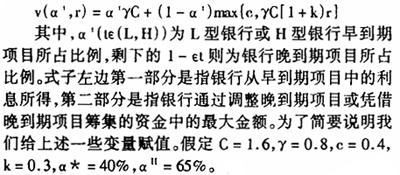

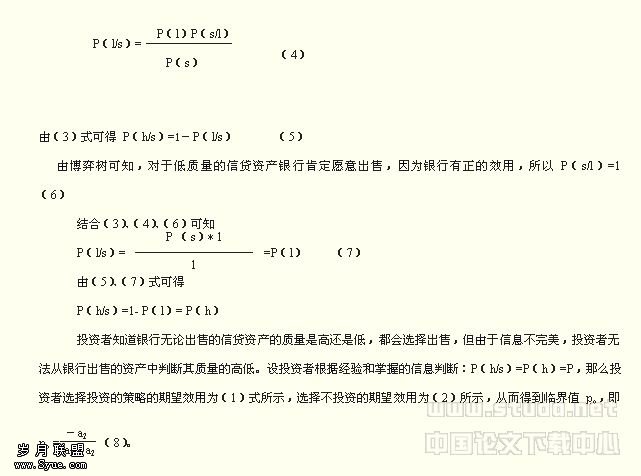

P(h)、P(l)分别表示信贷资产质量高和低的概率,P(s)表示银行出售信贷资产的概率,P(s/h)和P(s/l)表示银行出售信贷资产时高、低质量的概率,从2.1不完全信息静态博弈分析中可知,银行选择出售信贷资产是银行的一个占优策略,所以P(s)= P(h)+P(l)=1(3),根据贝叶斯法则可求出银行出售信贷资产的前提下为高质量的条件概率为P(h/s)及为低质量的条件概率为P(l/s).

因此,{出售,投资;P> po }和{出售,不投资;P< po }均为纯策略精炼贝叶斯均衡(pure strategies perfect bayesian equilibrium)。当然投资者在对po不太了解的情况下,可以以一定的概率随机地选择投资和不投资的混合策略。由po =-a2 a1-a2 可知,po的数值是较大的,一般情况下应该大于12 (即a2<-a1),这就意味着进行资产证券化的信贷资产在质量较高的前提下,投资者才会投资,因此{出售,投资;P> po }属于市场部分成功的均衡,也是一个合并均衡(pooling equilibrium),即大多数情况下银行出售的是高质量信贷资产,投资者与银行共享利润,但少数情况下投资者要承受蒙骗上当的损失。但如果P< po那么投资者拒绝投资,市场完全失败。当然投资者也可采取混合策略,市场效率能实现一部分,但接近失败。因此,信息的不完美将在一定程度决定着市场的效率。

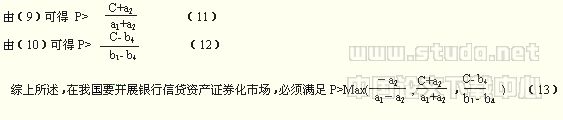

以上分析在于说明开展信贷资产证券化市场对于投资者和银行来说是否有正的效用。但我国如果要开放银行信贷资产证券化市场,还应该使银行和投资者的期望收益都大于市场平均收益。当银行出售高质量资产时,此时纳什均衡为(投资、出售);当银行出售低质量资产时,此时纳什均衡为(不投资、出售),因此我国如果要开放银行信贷资产证券化市场应满足: a1p+(-a2)(1-p)>C (9)

b1p+b4(1-p) >C (10)

(其中C为市场平均收益,a1>C>0>a2,b1>C>b4,即银行出售高质量信贷资产进行证券化的收益大于市场平均收益,拥有低质量的信贷资产不进行证券化的收益低于市场平均收益)。

三、结论及建议

要不要实施我国银行信贷资产证券化,这个问题已受到普遍关注和讨论,本文通过银行信贷资产证券化参与者(抽象为投资者和银行)之间的博弈分析,可以看到实施信贷资产证券化市场的效率(见(9)和(10)),但当务之急是要保证出售信贷资产的质量(见(13)),同时要完善信息披露的规则,减少投资者对资产质量信息的不完美性。因此建议我国银行将高、低质量不同的资产整合成一个资产池(但要保证高质量资产的一定比例)打包出售,同时将真实信息反映给投资者,尽快推出银行信贷资产证券化市场。

【】

[1]张超英,翟祥辉.资产证券化—原理、实务、实例[M].北京:管理出版社,1998.

[2]刘宏.信贷资产证券化研究[J].商业银行导刊,1999,(11).

[3]涂永红,刘柏荣.银行信贷资产证券化[M].北京:出版社,2000.

[4]成之德,盛宇明,何小锋. 资产证券化理论与实务全书[M].北京:中国言实出版社,2000.

[5]何小锋等.《资产证券化:中国的模式》.北京大学出版社 ,2002,4.