发展农产品期货需要制度创新

摘 要: 在农产品市场国际一体化进程中,农业生产的市场风险越来越严重,所以亟须农产品期货,分散和转移农业生产的市场风险。经过十几年探索,我国农产品期货市场有了一定发展,2000年之后,农产品期货交易逐步活跃起来。农产品期货的市场结构得到优化,功能和风险转移功能得到发挥,提高了农民的市场意识,为农业生产提供了套期保值的工具,优化了农业产业结构和农产品结构,为政府实施宏观调控提供了比较有效的价格信号。当然,我国农产品期货的市场效率还比较低,原因之一是一些不合理的制度设计,制约了期货市场的发展。对于制度障碍造成的制度性风险,只能通过制度创新来化解。当前,除加强期货市场法制建设外,还需重视以下制度创新。

关键词: 农产品期货,制度创新,期货交易所,法制建设,品种上市制度,行政审批制

在农产品市场国际一体化进程中,农业生产的市场风险越来越严重,所以亟须发展农产品期货,分散和转移农业生产的市场风险。经过十几年探索,我国农产品期货市场有了一定发展,2000年之后,农产品期货交易逐步活跃起来。2003年优质强筋小麦和豆粕两个品种上市交易;2004年棉花、玉米和黄大豆2号3个品种上市交易;2006年白糖和豆油2个品种上市交易;2007年菜籽油和棕榈油两个品种上市。农产品期货的市场结构得到优化,经济功能和风险转移功能得到发挥,提高了农民的市场意识,为农业生产提供了套期保值的工具,优化了农业产业结构和农产品结构,为政府实施宏观调控提供了比较有效的价格信号。

当然,我国农产品期货的市场效率还比较低,原因之一是一些不合理的制度设计,制约了期货市场的发展。对于制度障碍造成的制度性风险,只能通过制度创新来化解。当前,除加强期货市场法制建设外,还需重视以下制度创新:

一、合理调整期货交易所和期货公司之间的权利义务关系

我国期货交易所的组织形式是会员制,会员大会虽然是最高权力机构,但交易所的经营、人事等,直接受到监管部门的行政管理,成为监管部门的行政附属机构,期货品种由证监会规定哪个品种在哪个交易所上市,交易所没有选择权,交易所法定代表总经理以及副总经理也都是由证监会任命的。相对期货公司而言,期货交易所是交易规则的制定者,处于绝对的垄断地位,享受垄断利润;众多期货公司作为会员只是交易规则的接受者,有出资义务,却难以享受利润分配权利,处于明显的弱势地位。

期货经纪公司作为期货交易的纽带,从业人员最多,提供的服务最多,承担的风险最大,按理应该获得大部分利润。然而,目前我国期货经纪公司只能享有交易手续费的20%~30%,并且这是惟一的营利渠道。交易所除了享有70%~80%的交易手续费收入以外,还享有结算手续费、固定的会员席位费,也就是年会费。席位费每年是2万元,期货公司每增加一个席位就再出2万元。三家期货交易所的营利总额要比全国180多家期货公司营利总额多得多。

因此,需要调整交易所和期货公司的权利义务关系,期货公司在承担出资义务的同时,要赋予期货公司制约和监督期货交易所的权利。对于期货交易所,其发展方向应该有二:一是公司制。CME公司化改造后,2002年交易量比2001年增长了40%。2006年9月8日,我国第四家期货交易所--期货交易所挂牌成立,它由两家证券交易所和三家期货交易所各出20%股份共同出资建立,这是很好的尝试。二是真正的会员制。在真正的会员制下,对交易所的手续费,会员单位是有决定权的。交易所的手续费是用于返还、用于基础设施的建设、还是用于市场开拓和培育,应当由理事会来决定。

二、保障期货公司金融的权利

期货业是金融业的重要组成部分,期货公司应享有金融企业的权利。但在现行法规的约束下,我国的期货公司没有融资权、担保权和破产权,连普通公司都不如。现行的期货交易管理法规,只允许期货公司从事经纪业务,不允许从事自营业务,所有的期货公司都是单纯的期货代理商,并且只能代理终极客户交易,不能从事多级代理;期货交易的融资业务仅限于交易所的仓单质押,而期货公司不能开展融资业务。

我国期货经纪公司的注册资本最低限额为3000万元,现有的近两百家期货公司中,80%的期货公司注册资本刚刚超过3000万元,公司的业务和经营高度同质化,行业长期陷入手续费恶性竞争,有的公司为了追求交易量和交易额排名,从期货交易所那里获得交易费的年终奖励返还,竟然规定,只要客户缴纳交易所手续费就代理交易。这种同质化、低层次的市场竞争,导致部分期货公司经营每况愈下,违规操作,出现诚信危机。

对期货公司应实行业务、资质等差异化管理,可以区分为综合类期货公司和经纪类期货公司;解除期货公司内部对冲的禁止,多级结算和代理体系;允许一部分经营较好、风险控制制度完善的期货公司进行自营交易;对包括期货公司在内的相关机构予以许可,允许发起设立期货投资基金,为培育期货市场机构投资者创造条件;一些有融资能力和银行背景的期货公司,应允许其开展对有信用的客户提供透支业务服务,并收取佣金和利息,促进期货经纪公司向期货公司的转变。

逐步允许有资质的期货公司开展期货资产管理、期货投资咨询、境外期货经纪等多种业务,以应对国际期货市场上的竞争;要逐步放开银行、保险、社保、国有、外资、基金等资金参与农产品期货交易的比例限制,扩大期货市场的资金来源,提高市场流动性。

三、完善农产品期货交易和品种上市制度

我国农产品期货各品种的保证金水平基本相同,玉米、黄大豆1号、黄大豆2号、豆粕、豆油、强筋小麦和棉花的正常月份的初始保证金是5%,白糖和PTA是6%,棕榈油和天然橡胶是7%,各品种的涨跌停板的比率也是统一规定的,缺乏依据,不够灵活;还没有推出期货期权品种的交易,使国内投资者缺乏避险工具等。

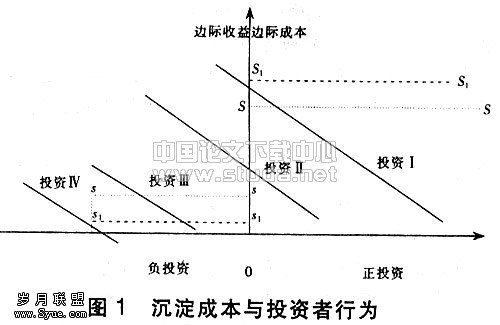

所以,要建立和完善动态的保证金系统,可考虑持仓头寸的差异,按照净持仓收取保证金;对于转移风险者、投资者和套利者,由于他们购买产品的动机不同,面临的风险不同,对他们应收取不同比率的保证金和手续费;对比较成熟的交易品种,实行动态涨跌幅限制,以增强市场流动性;要合理设置农产品期货交割的仓库,提高交易所对交割仓库的管理水平,降低仓单生成的费用,提高整个市场的运作效率;要重视商品期货期权的研究和试点,抑制单边市风险状况的出现,遏制市场操纵行为。

我国农产品期货市场上市新品种采取行政审批制,上市新的期货交易品种要征得各相关部委的同意,决定权在国务院。一个期货新品种上市,首先要经过期货交易所反复研究审核,之后上报证监会,证监会做出相应审核后,再上报国务院;国务院则需要征询国家相关部委、现货管理部门以及有关省市意见,综合各方面反馈后,国务院再做出批示。最复杂的时候,上市品种推出要18个部委批准,而且实行一票否决制。这样就增加了上市期货交易品种的难度,因此农产品期货交易品种不多,与发达国家存在很大差距。所以,要借鉴国际经验,逐步将上市农产品期货品种的机制由审批制过渡到核准制,改变目前多部门参与的品种上市审批制度,这就需要由期货监管部门成立审批权限集中而明确的上市决策机构,建立高效的市场化品种创新机制,只要是对国民运行“无害”的品种,就应该允许其上市,从“事前监管”向“事后监管”过渡。

另外,农产品期货合约是一个不断发展、探索和完善的过程,而且失败的可能性比较大,一旦正式推出的合约失败,付出的成本相对比较大。CME每年上市四五个新品种合约,80%是失败的。目前,期货交易成交量中有97%的合约是近20年开发的,只有3%的合约是20年前的老产品。所以,我国有必要建立农产品期货品种的试运行机制,以降低合约上市的成本。