放价格 减税收 松信贷 稳汇率

摘 要: 本文认为,此轮通胀的本质是结构性问题的长期累积所导致的价格体系的系统性扭曲。而理顺要素价格机制、逐步解除价格管制则是治理本轮通胀最根本,也是最有效的手段;同时管理层还应当以放松信贷、减少税收、稳定汇率等措施来应对放开价格对和居民的短期冲击以及国际热钱的短期套利行为。

关键词: 经济走势,通货膨胀,价格体系,价格管制

当下关于中国通胀的成因,理论界争论激烈,但无论是需求拉动型,还是成本推动型,还是输入型,其背后的根本逻辑必须理清。我认为,中国此轮通胀的本质在于经济的结构性问题的长期累积所导致的价格体系的系统性扭曲,而治理之道可以概括为十二个字:放价格、减税收、松信贷、稳汇率。

价格扭曲 此轮通胀的本质

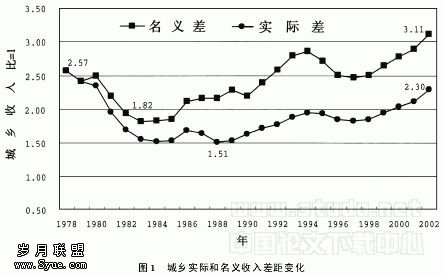

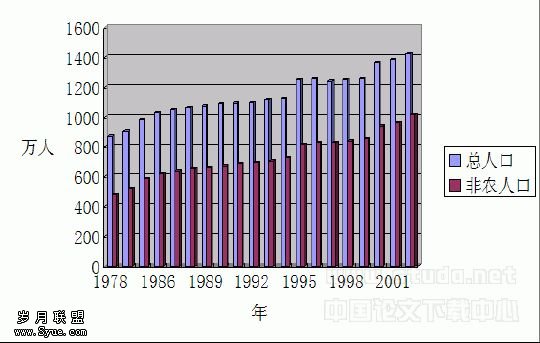

中国经济过去的高增长、低通胀很大程度上是严重透支的结果,透支了要素低估(煤、电、油、运、水、气等资源要素价格都远远低于国际平均水平),透支了人口红利 (从上个世纪80年代到本世纪初的20年时间里,如果剔除通货膨胀的因素,农民工的工资几乎没有什么增长),透支了环境的红利。

随着经济的加速,中国开始为长期要素价格管制和扭曲付出越来越沉重的代价,大量资源消耗型产业向中国转移,使得短期内中国制造业急剧膨胀,国内初级产品对外依存度急速上升,如此,中国经济必然与美元拴得越来越紧。只要美元贬值,中国就得承受原材料上升这种输入型通胀的压力,用我们的低要素价格和政府的财力“扛”着。但是这种“扛”必然是有限度的,政府财政在扛不住的时候,必然传给企业,当企业通过生产率的提高也无法从内部消化时,就只能选择外移,让下游企业和消费者承担,最后的结果只可能演化成恶性的通胀,以需求骤然下降、产能过剩、经济陷入通缩而终止这个周期。

所以,某种程度上讲,本轮通胀是过去三十年被管制价格的全面反弹,带有为从前高增长、低通胀的“奇迹”埋单的性质。通胀的显性化和扩散化意味着既往的靠低要素价格高投入的经济增长方式已经难以为继,而新的经济增长方式确立的前提和核心在于整个价格体系的重构。

放价格 化解压力的根本手段

理顺要素价格机制、逐步解除价格管制、释放通胀压力的改革成为治理本轮通胀不可回避的、最根本的任务。我把它概括为“放价格”,而其他的政策都必须服从于、服务于这个目标,以保证这个目标的最终成功。

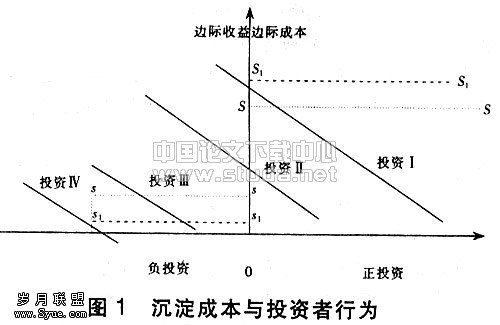

如果回到货币学派眼光来看,事实上,放开价格管制实质上是最有效的需求紧缩。只有要素价格上涨,才会迫使那些严重消耗资源的企业关门停产或转型,迫使企业节能减耗,迫使企业节约要素的使用,迫使企业自主创新、通过技术进步提高生产率来消化成本上升的压力。

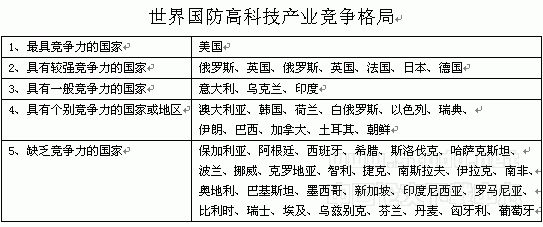

坦率地讲,当下国际能源价格飙升,某种程度上带有国际炒家在要挟中国政府、中国经济的成分。他们在博弈中国政府不能迅速、根本上推动理顺价格体制的改革,这个过程拖多久,商品市场这个泡沫牛市就能持续多久。

松信贷、减税收 熨平短期经济波动

为了减小放开价格对企业和居民的冲击,尽可能熨平经济的波动,政府必须在财政和货币政策上予以支持和配合。

松信贷是指为当下严厉的信贷规模控制松绑。在一个政府主导作用还很强的经济体制中,信贷总量政策往往是一刀切的效果,导致信贷结构进一步扭曲,与政府直接和间接相关的企业部门更容易获得信贷资源。而经济中最有效率的私人部门,面临两方面的沉重压力:一是要素成本高企,二是出现更加恶化的信贷紧缩,导致企业效益下滑,本质是劳动生产率开始下滑。所以货币当局应当把工作重心从紧缩信贷转移到资金的有效配置上来,特别是积极支持私人投资的。在市场经济体中,信贷需求的真正控制靠的是企业自主选择,如果价格理顺了,企业投资的利润率正常化了,信贷的过热需求就消失了。

减税收,通过财政补贴和减税,减轻企业面对的成本上升的压力,支持企业积极进行产业调整和升级,依靠技术进步和自主创新来提升劳动生产率。这样才能真正将成本上升的因素尽可能消化在企业内部,通胀才能真正得到抑制。通过财政补贴和减税手段,还可以稳定通胀的预期,减轻百姓通胀的痛苦。

稳汇率 应对热钱短期套汇

最后一点是稳汇率。更准确地讲,是稳定汇率的预期。今年央行在货币政策空间已经非常狭小的情况下,仍然频繁操作,一个重要原因是对冲热钱涌入。但是,我们应该回过头来想一想,为什么在今年内外环境都很窘迫,中国经济很可能出现拐点的情况下,人民币升值压力反而加强,热钱更大规模地加速涌入?

次贷危机后,全球流动性过剩骤然滑向流动性紧缩。在此背景下,资金流向最可能是从一个高估值或泡沫比较严重的资产中撤离。今年以来,中国的资产泡沫面临前所未有的压力,股市暴跌和楼市低迷可以看出一些端倪。我的总的判断是,前些年大量涌入中国购买人民币资产的中长期资本是在撤出的。是否撤到了境外,还有待观察,但长期资金短期化倾向已经十分明显。

已经公布的一季度数据显示短期热钱还在大量进入,一季度外汇储备中有850亿美元流入没法解释(有解释说是央行非美元资产收益,可以测算的是那个收益每个月大致60~70亿美元)。更值得注意的是,一季度外商直接投资同比增长61.3%,在两税合一、国内劳动力成本上升的情况下,外商直接投资不降反升,难以理解;在一季度订单大幅下滑的情况下,4月份顺差仍高达166亿美元,出口增速高达21.8%,5月份出口增速加速至28%,顺差202亿美元,令人颇感意外,这中间有多少是真实贸易。反常只能说明假道贸易项的热钱加速涌入,其中大部分应该属于短期套汇。

自去年8月份以来,中国人民币加速升值的预期那样明确,甚至写入了政策执行报告(央行去年第三季度货币政策执行报告就已经做好了理论背书,“经济学的理论分析和各国的实践均表明,本币升值有利于抑制国内通货膨胀”)。如果中国的货币当局认定了名义汇率升值作为抑制通货膨胀的武器的话,短期内进入中国套汇的利润真是太丰厚了(结汇后躺在银行的储蓄账户上就有年率15%的收益),预期之明确几乎毫无风险。这不得不让我们重新审视某些政策的偏差。