风险决策影响因素研究述评

内容摘要:风险决策过程是一个复杂的心理过程,不确定情境中的决策问题广泛受到学家和心家的关注。因为心理因素作用的存在,所以在研究不确定情境中的决策问题时,有不同于经济学与数学原理的规则。本文简要的介绍了国外学者的主要研究成果,包括影响最大的展望理论,同时也介绍了其他研究者的研究成果。

关键词:风险决策 心理因素 展望理论

瑞典皇家院2002年10月9日宣布,将本年的诺贝尔经济学奖授予普林斯顿大学教授Kahneman和美国的乔治•梅森大学的Smith,以表彰他们在经济心理学与实验经济学方面的贡献。颁奖词中提到Kahneman的贡献是:“把心理研究成果与经济学融合在一起,特别是在有关不确定状态下人们如何做出判断和决策方面的研究”。

“经济人” 是经济学的基本假设之一,是一切研究的前提,每个人都会在确定的范围内追求自身效用的最大化从而在有限的环境资源中努力做出最佳决策。决策者以无偏好的方式对决策后果的概率进行主观的估计,这就建立了著名的期望价值模型。期望值等于损益概率与损益值的乘积,即EV(A)>EV(B),A>B。但Kahneman等人经过研究发现:人们在不确定条件下往往并不是遵循期望价值理论而是经过一系列的启发式策略进行直观判断。

心理因素与决策判断

直觉偏差

代表性启发法表现在人们根据事物的一些突出特征对其分类时,如果发现它和某类事物的代表性很相似,就直观地把该事物归到这一类。人们根据原有的经验和认识为各类事物塑造了各自的模型,它包含了这个群体的典型特征和最大的代表性。人们经常把事物和每个模型进行对照,一旦匹配就将其归入这个模型。由代表性启发法带来的认知偏差表现在以下几个方面:对先验概率估计过低,人们往往是通过语言的描述来判断而忽视了先验概率的影响;结合效应和小数法则。由概率论中的结合率可知,一个事物既属于A又属于B的概率不大于它属于A或者属于B的概率,也就是P(AB)<=P(A)P(B)。但在实际情况中,人们常常是偏好于结合效应从而做出与概率论相悖的结论。

小数法则使得人们易于从一个小样本中过分的推断潜在大样本的概率分布。代表性知觉让人们确信赌徒谬论的存在,即在一系列的坏运气之后必然会有好结果的出现。这是因为人们错误的认为一个随机序列必然具备局部代表性(即序列的每一部分都必须看起来像是随机的),事实上偶然事件并不具有自我修复的功能。如果一个随机过程(就像投掷一枚没有偏差的硬币)存在一定的可能性产生一定的结果,那么过去的事件并不会对将来发生的结果产生影响。一些特定的事件相对于其他事件而言更容易想到,并不是因为经常发生或者具有更高的发生概率,而只是因为更容易提取从而高估其发生的概率。而如果某件事不容易联想到,我们就会在不知不觉中低估它发生的概率。

研究表明决策者更加容易被生动的信息所影响,而不是平淡的、抽象的或者枯燥的统计数据。比如我们打算购买一辆新车,同时关于车辆瑕疵的一个生动的故事足可以让我们丧失从以往专业汽车杂志统计数据中建立起来的信心。罪犯或者目击者对犯罪事实的生动描述也可以让我们忽视犯罪的统计数据和报告。因为这样生动的信息是可得的,与平淡的信息相比更容易被回忆起来,因此会使决策产生偏差。锚定效应表现在人们对于不确定数值的估计往往是基于初始值或者是起始点而做出调整,起始点都会对估计值产生决定性影响。如果将全世界人的血液都集中在一个立方体中,这个立方体的宽度将是多大?全世界人口数据提供了一个很高的锚定值,因此当人们估计立方体的宽度时并不能充分地从高锚定值上调整下来。人们很难抵御锚定效应的影响,原因在于锚定值通常不会引起人们的注意,但这很可能使决策产生偏差。

展望理论

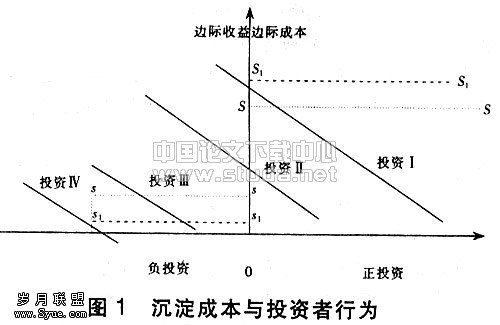

在不确定条件下,人们的偏好是由财富的增量而不是由总量决定的,所以人们对于损失的敏感程度要高于收益,这种现象被称为损失规避。人们在收益的情况下表现出风险规避,而在损失的情况下表现出寻求风险;且有过高估计小概率事件发生的倾向,同时在面对小概率的风险收益时甘愿冒险,这也就解释了每天大多数人在做同样的买彩票选择。彩票正是利用了人们高估了小概率事件发生的可能性(实际彩票的中奖概率大约是几千分之一,甚至更低)。而在小概率损失的情况下多数人偏好确定的损失,Kahneman认为,存在这种偏好是由于人们往往过于看重大金额的损失,而这种倾向对保险公司非常有利。

人们有时将某一决策质量的衡量建立在与其他不同决策的后果相比较的基础上,这就是后悔理论。Looms认为由于很多人都经历过后悔和欣喜的感觉,所以在不确定的情况下做决策时,他们会预期这些感觉并将其作为决策时要考虑的一个因素。相比于较大金额的风险收益,人们可能会选择确定的收益以避免未猜对时的后悔。后悔理论在解释风险规避倾向时仍然采用了经典效用函数但加进了一个新的变量—后悔。

过度自信

事实证明在美国挑战者号航天飞机失事以及切尔诺贝利核泄露事件中,过度自信扮演了重要的角色,同时也给人类带来了巨大的灾难和惨痛的教训。Lichtenstein进行的一系列研究发现人们对自己的正确性有65%~70%的信心但实际上他们只有50%的时候是正确的。当准确度接近概率水平50%时过度自信达到最大;当准确度从50%增加到80%时过度自信会随之减少;当准确度超过80%时人们会变的不自信。

群体盲思

Janis提出当群体具有凝聚力而且相对不受外界影响的时候,群体忠诚和从众压力会导致群体盲思。它是指心理活动的效率对现实的检验以及道德判断的一种退化,这种退化来自于群体内压力。群体盲思出现有以下几个原因:群体中大多数或所有成员都拥有一种自己无懈可击的错觉,这种错觉导致过分乐观以及过度的冒险;任何持有不同意见的群体成员都会感受到压力;通过集体的努力对其提出警告、采取忽视态度或使其合理化;容易形成关于全体意见一致的共同错觉。为了避免群体盲思,群体领导者应该明确鼓励不同的意见和批评,同时不要在一开始就表明个人偏好。

和展望

Kahneman提出人是非理性的决策者,在做决策时首先倾向于依赖自己的直觉,但是其心理唤醒水平、个体期望、人物重要性等内外因素都会对决策产生重要的影响,人们可能运用大量心理资源进行高级的心理加工,综合的分析外部信息而进行判断。传统经济学更多的思考人们应该怎么决策,而行为经济学则更多的通过实证研究,发现人们实际上是怎样做出决策的。在无法正常取得概率及基本比率信息的情况下,直觉有可能带来比标准化决策更优的选择。决策和判断在相当大程度上取决于决策者可使用的时间和决策者的情绪这类环境特征因素。当时间紧迫时,决策者选用简单化的策略通常只注意到少量线索,并做出相对而言风险较低的决策。而情绪好的决策者可能更富有创造力,觉得负面事件发生的概率较低或者不发生。这说明我们从决策研究中得到的结论应被妥善地评价,防止过度概括化的发生。

现在决策研究和其他领域知识的交叉越来越多,其与心、经济学、管理学的界限趋于淡化。一些研究者开始关注个人对自己和他人决策的评价、决策风格的个体差异等问题。风险决策的研究成果将对人类实践活动产生重要的指导意义。

:

1.Yates. judgment and decision making. Englewood Cliffs prentice hall,1990

2.Kahneman. Judgment and decision making. Psychological Science,1991

3.Davis, Holt. Experimental Economics. Princetin University Press,1993.