并购整合与业务扩张

并购是全球银行业永恒不变的主题,不断改变着银行业的版图。欧洲银行的并购整合一直比较活跃,从1996年到2005年底,欧洲银行共计花费了6820亿欧元(共816笔交易)用于世界范围的银行并购,其中在欧洲内部的并购整合交易占总交易笔数的1/3。随着市场深化和银行业集中度的提高,欧洲银行业的并购出现了新的特征。

一、欧洲银行业并购整合的主要特点

(一)西欧和新兴欧洲市场(加入欧盟的部分东欧国家)是欧洲银行跨境并购的主要市场

根据统计,欧洲银行并购交易额的83%是收购的西欧银行的股份,最大的前10笔交易占185起跨境交易的56%。许多银行已经开始通过跨境并购,越过母国在其他国家寻找新的增长机会,东欧部分国家改革后获得持续增长,金融市场开放步伐加快,被认为是具有潜力的市场,成为进行并购交易的对象国。

(二)跨境并购超过国内并购,成为并购的主要形式

长期以来欧盟银行业并购的特征表现为国内多、跨境少;先国内、后境外;小规模的多、大规模的少。然而最近的统计数据表明,欧盟国内银行间并购活动于1999年达到高峰,交易额开始下降。跨境并购交易额在逐年增加,2004-2006年欧洲四个大银行意大利安托威尼塔、法国巴黎银行、西班牙国际银行集团和瑞士信贷,在欧洲创造了最大规模的跨境并购。

近10年以来,欧洲银行的跨境并购交易额为1580亿欧元,总共274起跨境并购交易,其中包括汇丰银行收购法国商业信贷,巴克雷收购了西班牙的一家银行,联合信贷收购德国第二大银行集团联合抵押银行集团等。2004年境外并购交易额已经超过国家内部的交易额,跨境并购成为主要的并购形式。2005年跨境并购额达到了最高记录,总交易额为400亿欧元。

(三)欧盟银行业并购整合中的另外一个显著特点是,以零售业为主的并购整合逐渐向多元化业务(包括公司业务、投资银行)整合发展

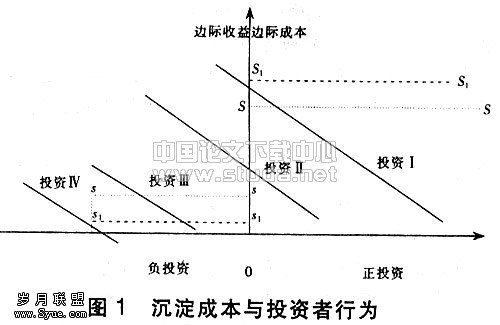

1996-2005年间的前10起最大的跨境交易主要集中在零售银行。一些大银行开始通过并购其他西欧国家的零售银行发展其在欧洲的零售业务。近两年,并购的业务条线呈现多元化、横向化的趋势,涉及公司业务、投资银行等方面的并购也开始逐渐增加。零售银行的并购交易额最大也最成功,投资与回报之间呈现明显正相关关系;而在公司业务、新兴市场等方面的并购整合上投资与回报呈现明显负相关;投资银行方面的并购处于起步阶段,投资数量有限,投资回报也比较低。出现这种结果的原因在于欧洲金融服务业较为分化、各国税收法规文化之间差异、限制性劳工法等因素对开展公司业务和投行业务的阻碍作用更大。

(四)以实现控股为目标的并购是欧洲银行并购整合的主要形式

在过去的10年中,欧洲银行的跨境并购交易中的控股并购(MAJORITY M&A)和非控股并购(MINORITY M&A)的交易额大致相等,但是2002年以来,以获得控股权为目的的银行并购已经明显占据优势地位。2005年达到顶峰,控股权并购额是非控股权交易额的4倍。

二、欧洲银行跨境并购的动力分析

以跨境并购为主要特点的欧洲银行业的新一轮并购活动,既有银行自身发展、开拓市场的需要,又有来自市场竞争的压力,此外还有欧盟的政策支持。

(一) 银行增长战略是推动跨境并购的主要动力

在过去的10年间,欧洲银行普遍奉行增长战略,即通过市场规模的不断提高,推动银行盈利能力,进而实现持续稳定的市值最大化。而并购是快速实现增长战略目标的主要形式。跨境并购能够迅速占据具有增长潜力的市场,有助于减少对单一金融市场的依赖,实现业务多元化,保证可持续的长期盈利能力。1994-2004年的10年时间里,欧洲前20家大银行的市值呈现出不断上升的趋势。欧洲前5家银行的资本市场市值份额从1998年末的12.9%上升到2003年的16.1%。

规模对于银行的发展来说显得越来越重要。通过并购整合扩大规模可以降低固定成本支出。很明显,从1990s年代早期开始,欧洲银行业的固定成本支出呈上升趋势,从10-15%上升到25-30%的水平。而并购整合后的规模扩张可以摊薄固定成本。

规模扩张还有助于银行分散风险,满足“巴塞尔2号协议”的各项指标要求。“巴塞尔2号协议”被看作是业界的“ISO900标准”,它强调银行的风险管理,提出了银行的最低资本规定、内部风险暴露和管理程序以及监管当局严格的评价体系等,设定了十分具体的量化指标。符合该标准的银行将被国际金融市场接受和认可,获得更多的发展机会。

(二)较高的国内银行集中度促使银行跨境并购

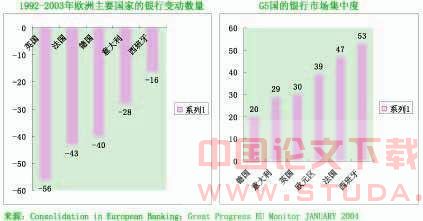

银行业的并购整合,降低了银行数目,提高了银行集中度。1992-2005年间,德国的银行数量下降了40%,英国银行数量下降了56%,法国为43%,意大利为28%。平均说来,自1997年起欧盟15国银行数目下降了25%。长期以来的欧洲国家内部主导的并购交易,导致欧洲银行业国内市场的集中度越来越高,在西欧国家银行业中,银行集中度(一个国家的前五家大银行总资产对全部银行资产的占比)逐渐上升,其中荷兰的银行集中度高达80%,欧洲的平均水平在40%左右。

银行业集中度对银行利润率有明显的影响。在高度集中市场中,主要银行的运行效率比较高,但是在集中度比较低的国家,即便是最大的银行也很难获得充分的规模效应。对于银行业资产集中度很高的国家,国内市场的有限性,使并购带来的规模经济和范围经济的边际收益超过了并购支付的成本。因此许多欧洲银行开始在国门以外寻找并购对象,开拓新的市场空间和盈利机会。

(三)欧盟相关政策为跨境并购提供了有力的制度保证

欧盟委员会集中讨论了关于清除欧洲银行跨境并购障碍的问题。在金融服务政策报告(《Financial Services Policy 2005-2010》)中阐明未来五年的目标,主要包括:通过动态整合,建立一个一体化的、开放的、具有竞争力的、经济上具有效率的欧盟金融市场;清除欧盟国家间经济上的障碍,金融服务和资本能够低成本的在欧盟国家间自由流动。此外,欧委会还正式推出了酝酿已久的《金融工具市场规则》法案。这份将于2007年11月起正式实施新草案,被认为是促进欧盟金融服务业市场走向全面自由化的基础性规则。不仅如此,欧盟还起草了新的、更清晰的银行业监管规则,以消除成员国之间银行跨境并购的制度障碍。

欧洲银行业并购活动经历了以境内并购为主到向跨境并购为主,从以零售业务并购为主向多元化并购发展的过程,该发展过程有一定的客观必然性,值得我们思考和借鉴。

(一)充分认识并购对于银行实现规模扩张的重要性和紧迫性

按照加入WTO协议,将于2006年12月全面对外开放业,中国银行业面临国际大银行的冲击,如何提高竞争力是我国银行业面临的艰巨任务。而并购可以使我国银行业迅速实现规模扩张和市场份额的增加。

从国内银行产业来看,国有商业银行规模大是毋庸置疑的,但是与国际银行业相比,国有商业银行的资产规模明显偏小,资产质量比较低。从全球前10名最大银行来看,在最近的10年中,除中国工商银行在2000、2001、2002年连续三年在世界1000家大银行排行榜上名列前10名外(依次分别为第10、第7、第10位),它们均被美国、欧盟、日本的大银行所控制。2005年度全球1000家银行的前10名最大银行的一级资本总计为5328.94亿美元,总资产为116608.44亿美元,税前利润为1271.26亿美元。分别占1000家银行的比重为19.5%、19.3% 和23.4%。这表明相对于全球银行业来说它们的市场集中度已经非常高,市场影响力大,对全球银行业的市场格局有相当大的影响。

要提高中国银行业的国际竞争力,就必须培育国际化的超级银行,进一步优化银行业的产业组织结构,改善商业银行的资产结构,扩充资本实力。收购兼并是实现这一目标的较好途径。

(二)通过境内同业并购提高我国商业银行的市场集中度,为发展国内零售业务创造条件

如前文所述,欧洲国家银行业的市场集中度平均为39%;在美国,10家最大的商业银行控制的全国银行资产已从10年前的29%上升到目前的49%;在日本,3家最大的“超级银行”兼并了11家老银行,操纵着日本银行资产的一半以上。我国银行体系呈现出寡头垄断的局面。四家国有商业银行的总资产占到整个中国银行业的53%, 12家股份制商业银行市场占有率为17%,117家城市商业银行的市场占有率为6%。市场结构呈现两极分化,规模小、实力弱、网点不足的中小商业银行不能适应过度期结束后的竞争形式。

另一方面,我国的零售银行业务具有非常广阔的发展前景,一些外资银行已经在我国设立一些分支机构,过渡期结束后即可开展人民币零售业务。网点的多少、规模的大小决定着银行在该业务领域的竞争能力。借鉴欧洲银行业兼并的经验,在我国开展银行业的同业并购。根据标准普尔公布的中国50大银行调查报告,随着中国银行业的竞争不断加剧,两极分化日益明显,该行业发生并购的时机已经成熟。国有商业银行享有明显的竞争优势,拥有覆盖全国的,并获得中央政府支持;城市商业银行的普遍特征是资产质量低和客户基础有限。另外银行盈利水平和市场份额也明显呈现两极分化。银行业并购的对象将主要是城市商业银行。

(三)通过横向并购推动我国商业银行的混业经营

从欧洲的经验看,横向并购活动越来越受到支持和鼓励,同业并购的吸引力在逐步下降。尤其是并购英国等证券市场发达的投资银行受到越来越多的关注。2001年安联保险收购了德累斯顿银行,后者原本是德意志银行的收购目标,后因同业间并购活动会造成大量失业,未获政府批准。此外还有德意志银行并购伦敦招商银行(Morgan—Grenfell),荷兰国际银行收购破产的英国投资银行巴林银行,目的是在全球第二大金融中心伦敦开展投资银行业务。

对于我国商业银行来说,横向并购可以在目前分业经营体制下拓展新的业务领域,拓展混业经营的业务空间。尤其是我国资本市场正处于成长阶段,证券市场发展前景广阔,通过并购合适的证券公司可以快速发展资本市场业务,积累行业经验,为投行业务的做大做强作准备。国内商业银行的公司机构业务部只限于债券的发行承销和一些中小机构的咨询顾问等,业务范围狭小,不能够抓住股票市场蓬勃发展带来的机会。另一方面,国内证券公司正处于结构调整阶段,因此可以考虑对有一定实力的证券公司进行并购,开展股票经纪业务,利用银行的公司客户资源,拓展A股市场IPO的股票发行承销业务。利用网点优势和交叉销售开展股票的二级市场买卖,发挥协同效应。

(四)通过境外并购推动境外业务的发展

欧洲的许多大银行的业务结构中都有全球市场业务。以汇丰为例,其全球市场业务(Global Market)囊括的业务范围非常广泛,包括全球范围内的债券发行、资本融资、股票、外汇、衍生产品、投资机会、风险管理、货币市场工具、NDF、稀有金属、财富管理等诸多内容。汇丰银行之所以能够在全球资本市场业务中占领一席之地,与其全球并购战略不无关系,全球并购和全球上市是汇丰银行全球化战略的两大支柱。比较典型的如2003年汇丰控股收购了国际领先的集基金管理、信托、托管、资产管理及私人银行于一身的百慕大银行有限公司,使汇丰控股在全球最大的离岸金融中心拥有了高起点的发展平台。

我国商业银行可以考虑选择合适的境外机构进行并购。与直接在海外设立分支机构相比,并购的优势在于能够迅速实现本土化,磨合期短,能够迅速在当地开展业务。但同时也存在着并购境外机构支付的成本高,选择合适的机构难度大等劣势。

对于我国的一些商业银行来说,可以考虑到欧洲大陆的离岸金融中心卢森堡收购一家当地的金融机构。卢森堡虽然没有大的证券交易中心和资本市场,但是可以通过交易系统,在全球范围内完成任何一项顾客的金融服务需求,而且资金进出受银行保密法保护。尤其是在当前国内境外代客理财业务竞争非常激烈、产品同质化倾向严重的情况下,并购境外机构可以推动境外理财业务的发展,提高竞争力。这一点在人民币资本项目不可自由兑换的情况下显得更加重要,各商业银行都在积极申请成为QDII,在境外金融机构协助下,既可以降低境外理财的代理成本,又可以不断扩大QDII的额度和业务收入,结构性理财产品的竞争优势会更加明显。

:

1. Bernhard SpeyerChanges in the European Banking Landscape Deutsche Bank Research

2.Bernhard Speyer Consolidation in European Banking:Great Progress—Expect in Germany Deutsche Bank Researchr January 2004EU Monitor

3.Amin Polster Foreign Earnings of European Banks:Unity in DiversityDeutsche Bank Research January 30,2006 EU Monitor

4.Price Water House CoopersEuropean Banking ConsolidationApril 2006