浅析美国双赤字及中美经济关系

来源:岁月联盟

时间:2010-06-25

关键词:双赤字;美元贬值;经常账户

近年来,美国经常项目赤字、财政赤字以及美元贬值成为美国的头号问题,对世界经济金融具有很大的影响,引起了美国朝野以及许多国家的关注。

一、实证考查

进入21世纪以来美国的经常账户及贸易收支急剧恶化。美国的经常账户逆差由2000年的4134.4亿美元 (占GDP4.2%)猛升到2005年的8210亿美元 (占GDP6.6%),上升一倍。

美国自2001年衰退以后经济增长较欧盟和日本为快,同时,2000到2004年,私人消费增长1.7%,实际固定资本投资增长13%,政府消费上升15%,因此进口增长较快。近一、二年石油价格飞速上涨,美国又是世界石油最大进口国,也加剧了进口上升。据报道2004年石油进口达1800亿美元,占美国贸易逆差27%。美国出口方面,因为欧、日等国经济增长缓慢,加以美元持续贬值,导致从美国进口价上升,从而未能大量吸引美国出口。亚非拉中国家(包括中国)由于美国对向这些国家出口高科技产品加以管制,且居民收入水平比较低,从而未能扩大由美国进口高档商品。以上这些因素形成美国近年的经常账户赤字和贸易赤字大增。

自2001年9·11后,布什政府发动阿富汗和伊拉克战争加上大量减税,预算赤字急剧上升。2001年还盈余924亿美元,2002年预算赤字已达2305亿美元 (占GDP2.1%),2004年达4120亿美元(占GDP3.5%),2005年达4266亿美元(占GDP3.5%)。今后几年据估算每年赤字仍达4000到5000亿美元之多。2002年经常帐户赤字与财政预算赤字合计占GDP的6.6%,2004年为9.1%,2005年已达GDP的10.1 %,即1.25万亿美元。

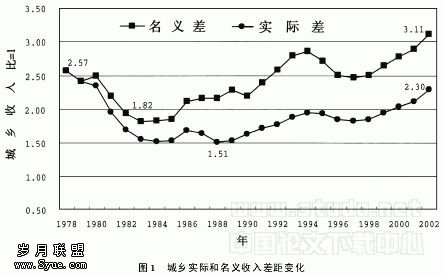

关于美元贬值问题。美元实际有效汇率以2000年指数为100,自2002年一路下滑到2004年10月的88.1,下降12%左右。2000年1欧元=0.9305美元,到2005年升为1欧元=1.2449美元,上升1/3多。同期日元上升4%,由于日政府干预日元汇率,所以日元波动幅度不大。另据美国联邦储备公报报道,美元由2002年1月31到2004年12月底对所有贸易伙伴加权贸易指数贬值19.9%,对主要贸易国指数下降38.2%,他们占美国贸易的55%。亚非拉发展中国家贸易伙伴的贸易指数大都盯住美元或加以控制,因此只下降0.6%,占美国贸易的45%。美元汇率在2005年发生了逆转,美元(主要贸易伙伴加权贸易指数)上升13%。在经常帐户进一步恶化下,美元升值有具体原因,一般认为这是临时性的,长期而言美元仍将下滑。

美国的双赤字,即经常账户和财政赤字近年来严重发展,而国民储蓄率却每况愈下,美国国民储蓄率占GDP比例1998年为18.2%,而到2003和2004降到13.4%和13.7%。个人储蓄率也逐渐下降,1998年占GDP的4.3%,到2003年为2.0%,2004年降为-0.2%。由于储蓄率低,美国若干年来靠外资流入弥补。据报道,近两年为弥补逆差和美国向海外投资,每年大约流入6000-7000亿美元。美国所欠外债已达13万亿美元。美国外债以年终净国际投资(NlIP),2003年占GDP的24%,到2014年将占64%,2004年到2014年利息负担将上升到GDP的1.7%,相当于2004年美元值的2500亿美元。如此巨额外债将来一遇风吹草动,必将对美国经济和人民生活造成困难。

二、争端对策

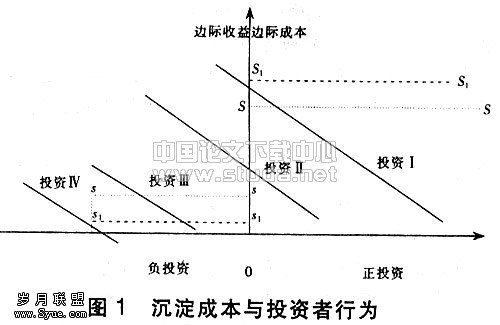

美国自70年代实行浮动汇率之后,特别是80年代以来对如何解决经常账户赤字问题,经济学界形成两大派。其一是依赖市场自由调节,其二是应进行适当的干预。

市场自由调节派认为,在浮动汇率制下,政府应集中精力专门从事国内政策的调节,而让市场调节国际收支形成最优组合。这种组合反映了每个国家经济发展前景的市场观点,也反映了政府对策对市场的看法。所以政府应该忘记经常帐户的问题而专门从事国内政策的健全发展。

他们认为如果政府过度关注当前经常账户逆差,说明政府对市场机能缺乏信心。他们进而说明市场机制——特别是汇率运动,在调节经常账户过程中的作用、效率及顺畅功能,他们针对汇率配置与经常账户不平衡的调整过程指出,过去汇率波动幅度大,会造成资源错配,但最终波动逆转会使错配的资源又调整矫正。逆差如果持久,而矫正过程会引起金融混乱等问题。利率和汇率波动的确很快,但投资者会保护自己,当前金融工程会做出许多抵消和对冲(hedging)作用。而且当前美国经济发展前景好,通胀率低,鼓励国外投资,即使美元贬值也不会引起持续的通胀。人们怀疑政府是否有能力判断什么是正确汇率而加以干预,政府判断未必比市场调节强,他们还指出很多经济学家错误地低估了市场机制的矫正能力。此外,1985年后美元急剧贬值并未搅乱市场,也末出现人们担心的“崩溃式猛烈着陆”。

适当的干预派认为,经常账户不平衡,从国民账户而言,对应于国内产出和消费,这是没问题的,问题不在于相对应而是调整过程的牵连。首先,长期经常账户与之相连的美元或升或降会伤害某些贸易,对美国某些地区形成劳工转业,增加社会成本,使美国的贸易收支调整困难而拖延。同时调整机制必须受到国内政策的支持,但是实施这种政策也困难重重。所以经常账户不平衡往往与国内实际经济不平衡相联系。其次,经常账户不平衡的“持久性”在缺乏正确政策支持下会导致金融混乱和世界衰退。经常账户逆差相当于净国外金融地位变化,即增加他国对本国的净债权。这又通过净金融收入的国际资本流动反馈到经常账户。如果逆差大而持久就会有净利息流出流进该国,并涉及到经济增长率,这种调整过程会像滚雪球一样,引起金融混乱。尤其是大国,如美国,持续逆差会引起他国金融资产组合的转移。国外金融资产持有者如果所持的金融资产收益增进,会增加其债权持有。如果逆差国家实际经济增长不比其他国家强,这种增进就要求其调整利率和汇率。其结果出现逆差国的高利率和弱货币美元,如无他国国内刺激其经济增长,最终会形成世界衰退和美国加速物价上涨,进一步搅乱金融市场,从而出现“崩溃式着陆”,美元会更加错置。再次,经常账户长期逆差会引起政府和国会采取保护贸易措施。美国过去的经验说明很难抑制保护主义压力,而且一旦实施保护措施很难取消。最后,80年代里根政府双赤字及美元贬值是经过多国首脑在广场会议协议解决的,所以应该采取各国协调宏观经济政策和货币政策以解决国际收支不平衡问题。

严重的双赤字及美元贬值引起美国国内各界各大报刊的关注和争论,他们认为美国双赤字会持久下去,美元也会持续下跌,美国政府减少财政赤字靠不住,因为目前政府还在减税,在阿富汗及伊拉克进行战争消费浩大,而且今后几年布什政府还将在医疗保险和退休金等社会保障方面有大量开支,有人估计可能占财政支出的一半。大多数主流经济学家甚至IMF和OEDC当局都不同程度地同意这派主张,他们主张适当干预。

美国联储虽然承担国家货币政策但不直接负担外汇政策,不过他们赞成美元有序贬值和减少财政赤字,而布什也承诺到2009年预算赤字将减少一半。

2005年以来对解决美国双赤字的问题又有一些新的议论:

一是2005年美国经常帐户赤字已达8000多亿美元,而预算赤字加上战争费用仍达4000多亿美元。许多主流经济学家认为看来这将长期化,今后每年仅帐户逆差就要10000亿美元以上,而且一旦发生外资流入减少或撤出,将使美国和世界经济遭受灭害。美元须贬值2/3到90%,至少先贬20—25%,使赤字达3%GDP,方可维持软着陆,另外应大力减少预算赤字。

二是一些人士认为只靠美元汇率贬值效果不够。汇率变动有多种原因,多种后果,关系复杂,涉及国民收入、利率差别、通货膨胀差别,以及财政货币政策。靠汇率解决只是短期有效,长期而言应从根本解决问题即(1)增加税收(2)增加储蓄 (3)欧日等发达国家增加对美国进口需求。此外Eu-ropean Forecasting Network认为,美国实际上有三大逆差,即经常帐户逆差、预算赤字和家庭消费逆差。据报道,美国进口的消费品(除食物和汽车外)2004年占到贸易逆差50%,家庭逆差主要来自房屋抵押和通过共同基金买的股票。因此负债大于收入,储蓄较少而成为负数。美国近年来负债少,有时还有盈余。建议(1)房价下降10%,增加对资产的风险津贴,压低股价10%。这样可使私人储蓄增加。(2)加税和降低财政赤字,增加政府储蓄,至少减少负储蓄。(3)欧日等发达国家经济增长,亚洲货币升值而由美国增加进口。

三是有些人士认为美国双赤字反映了全球经济不平衡,所以应由有关国家协议解决。一些人士主张可由“美国、欧盟、日本和中国”四国协议解决。G7今年开会也认为美国双赤字会影响世界经济和金融,应协商解决。2006年联合国在《世界经济形势与展望》指出,美国经常帐户赤字继续攀升,外债增加,迟早会使外国投资者丧失信心,导致美元大幅度下跌,引起无序竞争。美元大幅度下跌来减少赤字是不可取的,会给许多国家带来财政损失,也使投资者对美元失去信心。要减少全球经济失衡带来的混乱,调整风险,主要经济大国之间应进行政策协调,由IMF加以督导。

四是2005年以来,布什政府对待双赤字问题有若干变化。2005年经济增长较快,美元升值13%。外资陆续流入,他们认为赤字不必通过美元贬值,而是通过减税使经济增长解决。 三、中美关系简析

美国2005年贸易赤字公布逆差为7258亿美元,其中对美顺差2020亿美元(包括香港),占美国逆差28%,因此部分美国舆论认为中国成为造成美国贸易赤字的头号敌人。国会叫嚣要增加关税27.5%,取消中国最惠国待遇,使中国成为“货币操作者”,要求人民币升值4%,从而带动亚洲其他国货币升值促进美国出口,减少进口,改善逆差。布什政府鉴于中期选举,加大对中国施压,成立对华贸易工作组监督中国实行国际贸易法规,对中国纺织品和其他商品实行限额或加以“反倾销”处罚,一时中国成为类似80年代里根政府打击日本一样的头号打击对象。

事实上,美国经常帐户和贸易赤字根本原因,是美国花费大大超过收入,储蓄很少,靠外资流入弥补,而布什政府把美国贸易赤字归罪于中国,横加指责,大肆在贸易和人民币汇率上施压,把中国作为替罪单是不应该的。

中美建交27年来双边贸易和投资迅速,中美贸易建交时只有25亿美元,到2005年已达2110.3亿美元,上升84.7倍。中美双边贸易近两年实现20%以上增长,是近年美国出口增长最快的国家。目前美国是中国第二大贸易伙伴,中国是美国第三大贸易伙伴。美国对中国出口主要为动力设备、电机设备、飞机、化肥、塑料制品、化工产品、医疗设备及纸浆、棉花和一些农产品。中国对美国出口为低档电机设备、服装、玩具、皮制品、家具等轻品,从商品结构看是互补关系。

美国对华投资到2004年底累计项目4.5万个,实际投资480亿美元,到2005年已达500亿美元以上,据美国商务部2002年调查,美国在华直接投资报酬率是14%,而全球平均率为8%。2004年美国商会报道86%美国在华收益提高,68%盈利很高。

美国统计数字与中国不同,美方统计包括香港转口贸易,中国为本国数字,2005年对美国顺差1142亿美元,其中50%—60%为外资企业在华组装出口,按此推算,中国本身出口大约为500多亿美元,占美国贸易逆差的7%。中国出口中有相当部分是外资企业组装出口这一点,2005年美国总统经济报告及美国贸易代表都承认。此外,一些文件已指出美国跨国公司有大量内部贸易回流美国,如European ForecastingNetwork引 证 说 有1/3美国贸易逆差是美国跨国公司内部交易回流,美国一些经济学家也指出美国跨国公司内部交易回流占美国贸易逆差相当部分,所以美元贬值对贸易影响不是很大。中国商务部人士也指出中国出口中有58%来自外资企业,如果除去美国公司对美内部交易,中美贸易交易将下降30%。

实际上,中国对美国贸易近年作出了不少努力,美方贸易代表波特曼说过去三年美国对华出口每年增长20%。还有学者说中国市场相当开放,过去五年美国对华出口增加150%。而且,国际产业已进行了分工,美国进口的产品90%己不在本国生产,即便不从中国进口也要从其他地方进口,不一定会在美国本国生产。美国对中国的出口可以通过贸易输往中国,也通过在华投资内销。据报道2004年美国企业在中国销售了750亿商品,这些并没有显示在对外贸易数字上。同时中国对美国出口多半为价廉物美的低档工业品,不与美国商品竞争,不仅满足美国市场需要,也节省了国民开支。摩根斯坦利报道,使美国消费者在过去十年节省6000多亿美元,2004年节省近1000亿美元。同时,美国公司还在与中国贸易中获取可观的利润,仅2004年就达600亿美元,还创造了400—800万工作岗位。另外美国长期实行禁止高科技产品出口,中国无法从美国进口需要的高科技产品,只有求诸欧盟等国,从而美国失去了对华出口的机会。此外,美国近年保护贸易主义增多,对中国出口纺织品实行限额,对若干商品进行反倾销处置,也限制了中国对美出口。

2005年,人民币已升值3%,今后,将视中国经济和而缓慢升值。据报道,外汇市场对目前人民币汇率较满意。许多人士指出鉴于目前中国不完善而脆弱的金融体系,人民币如大幅度升值会造成经济金融危机,经济增长下降,对美国在华企业不利,也可能影响世界经济金融稳定。

就金融方面而言,中国近年已购买大约6160多亿美国债券,其中大多为美国财政部国债,利息很低,有助于美国维持较低企业利息,利于投资和房地产,如中国出售美国财政债券会促使美国利率上升,也可能扰乱美国金融。有关人士指出如果两国贸易处理不当,可能爆发贸易战和金融战,对双方和世界都不利。

为了减少外贸在国际间的摩擦,我国应在经济结构和贸易方面做适当调整。此外在利用外资方面更应重视引入管理和高科技企业。我国有13亿人口的广大市场,有大量的外汇储备和人民币存款。应扶助发展民族工业,同时增加人民消费,特别是提高农民消费,从而可以很好地利用和发挥我国广大市场的作用,促进经济发展。

总而言之,中美两国都是世界经济大国,两国贸易是互补关系,应发挥各自比较优势,并作适当调整,中国方面已在贸易和汇率方面作出相应调整,也希望美国全面考虑放宽高科技产品出口限制,促进对华出口,加强经济和外交合作取得双赢,各得其利益有利于世界经济。

资料

(1) IMF International Financial Statistics 2004, December Volume

(2) ElU Country data, 2005

(3) Economic Policy Institute, Issue Brief, 2004. 12.14

(4) John Williamson ,

(5) Roger M. Kubarych, “Republicans debate dollar policy and the U.S. Deficit”, Council on Foreign Relations, 2005.1.13

(6) The Wall Street Journal, 2005.1.30

(7) Peter H. Lindert, International Economics, R.D Irwin Inc. 1991

(8) Alexandre Lamfalussy , “Current Account Misplaces in the In-dustrial World, Why They Matter”, Essays in International Finance, 1987.12

(9) Business Week, 2004.3.14

(10) Global Policy Forum, “US Trade and Budget Deficit and the fall of Dollar”, 2005.3.4

(11) 英《金融时报》有关各期

(12) R.W. Ferguson “US. Current account deficit Causes and Consequences” http://www.federalreserve.gov 2005.4.20

(13) Paul Dancombe “Wll the dollar crash”, currency point or view 2005.11.

(14) Michaol T. Darda “A Ruinous dollar policy”, NRO national review, 2005.12

(15) European Forecasting Network

(16) Inrahim Warcle “High Price of the cheap dollar”

(17)中国商务部公报2005.11.17.商务部副部长廖晓棋言

(18)Economic Indicator2006.2.20