基于实物期权理论的房地产投资项目开发研究

[关键词]实物期权 期权 房地产开发

[论文摘要]根据实物期权理论和房地产开发投资中的实物期权理论,构建了一个基于国内市场环境的房地产开发投资实物期权决策模型,并以写字楼开发为例,详细介绍了房地产开发投资实物期权决策的实际应用。

一、实物期权的定义

实物期权是从金融期权的概念而来的。金融期权是一种合约,它赋予其持有者在一定时期内可以按事先约定的价格购买或出售特定数量的金融产品的权利。在金融期权中,主要有看涨期权和看跌期权。然而,看涨期权和看跌期权不是仅有的期权类型,在实践中,只要是具有期权特性的权利都可以看成是某种类型的期权。实物期权是金融期权在实物领域的扩展,其标的物一般是某投资项目的价值,故可以将实物期权定义为标的资产为非金融资产的期权[1]。

二、房地产投资的实物期权特征

(一)可选择性

由于房地产开发项目的阶段性特点,房地产决策者对投资项目不仅在当前具有决策权,而且投资项目建设后,投资决策者仍有权根据投资项目的实际情况做出决策,也就是说,投资决策者对投资项目具有一种未来决策权,投资决策者不仅有权在投资项目开展前决定投资哪一种类型的投资项目,而且有权在投资项目实施过程中改变投资项目;投资决策者不仅有权决定投资项目的开始,而且也有权决定投资项目的终止。

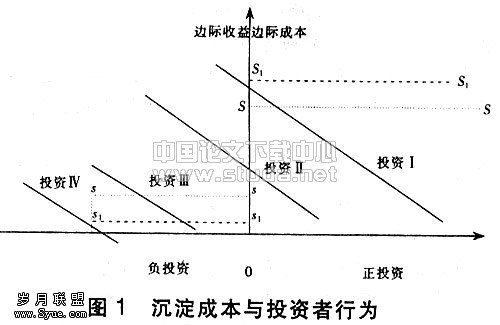

(二)不可逆性

由于房地产开发完成,开发商不可能无成本地把已经开发好的项目还原为初始的土地,房地产开发投资是不可逆的。不可逆性使得投资时机决策变得非常必要。

(三)不确定性

房地产投资项目存在大量的不确定性,如房地产市场的供求现状、开发成本、需求量、售价等,面对这些不确定性因素,开发商只能做出概率性的分析,评估投资中较高或较低收益的不同结果的概率。而今,房地产开发收益的不确定性逐渐加大,投资者把握时机的能力将成为决定成败的关键。

三、实物期权的定价思路

实物期权定价主要有离散型和连续型两种方式。其中,离散型定价方式的核心思想是利用证券市场交易和现金资产组合来复制项目现金流,通过利用交易市场信息,使用无套利均衡分析方法对项目进行估价:假如资本市场是完全且有效的市场,其组合价值即项目价值,它的定价模型与金融期权二项式定价模型相对应。连续定价方式就是引入随机过程和伊藤引理对实物期权进行研究分析。伊藤过程表达式如下[2]:

dx=a(x,t)dt+b(x,t)dz (3.1)

四、房地产投资项目价值的评估

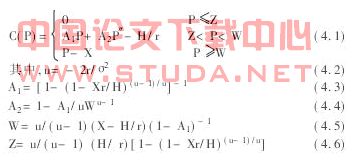

本部分将构建一个房地产投资决策的实物期权模型,假设C为土地价值,即期权价值,P为标的资产价值,即尚未建成的住宅的价值,它服从波动率为σ2的几何布朗运动,H为土地单位时间的持有成本,将土地视为C对潜在的标的资产P,即将要建设的房地产P的一个永久性的美式期权,它的执行价格即是建造成本X。

为了方便使用无风险套利方法获得这个实物期权的价值,我们进一步假设:(1)存在着已知的无风险利率,它不随时间而改变;(2)建筑物建成后就马上被出售;(3)建筑物的价格服从几何布朗运动;(4)存在着证券组合与建筑物完全相关;(5)土地存在着持有成本,它包括开发商持有土地的各种成本。

利用伊藤定理,并构造一个看涨期权多头和空头的证券组合,得到一个带边界条件的一元微分方程,获得解:

本模型的投资决策规则为:当P≤Z,土地应当被放弃。Z是一个决策的临界点,当P下降到Z时,就触发了投资者放弃土地的决策。

当Z<P<W,C(P)>Max(0,P-X)意为土地的价值超过了开发商立即开发所获得的利润,因此,当标的资产处于这段的时候,开发商将选择等待。

当P≥W,开发商将选择立即开发。W也是一个决策的临界点,当P到达W时,就触发了投资者做出开发投资的决策[2][3][4]。

五、房地产投资项目价值评估的应用

某公司持有一块写字楼用地,面积为64 000.8平方米,政府规划规定的容积率为5.2,总建筑面积可达到332 804.16平方米;当前该区域品质相当写字楼的均价为18 900元/平方米,价格的预期增长率为8.937%,租金为153.9元/月/平方米,平均租金回报率为9.288%;预计在该地块开发写字楼的成本为2 565.8505元/平方米,而该地块的持有成本为158.301元/平方米/年;当前的利率为8.262%。该公司面临着开发该写字楼的投资时机决策,是继续等待还是马上开发?在什么条件下开发该写字楼获益最大?

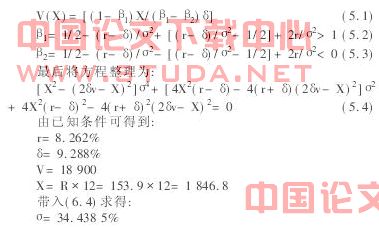

(一)利用波动率模型波动率[2]

即该区域写字楼的波动率为34.438 5%,该公司面临着标准偏离为34.438 5%的不确定性。

(二)利用第四部分房地产投资决策期权模型由上述条件可得到:

r=8.262%

σ=34.438 5%

P=18 900

X=2 565.850 5

H=158.301

带入(4.5)、(4.6)得到:

W=21 999.316 5

Z=1 687.662

由于Z<P<W,当前开发并不是最优的,开发商应当选择继续持有土地,等到P到达21 999.316 5时再进行开发,所以最优决策是等待。

[]

[1]郁洪良.期权与实物期权:比较和应用[M].上海:上海财经大学出版社,2003.

[2]安 实,何 琳.基于实物期权的风险投资决策模型研究[J].哈尔滨大学学报,2002,(6) .

[3]刘洪玉,黄霆.房地产研究中的实物期权方法[Z].房地产估价学术研讨会集,2003.

[4]张金明,刘洪玉.实物期权与土地开发模型[J].土木工程学报,2004,(37).