浅谈上市公司问题贷款变化趋势和对银行业的影响

关键词:上市公司 银行 问题贷款 变化趋势

论文摘要:2001年到2003年,宏观的上升周期使上市公司所借贷款中问题贷款比率呈下降趋势。但随着经济过热导致的宏观调控的逐渐深入,2004年和2005年上市公司的还款能力将有所恶化,问题贷款比率上升。在宏观经济平稳的背景下,如果不考虑核销和清收,2005和2006两年银行不良贷款余额呈上升趋势,不良贷款的上升势头将在05年达到顶点。经济过热带来的新增不良贷款使得上市银行的拔备压力短期内无法缓解,因此,银行应该提高风险管理水平,将资产投向安全的行业,以保证银行资产的安全性。

到2003年底人民币贷款余额已经达到当年GDP的136%,这一比例在国际上属于高位。如果贷款质量出现大幅下降,将会侵蚀经济发展的成果,增加财政负担。随着国家的宏观调控政策的的变化,的经营状况将发生很大的变化,从而导致因经营状况的变化而对银行贷款质量的产出不利影响,使银行不良贷款的增长趋势加快,进而对我国银行业的发展产生不利的影响。

一、银行体系2005和2006两年问题贷款的变化趋势

(一)上市公司问题贷款的认定

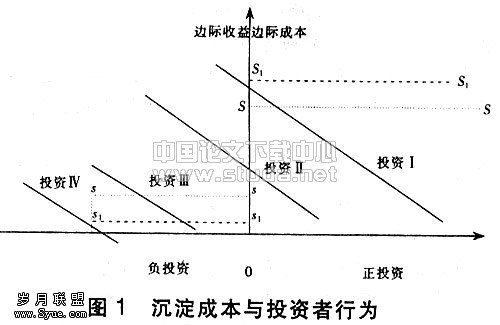

文章通过比较息税和折旧前收益(EBITDA)与财务费用(可近似认为利息费用)的大小来判断某一上市公司所借的银行贷款是否为问题贷款。如果EBITDA小于利息费用,说明该公司的经营性现金流量不足以支付银行利息,还款能力存在问题,其借用的所有贷款将被认定为问题贷款。

(二)影响问题贷款变化趋势的主要宏现因素

宏观经济环境与上市公司的经营财务状况从整体上是显著相关的,宏观经济和上市公司经营状况的变化对上市公司问题贷款的影响主要表现在以下几个方面:

(1)经济增长速度影响上市公司的主营业务收入。

(2)物价走势、成本价格传导机制将影响毛利率水平。

(3)行业竞争将会影响公司的利润率。

(4)贷款增长速度和基准利率调整将会带来利息费用的变化。

因此,从宏观经济的理论角度分析,上市公司的经营状况在2005和2006两年因受宏观经济的影响将会有所恶化,所以,上市公司的问题贷款将会有所上升。

(三)从上市公司的经营数据分析问题贷款的发展趋势

1.上市公司样本分析

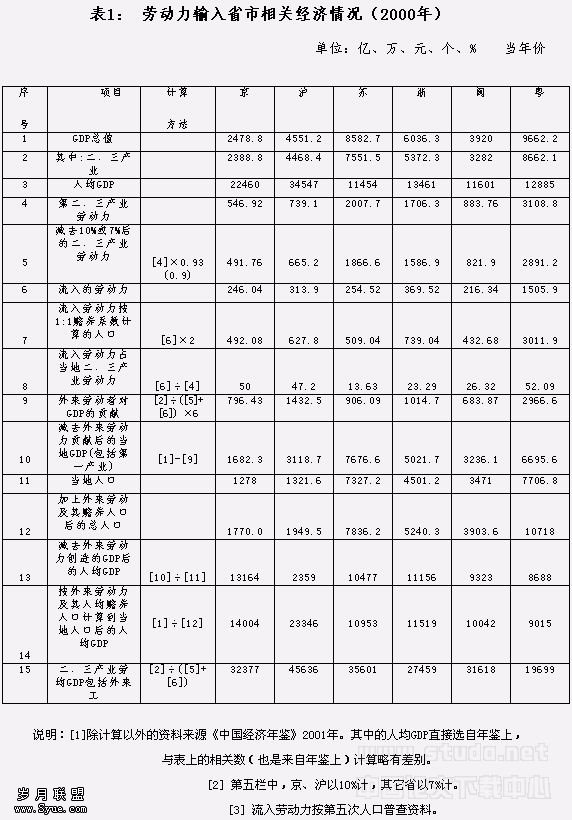

上市公司样本介绍。文章选择了能够获得至少3年财务数据的1343家非类上市公司作为研究样本。到2003年底,这些公司的贷款总额约88825亿,约占银行体系贷款的6%;主营业务收入为2.52万亿,相当于GDP的21.6%。从上市公司贷款的行业分布来看,制造业47%,信息科技产业7%,公用事业8%,社会服务业2%,批发零售业5%,采掘业12%,仓储业6%,建筑业2%,房地产业4%,农业2%,其他5%。这种分布与全国贷款的行业分布基本一致。

2上市公司样本的基本情况

3·对上市公司样本的分析

上市公司样本表明:

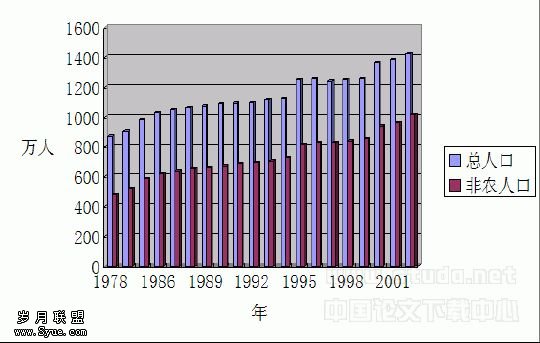

(1)上市公司主营业务与GDP同步升降;中国经济自2002年起进入宏观经济上升周期,从2001年开始GDP的增长率,在上市公司层面表现为主营业务收入增长速度的攀升, 2001年主营业务增长率为8.66%,而2002年为16.96%,到2003年达到28.37%,上市公司的主营业务的增长率与GDP的增长率基本保持同步,并且要快于GDP的增长。而从2004年下半年开始,国家采取了宏观调控,GDP的增长速度减缓,伴随而至的是上市公司2004年第三季度的主营业务收入的增幅由2003年的28.37%下降为24.23%,虽然相差幅度不大,但也表明了GDP的增长率与上市公司主营收入业务的相关性。

(2)货币政策的宽松程度对上市公司的贷款增长速度也成正比关系。在2004年前,我国实行的是比较宽松的货币政策,因此上市公司的贷款增长速度从2002年的10.73%上升到2003年的19.15%,但从2004年开始,国家实行宏观调控,压缩过热的经济,上市公司的贷款增长率就由2003年的19·15%下降为2004年第三季度的15·18%,宽松的货币政策使上市公司的实际利率处于较低的水平。实际利率有2002年的4.76%下降到2003年的4.41%。

(3)生产资料价格的上升对上市公司的毛利率产生不利影响。本次经济的上升是以生产资料价格的上升为主要代表,由于生产资料价格的上升幅度要远大于消费品价格的上升幅度,因此,企业的毛利率上升幅度小于主营业务的上升幅度,2002年、2003年和2004年的第三季度的毛利率的涨幅均小于主营业务收入的涨幅。

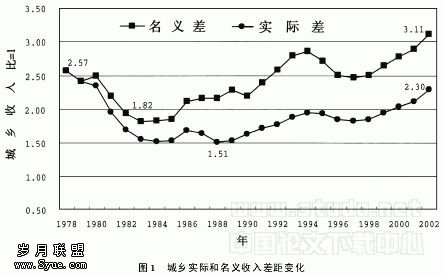

结论:由于GDP增长率的上升速度和贷款的涨幅以及低利率的有利影响抵消了生产资料价格快速上升的不利影响,问题贷款比率在2002和2003两年中总体呈下降趋势,从2001年底的10.14%下降到2003年7.66%。进入2004年以后,随着宏观调控逐渐深入,经济增长速度有所放缓,主营业务收入增速开始下降,2004年起银根的抽紧,贷款增速减缓,利息费用也有上升的趋势,而生产资料价格的大幅上涨进一步压缩了毛利率水平,2004年第三季度显示问题贷款比率有所上升,2004年第三季度不良贷款率由2003年的7.66%上升为9.14%。

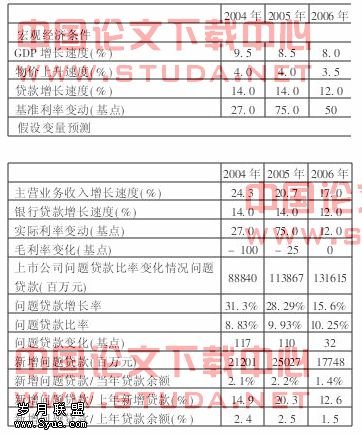

4·通过定量方法推断上市公司在2005和2006问题贷款的趋势。(1)对宏观形势的假定:

2004年起的未来两年内,GDP的增幅将趋缓,通货膨胀小幅下调,贷款增速趋于平稳,而基准利率将处于上升趋势中。

(2)定量分析后的结果。

对GDP的增长速度和上市公司主营业务收入增长速度的数据进行线性回归,并根据线性回归所得的线性关系进行预测。

根据线性回归所得数据:

上述数据表明:2004年和2005年上市公司银行问题贷款比率将分别上升117个基点和110个基点,但问题贷款增速、新增问题贷款/上年新增贷款、新增问题贷款/上年贷款余额等增量指标将在2005年见顶,2006年开始下降。

二、对银行业产生的影响

1.银行业的不良贷款将在2005年和2006年有所增加。

一般而言,上市公司的总体情况要好于非上市公司,因此,随着国家宏观调控力度的加大,我国银行业的不良贷款将在2005和2006两年中有一定程度的增加,并且,不良贷款的上升幅度要大于上市公司的幅度,因此,我国银行业如果不采取相应的对策,目前已经有所好转的银行资产质量将会再度下降,改革所取得的成果将打折扣。

2.新增不良贷款使得拨备压力短期内无法得到大幅缓解。

在过去两年间,我国银行利用经营情况较好的有利时机,加大准备金计提力度来消化历史负担,准备金覆盖率都有所提高。虽然历史贷款损失准备计提不足的问题得到了一定程度的解决,贷款增速放缓也会减少一般准备的计提,但在此次过热中出现的新增不良贷款使得银行计提专项准备的压力增加,综合来看我国银行的拔备压力短期内无法得到大幅缓解。

3.经营业绩在经过高速增长后将进入一个稳定期。

由于受经济调整的影响,银行的问题贷款的增加,必将对我国银行业的经营产生消极的影响,其资产质量也会受到一定程度上的影响。

总之,随着2004年开始的宏观调控,我国上市公司的问题贷款比率将会有较大的提高,而全国的问题贷款比率提高的幅度要远远大于上市公司的比率,这将对我国银行业的产生一定的消极影响,所以,银行业要对这一现象引起高度重视,及早采取应对策略,使我国银行业健康稳定的发展。