风险投资过程研究

来源:岁月联盟

时间:2010-06-25

[关键词] 风险投资过程;研究综述;委托代理理论;

风险投资过程涉及项目的筛选、缔约、监控管理及退出的全过程。现有的研究表明,由于风险投资运行过程中突出的机遇与强烈的不确定性、严重的信息不对称并存,风险投资家必须运用一些特殊的机制在项目运行的不同阶段对其进行恰当评价、实施风险控制并向创业企业家提供约束和激励,以保证资本的运行。对此问题进行研究的主导范式是委托代理理论,研究内容涉及投资时机选择、合约类型及风险资本家的投资后管理活动等如何在提高新创企业成功方面发挥作用(Gompers,2004)。本文基于风险投资过程的不同阶段,对其中涉及的风险投资理论进行梳理和总结。

一、项目筛选和投资决策阶段

1.人力资本因素对风险投资决策的影响。由于创业企业家能力及其提供的项目质量对风险资本家而言存在事前的不确定性,所以创业者的人力资本被视为重要的决策影响因素。Amit,et al(1990)指出对创业者人力资本进行直接衡量是非常困难的,但风险资本家可通过信号传递(如创业企业家的背景、从业背景、高质量的商业计划书等)或对创业企业家对项目成功的自信程度的判断来减轻项目筛选的逆向选择。对创业者人力资本的评价主要从以下两方面来进行:(1)管理能力。包括管理技能、管理质量、管理层的特征及创业者以往的创业经历(Gompers et al.,2006; Shepherd and Zacharakis,1999;Fried and Hisrich,1994;MacMillan et al.,1985,1987)。(2)创业团队内部构成的多样性(Keeley and Roure,1989)。

2.市场环境对风险投资决策的影响。创业企业所处市场环境被认为是影响投资决策的另一个主要因素,包括市场及行业的特征,(Hisrich and Jankowitz,1990;Baeyenset al.,2005),市场竞争程度(Hutt and Thomas,1985; Muzyka et al.,1996),环境对经营的威胁(Tyebjee and Bruno,1984;Meyer et al.,1993),以及产品和服务的歧异性(Tyebjee and Bruno,1984;Kahn,1987;Hisrich and Jankowitz ,1990)。

3.影响风险投资决策的其他因素。除上述因素外,风险投资家常用于对潜在投资目标进行评估的标准还包括财务评价评价指标、项目退出潜力(Baeyenset al.,2005;Tyebjee and Bruno,1984;Macmillan et al. 1987)和产品(服务)本身的特征(Macmillan et al.,1987;Muzyka,1987)。

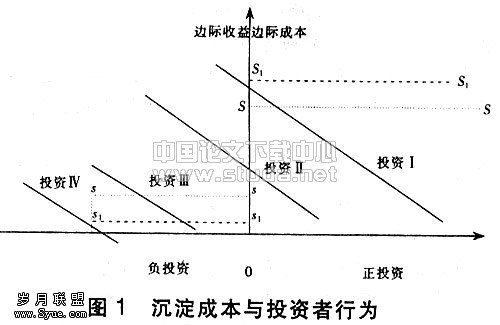

4.影响投资对象及投资时机确定的因素。风险投资家投资于特定项目的决定和投资时机的选择与风险投资机构本身的特征有关,也受投资对象所处环境的影响。

资金来源对决策项目选择活动的影响主要体现在其风险对机构投资战略的影响上,进而影响到对特定对象的投资决定。风险资本家会根据基金的资本来源来挑选不同类型的项目(Mayer et al.,2005),比如有银行和退休基金背景的风险投资机构更倾向于本国非高技术部门进行投资,且一般集中于创业后期阶段的投资,而有政府背景的风险投资机构更多投资于高新技术企业的早期创业活动。Hellman (2002)对战略投资理论的研究显示,有银行支持的私人权益资本会在风险投资与借贷活动之间寻求互补,因而其投资决策所依据的标准与非战略投资者有异,它们可能抱有财务目标之外的其他目标(Manigart et al.,2002)。

二、缔约及监督管理阶段

1.阶段投资。Sahlman (1990)注意到风险投资一个普遍的特征——“阶段性的资本承诺”,也就是风险投资者在企业初创时只注入启动项目所需的少量资本,其后视项目进展情况分阶段增资,但是否有后续资本投入及投入多少则一般无法在合同中事先明确,并将其视为风险资本家最有效的控制措施。Gompers(1995)对794个随机选择的获得风险投资的企业进行实证分析的结果验证了有关代理成本作用与后续融资决策的论断。Admatit和 Pfleiderer(1994)、Bergenann和Hege(1998)构建动态代理模型详细分析了创业企业的阶段性投资,前者指出在风险投资主导型融资中不存在信息均衡的合约,如果信息不对称存在于均衡状态中,可在下一阶段做出次优的决策;后者强调阶段投资在防止风险资本家挪用资金用于个人消费及项目被过早终止的作用。Neher(1999)运用一个没有风险和代理问题的模型研究阶段融资如何缓解创业家承诺的信度问题。

2.联合投资。联合投资是指两个或以上风险资本家共同向某个创业企业提供融资,即使创业企业的资本需求相对于其中任何一个风险资本家的资源而言都不成问题,联合投资也常出现。从投资组合管理的角度,风险投资企业会因为以下效应而进行联合投资:使组合分散化并进行风险分担(Bygrave,1987,1988;Lerner,1994a;Lockett和Wright,2001;Clercq与Dimov,2004,Manigartet al.,2004);取得对创业企业业绩的“窗饰”效应(Lerner,1994a);或以此达到对风险投资企业间的交易进行保证、促进或互惠的目的(Lockett与Wright,2001;Sorenson和Stuart,2002;Clercq与Dimov,2004,Mani-gartet al.,2004)。另一类观点则认为参与联合投资的风险资本会将自身特有的知识和技能带到创业企业,从而增加企业价值(Brander et al.,2002;Bygrave,1987)。在退出阶段,尤其是IPO时,接受联合投资的企业通过认证的机会更高,价值被低估的情况更少(Stuart et al.,1999; Chowdry and Nanda,1996)。

3.投资工具的特殊设计。风险投资合约中投资工具的设计一般采用优先股、可转换优先股和可转换债券的形式。现有的研究成果(连建辉,2002)表明,投资工具的设计至少从四个方面影响着创业企业的治理结构:激励效应(Dewatripond和 Tirole,1994;Lulfesmann,2000)、控制效应(Casamatta,1999)、信号传递效应(Ross,1977;Kirilenko,2000)和“流动需求效应”(Gorton和Pennacchi,1990;Holmostrom和Tirole,1998)。Kaplan和Stromberg (2003)的研究显示,80%的风险资本融资使用了可转换优先股。Hellmann (2004)首次研究了可转换优先股在风险投资退出中的作用。他使用双重道德风险模型进行分析的结果表明,纯粹权益是解决此问题的最优证券,可转换优先股在创业企业保持独立的情况下(如,IPO)会持续提供均衡激励,而在被转手的情况下(如,公开交易)则可让风险投资企业获得额外的租金。Arcot(2005)相信风险投资者采用可转换优先股作为创业企业质量的信号传达,尤其是在该企业要进行IPO时。 4.投资后管理。对投资于创立早期和高科技行业的风险资本来说,不确定性和信息不对称尤其显著,对被投资企业进行监督很关键(Gompers,2004),这种监督往往伴随着向创业企业提供建议和支持,这些未列入合约的活动普遍被认为对增加企业价值有积极作用。另一方面,有证据表明,出色的风险投资基金在与初创企业进行谈判时可获得更有利的交易条件(Hsu,2002),这是由于创业企业希望通过这种方式吸引优秀的风险投资者对其提供管理监督、咨询和声誉支持。

对于风险投资对创业企业提供的增值活动,越来越多的实证研究强调了风险投资企业人力资本因素的作用。Bot-tazzi,Rin和Hellmann(2005)发现风险资本家向企业提供合约未要求的建议与人力资本有关,即使控制了合约设计和组织结构的影响后,这种效应仍然存在。Knockaert等(2005)也得出了类似的结论。他们考察了欧洲风险投资人力资本及基金特征在多大程度上决定着投资人的后续行为,发现投资经理对监管活动的参与并不受基金或人力资本特征的影响,但人力资本是影响增值活动最重要的变量,与以往咨询经验、创业经历一起影响着参与增值活动的程度。这与Sapienza等(1996)的论证相一致,他们认为风险投资向被投资企业提供的支持活动创业企业带来更多价值,而且越是有经验的投资者创造的价值越多。

三、风险投资的退出

对风险资本家来说,对未来退出机会的评估在投资对象的选择上具有无可比拟的重要性。他们不仅关心如何退出而且在意资本在被投资企业中停留的时间,因而退出决策需要解决两个问题:退出方式和退出时机的选择(Giot和Schwien-bacher,2004)。主要的退出途径包括IPO上市、公开交易和清算,其中IPO被广泛认为是获利最高的退出方式(Smith,2005)。有众多从IPO角度对风险投资退出进行研究,只有为数不多的成果涉及对所有退出路径的综合研究。

早期对风险资本家在投资退出中作用的实证研究着眼于其对IPO的推动。Barry等(1998)列举了风险资本家在所投资企业IPO中发挥的多种作用,表明风险投资者在其推动上市的企业中拥有较高权益份额和较多的董事会席位,这种权益地位在IPO后一年内仍然保持。并且有风险投资背景的企业上市时价格被低估的可能较低。Stein和Bygrave(1990)的研究发现,风险投资家在被投资企业股票发行中可通过降低承销成本和减少IPO定价过低的情况来降低总成本。Meg-ginson和Weiss(1991)认为由于风险资本家不断把企业推向市场,从而建立了自己的声誉,他们可向投资者证明自己推向市场的企业没有过高估价。Finkle(1998)发现在董事会中拥有排名处于前二十位的风险资本家的企业可进行规模更大的IPO融资。并且,创业企业接受风险投资有助于降低贷款利率,可促使企业较早上市(Barry,1990; Lerner和Gom-pers,1999; Megginson和Weiss,1991)。

后期文献中更多探讨了创业企业上市的时机选择。在影响风险投资者对创业企业上市时机选择的潜在因素中,有两方面原因得到广泛关注:一是企业估值水平与公开上市可能性之间的相关性。Lerner(1994b)认为这取决于股票市场上交易证券的相对估值水平,风险资本家往往在市场价值最高时将企业上市,而在市值处于较低水平时则依赖私募融资。其他一些研究也提供了类似的证据(Cochrane,2001;Cumming 和MacIntosh,2000;Gompers,1995;Jeng和Wells,2000;Darby和Zucker,2002),并且这种效应在资历较浅的风险投资企业中尤其明显(Kaplan与Schoar,2005)。第二个因素与风险投资企业的声誉有关。Gompers(1996)认为资历较短的风险企业具有“逐名”动机,这促使他们采取行动向的投资者表明自身能力,因而这些基金公司把企业推向市场的时间要早于较资深的风险投资企业,以赢得声誉并成功募集新资金。Cumming(2005)的研究则为风险资本家根据IPO退出市场的流动性情况调整投资决策的推论提供了理论和经验证据。

为数不多的综合分析风险投资退出的文献主要对风险投资退出方式选择的决定因素进行探讨(如,Cumming,2002;Schwienbacher,2002),而没有对退出时机以及退出方式的相互影响进行检验。Giot和Schwienbacher(2004)是一个例外,他们分析了大约6000个风险投资支持企业进行IPO、公开交易和清算的时机。研究发现:行业因素对退出时间的决定有重要影响;IPO的条件概率与时间之间呈现非单一的关系,随着时间推移大部分企业IPO退出的可能性增长,但到达一定程度后则会随时间的流逝而越来越小。Cumming和Fleming(2002)把退出方式选择的研究扩展到亚太地区,结果显示出和制度因素在退出方式和程度选择上的重要作用。Bienz(2005)则指出最优退出选择取决于创业企业的预期盈利性,而风险投资退出时的所有权结构影响着企业价值。研究表明,盈利能力最高的企业需要较少的监督,会选择IPO退出;盈利能力较低的企业对监督的需求较高,会选择交易方式退出;没有盈利能力的企业则被清算。

四、小结

通过风险投资过程研究的回顾可以发现,现有文献主要是在细化投资过程各环节的基础上从不同角度提供对各个环节效率的细致考察,为我们深入了解风险投资不同阶段的性及其优化提供了多种视角和证据。但这种方式也使得风险投资被作为片断而不是一个连续的过程来进行考察,割裂了各环节之间的有机联系(刘志明,2004),因而难于判断针对不同环节提出的优化是否有利于风险投资过程的总体优化。这一问题已引起研究者的重视。Gompers和Lerner(1999)强调指出,要理解风险投资就必须理解风险投资过程各环节之间的相关性。一些研究已体现出这方面的进展,如Kaplan与Str?mberg(2001)对投资筛选、缔约和投资后的监控作了迄今为止最为详细的实证分析,结果认为风险投资者试图通过三种紧密联系的方式相互作用来缓解委托代理矛盾:投资筛选环节中,投资者辨认出那些能够通过控制和积极参与而增加价值的领域;缔结合约时,投资者通过权力的配置达到便于控制风险并最小化其影响的目的;权利分配的结果又提供了投资者投资后向创业企业提供增值活动的激励。这方面的研究在未来有待深入。

文献:

[1]Paul Gompers,Anna Kovner,Josh Lerner,and David Scharfstein.Skill vs.Luck in Entrepreneurship and Venture Cap-ital:Evidence from Serial Entrepreneurs.Working paper,2006.

[2]Carsten Bienz. A pecking order of venture capital exits - What determines the optimal exit channel for venture capital backed firms?. Paper presented to the European Economic As-sociation's Annual Meeting,2004.

[3]Kaplan,S.and Stromberg,2003,“Financial Contracting Theory Meets the Real World:An Empirical Analysis of Venture Capital Contracts”,Review of Economic Studies,70,281-315.

[4]Hellmann,T.and M.Puri,2002,“Venture Capital and the Professionalization of Startup Firms:Empirical Evidence”,Journal of Finance,57,169-197.

[5]James A. Brander,Raphael Amit,Werner Antweiler. Venture-Capital Syndication:Improved Venture Selection vs. the Value-Added Hypothesis. Journal of Economics & Man-agement Strategy,Volume 11,Number 3,Fall 2002,423 452.

[6]Gompers,P.A.. Optimal investment,monitoring,and the staging of venture capital. Journal of Finance,1995(50),1461-1490.

[7]Josh Lerner. The Syndication of Venture Capital Invest-ments.Financial Management,Financial Management Associa-tion,vol. 23(3),Fall 1994.

[8]Josh Lerner. Venture capitalists and the decision to go public.Journal of Financial Economics,Elsevier,vol. 35(3),pages 293-316,June1994.