实物期权文献综述

来源:岁月联盟

时间:2010-06-27

【关键词】实物期权 价值评估 综述

一、理论背景

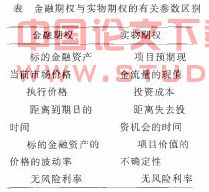

人们在对投资决策的研究中发现,大多数投资决策不同程度上具有三个基本特征,投资是部分或完全不可逆的,也就是说投资必定存在初始沉没成,本来自投资的未来回报是不确定的,人们在投资时机上有选择的余地。这些特征使得传统价值评估方法在投资决策中的应用不断显示出其局限。鉴于传统评估价值方法的局限性的不断暴露,理论界与实务界一直致力于寻找一种方法去弥补这种局限,从而期权定价理论在投资决策中的应用即实物期权方法显示出了强大的生命力。

价值评估方法越来越注重实用性,期权理论的发展是对传统价值评估方法的改进和弥补,那么实物期权的研究现状如何,本文将在下文中进行详细分析。

二、国外研究现状

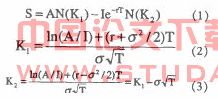

期权定价理论最早可以追溯到1900年法国数学家路易斯·巴舍利耶提出的巴舍利耶模型,而伊藤清发展了巴氏理论,其后就是卡索夫模型,期权理论的重大发展始于上世纪60年代的斯普林科的买方期权价格模型、博内斯的最终期权定价模型、萨缪尔森的欧式买方期权定价模型,而1973年Black和Scholes的经典的发表标志了期权定价理论的最终形成,而Merton、Cox、Ross以及Rubinstein等专家的研究进一步发展和完善了期权定价理论。

最早将期权定价理论引入项目投资领域的是教授Steward Myers,他于1977年首次提出将投资机会看成增长期权的思想,他认为基于投资机会的管理柔性存在价值,而这种价值可以用期权定价模型来度量,由于标的资产为非金融资产,Myers教授称之为实物期权。1984年Myers教授在“Finace Theory and Financal Strategy”中又讲述了项目战略的期权意义。Dixit和Pindyck于1995年指出“在确定投资机会的价值和最优投资策略时,投资者不应简单地使用主观的概率方法或效用函数,理性的投资者应寻求一种建立在市场基础上的使项目价值最大化的方法。于是,实物期权价值的确定成了研究的焦点,Joseph认为,与金融期权相比实物期权价值的确定似乎没有固定的模式,因为大部分投资项目的特殊性使得寻找标准化实物期权的可能性不大。为此,Timothy于1998年提出行之有效的方法就是构造合适的期权形式,从而使实物期权的价值可以更加方便地利用金融期权定价模型确定。而Amaram和Kulatilaka(1999)又提出了一个实物期权应用框架,使得该理论在实际中的应用进一步成熟。

利用实物期权研究投资时机选择问题始于McDnald&Siegel(1986)研究不可恢复投资计划的最佳投资时机,讨论延迟期权的评估,并推导出最佳投资时机的决定方法。同时McDnald&Siegel利用仿真的例子指出延迟期权的重要性,结论指出投资计划的最佳延迟时机大约是在当计划价值为投资成本的两倍时。Smit&Ankum(1993)则利用二项模式与博弈论来探讨在完全竞争市场、垄断市场及寡头垄断市场中,延迟期权和竞争者存在的情况对于投资决策时机的影响。 三、国内研究现状

范龙振和张子刚(1996)是国内较早进行投资机会价值期权方法研究的文章。范龙振(1998)比较实物期权与期权的异同,研究经营柔性中的时间选择型实物期权。范龙振和唐国兴(1996)假设项目价值和初始投入均服从几何布朗运动,在Pindyck(1991)的研究基础上,拓展分析了投资时间选择期权的价值及其对决策的影响。范龙振和唐国兴(2000)在项目价值和初始投入服从几何布朗运动、推迟投资时间有限的假设下,把项目投资机会看作美式看涨期权,并利用蒙特卡罗模拟法求解。范龙振和唐国兴(2000)把项目产品的价格运动路径假设推广开来,分别在几何布朗运动、均值回复过程和更一般的随机过程这三种情况下,运用蒙特卡罗模拟法和二叉树法得到数值解,进而讨论了项目暂停生产的管理柔性价值及影响。

黎国华、黎凯(2003)运用实物期权原理分析了不确定性对项目投资评价和决策的影响,通过风险中性概率方法将这些影响予以定量化,并进一步对实际投资行为做出了解释。

梁铄、唐小我、马永开(2004)从思维方式的角度肯定了实物期权理论对企业经营投资行为的现实意义。他们认为战略管理的一个主要任务就是创造和保持灵活性,为未来不利的变化做准备,为抓住机会做准备。通过将实物期权思想纳入企业战略管理,使在不确定环境下的战略管理有合适的思维工具。

丁正中、曾慧(2005)在二项式模型的基础上探讨了三项式模型,为期权定价方法的改进提出了新的思路。他们的研究表明,相比于二项式模型,三项式模型的结果更加准确。

在专利权和许可证估价领域,实物期权方法同样得到了广泛的重视和研究。特别是在当今这个技术至上,高度重视知识产权和创意价值的时代,无形资产尤其受到人们的高度重视。

香港中文大学的谭跃、何佳(2001)借助方程,分析了牌照实物期权对移动通信公司和中国联通通信公司的价值。他们的结论是,牌照对中国的两家移动通讯公司具有重要意义,其带来的期权价值尤其应当重视。

杨春鹏(2003)探讨了实物期权理论在专利权定价、无形资产评估等领域的应用。学者们指出,对于生物制药、媒体等技术密集、资金密集、风险较大的行业,实物期权理论具有更大的意义,因为相比于传统评估方法,实物期权理论将更多的注意力投向了这些不确定性。

实物期权理论应用范围非常广泛,不仅限于上述领域。例如,瞿卫东(2004)将实物期权应用于不动产商务租赁定价的应用。张梅琳(2004)认为,非共识项目的特点和重要性使得其决策很困难,实物期权理论为这一问题的解决,提供了新的视角。实物期权理论在土地开发决策方面也有应用。研究表明,在不确定的市场条件下土地开发是一种等待型实物期权,可以通过实物期权定价方法进行决策(张金明、刘洪玉,2004)。

四、进一步研究

但实物期权方法仍然存在一些应用上的障碍。由于使用了较为复杂的数学方法,因此实物期权方法的计算量相比于传统方法要大。特别地,在期权定价公式中的波动率参数很难取得,一直困扰期权理论的应用者,还需要进一步研究和解决。

:

[1]梁铄,唐小我,马永开.实物期权思想与企业战略管理.软,2004,18.

[2]杨春鹏.实物期权及其应用.第一版复旦大学出版社,2003.

[3]Myers SC.. Finance Theory and Financial Strategy. Midland Corporate Finance Journal,1977,9.

[4]Hayes.R.H.. and Garwin.D.A. Managing as if Tomorrow Mattered. Harvard Business Review, 1982,60

下一篇:我国股指期货的推出及合约设计