韩国股指期货市场的发展对我国的启示

来源:岁月联盟

时间:2010-06-27

关键词:股指期货;金融衍生产品

长期以来,股指期货期权市场一直是西方发达国家独领风骚。最近几年,韩国股指期货期权市场开始吸引全球的眼光。我国发展金融市场的条件和路径与韩国有很多相似之处,政府在金融衍生品的发展中都扮演非常重要的角色,但在相似的条件下,韩国在金融衍生品市场上取得了辉煌的成绩。因此,韩国相关经验对我国金融衍生品市场特别是股指期货有着很大的借鉴意义。

一、韩国股指期货发展现状

韩国发展股指期货最根本的经验是政府的积极引导和大力支持。无论是从最开始对股指期货的引入、市场的逐步发育,还是的完善和监管制度的设计,政府都发挥了主导作用。

(一)推出金融衍生产品前进行充分的理论论证和调查研究。韩国从1984年开始对衍生产品的研究,到1994年完成标准指数的开发,到1996年5月3日推出了KOSP1200股指期货品种,整整花了近12年时间,韩国证券交易所研究发现,以股票作为基础资产的衍生品发展所必须满足的条件包括:市场规模大、价格波动频繁、使对衍生品的需求足够大。而这些条件,韩国已基本具备。1989年底,韩国股票市场的交易量达1 190亿美元,占GNP的68%,投资者队伍稳步增加,14%的人口至少拥有一只股票,美国和日本则分别为20%和17%。同时,韩国证券市场的波动性也高于美国日本,机构投资者具有较强的避险要求。而这个时候股指期货一旦推出,就获得巨大成功。

(二)循序渐进,培育市场,从机构投资者过渡到中小投资者,逐步放开,减少冲击。机构投资者交易量大,对避险的需求强烈,同时,利用股指期货进行套期保值需要根据个股与整个市场的关系来进行,这是一项技术性很强的操作,机构投资者占有明显优势。因此,在开设期货市场之初设置很高的门槛以限制中小投资者进入,等到条件成熟时再降低相关条件。韩国在设计期货市场时就以机构投资者为对象,通过较高的交易单位和最低保证金限制个人投资者参与。1996年KOS.P1200日均交易量达3 670张合约,金额达1574亿韩元,在交易量中,证券公司占80.67%,个人投资者占12.01%,外国投资者为3.02%。最低保证金的要求从5 000万韩元降至1000万韩元,逐步普及到中小投资者,2005年个人投资者的比例占到44%,个人投资者所占比例较高是韩国股指期货区别于其他发达国家的一个特色。韩国也制定了逐步对外资开放的政策,从最开始对外国投资者的限制,到1998年7月对外国投资者的开放,境外投资者在期货市场所占的比例也逐步上升,从KOSP1200指数交易来看,外国投资者占有比例从2000年的4.8%到2005年的23.7%。

(三)健全法律法规,提高监管水平,加强风险管理。韩国政府在1987年就修改了证券法,为股指期货的实施提供了法律依据。1993年成立的期货期权委员会,为金融衍生品的推出做准备,并在1995年12月出台了期货交易法,2000年12月29日对期货交易法再次进行修订,金融和部作为最高政府监管股指期货市场,证券交易委员会负责对衍生品的审批和不公平交易的监管等。证券交易所则是做为一个维护公平、有序市场和负责清算交割等工作的自律组织。

二、韩国经验对我国推出股指期货的启示

(一)卖空机制的缺乏并不是股指期货推出的主要障碍。从理论上讲,国内股指的单边交易制度会影响股指期货的运作效益,使得股指期货的套期保值和价格发现功能受到一定的限制,并可能使股指期货价格和现货价格发生背离的风险加大。但在实践中,很多国家和地区在卖空机制缺乏的情况下推出股指期货。如,韩国在1996年5月推出的KOSP1200股指期货合约的最初几个月里,是没有股票卖空机制的。卖空机制的缺乏对我国股票市场套利的效率存在影响,但并不会对股指期货的推出产生很大的影响,今后可随着股指期货的发展与条件的成熟,逐步建立和完善卖空机制,以提高股指期货市场的效率和资本市场的结构层次。 (二)完善法规,加强风险管理。由于我国资本市场基础不足,制度不够健全,显然不能走美国“先市场后立法”的老路,应向韩国学习,先立法后开展股指期货交易。已施行的公司法和证券法是我国资本市场运作的两部基本法律,在这两部基本法律中开发证券衍生类产品和证券期货类产品得到确认。而全国人大已启动立法程序的期货交易法,将不仅涵盖商品期货,也将涵盖衍生产品,为股指期货交易的发展提供法律引导。同时,根据我国国情,完善在统一法规下证监会依法监管、期货协会行业监管、交易所和期货经纪公司自律管理的股指期货监管体系。在风险管理方面,借鉴国际经验,建立和完善个人会员资格审批、保证金、持仓限制、头寸报告、涨跌停板、强行平仓、风险基金等制度,引入“断路器机制”,避免市场剧烈波动,建立有效的信用评价体系,减少道德风险和信用风险的发生,打击市场操纵行为。同时,应特别注意建立包括股票市场和股指期货市场在内的跨市场的联合监控制度,实施联动监控,建立和完善市场突发事件应急处理机制,应付证券市场的异常状况。

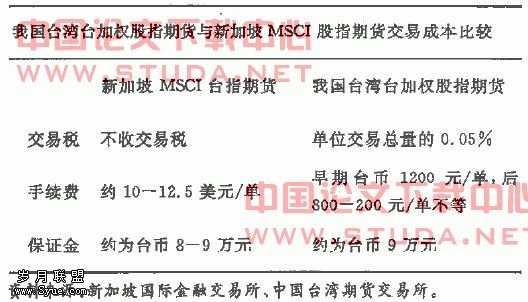

(三)把握时机,尽快推出股指期货。随着证券市场的发展,特别是股权分置改革的基本完成,长达多年的熊市已结束,我国证券市场的容量增加,有效性也得到显著提高,机构投资者得到很大发展,股民也日趋成熟,QFII制度的实施,使境外机构投资者对避险工具的需求日趋强烈,基本符合推出股指期货的要求。从2001年开始,理论界和决策层对这一问题进行广泛的研究和考察,准备工作较充分。以涵盖沪深两市50家A股的新华富时A50为标的的股指期货合约在新加坡交易所已经上市。其在交易时间的设计上为投机资金的炒作提供了方便,对我国金融安全造成潜在风险。因此应该力争在稳妥可靠的前提下尽早推出股指期货。

三、我国推出股指期货的具体对策

(一)加快证券市场化进程和竞争性机制的培育,完善股指期货的立法。上市公司作为证券市场的基石,其运行质量的高低直接关系证券市场功能的发挥,随着股权分置改革的基本完成,证券市场制度性的缺陷将要从根本上解决。因此,需要进一步完善独立董事制度,增加独立董事的法律责任,对其信息披露、关联交易、资本运作等行为加以规范,制定细化的法律制度,加大对违规现象的处罚力度,消除信息的不完全和不对称现象,抑制内部交易、市场操纵和欺诈行为,提高上市公司质量,保证证券市场在发展中规范,在规范中完善。同时,结合我国实际情况,尽快制定《期货法》以及金融期货期权及其衍生工具的相关法律法规。

(二)将市场参与主体定位为机构投资者。很多交易所在推出股指期货时,规定只允许机构投资者参与,或者将合约标准定得很高,使大多数中小投资者无力介入。我国在推出股指期货前期,也应当将合约设计规模定得高些,在市场运行一段时间之后,再适当缩小合约规模,推出小型指数合约,吸引中小投资者入市。

(三)逐步引入股票做空机制。做空机制有利于期货市场的中的套利交易,促进股指和期指的同步和一致。但做空机制引入后,会增大股市的投机性风险。因此,目前很多开设股指期货的国家没有设立做空机制,我国可借鉴韩国和香港地区的做法,在股指期货推出之初暂不设立做空机制,避免市场在不成熟时给市场投机者以可乘之机。此外,要将防范市场操纵行为作为股指期货市场风险管理的重要工作,加强股票市场和股指期货市场跨市场之间的信息共享和协调管理。

(四)建立健全有效的风险防范和预警机制。股指期货由于会受到价格波动、杠杆效应、非理性投机和市场机制不健全等因素影响,会产生复杂的市场风险,所以为保证其功能的有效发挥,必须构建完善的市场监控体系。首先,在市场结构上,对监管机构、交易场所、交易会员、结算机构、投资者等建立严格的准入制度。其次,在期货合约的设计和交易保证上,对资本金、保证金、结算准备金、持仓限量、交易月份等方面实行严格规范,分户管理,专款专用,适时调控。再次,在交易流程上,对开户、下单、竞价、结算、现金交割等方面加强监管,保证即时足额,完全履约。最后,在市场监管体系上建立完善期货公司对经纪人和客户的监管,期货交易所对期货经纪公司的监管,期货监管机构对期货业的宏观调控和监管,期货业协会对期货业的行业自律性的监管。