关于上市公司年报“管理层讨论与分析”的信息披露特征研究——基于上证180的134家上市(上)

【摘 要 】“管理层讨论与分析”作为上市公司年报信息披露的重要部分,提供了传统财务报表及其附注所无法提供的信息,满足了投资者对信息的相关性和前瞻性的更高要求。

“管理层讨论与分析”的披露旨在满足三个原则:为投资者提供了以管理层的角度来审视公司财务报表的机会;提高公司财务披露的整体水平、提供的内容的范围包括应当分析的所有财务信息;提供公司盈利和现金流量的质量及潜在变化的信息。从而使投资者能够通过公司以往的表现来推断未来的业绩。

本文根据《公开发行证券的公司信息披露内容与格式准则第2号——年度报告的内容与格式(2005年修订)》对于上证180中的134家上市公司2006年年报进行分析并发现,我国“MD&A”信息披露的质和量较从前都有很大的提高,但是在披露中仍然有许多不尽人意的地方,希望通过研究发现各公司在披露上的共性问题,给出结论并提出有益的建议。

关键词:上市公司年报,信息披露,管理层讨论与分析

Abstract

As an important part of disclosure information of listed companies, “Management discussion and analysis” provide more information than traditional financial statements; satisfied investors on forward higher requirements of the relevant information.

The MD&A requirements are intended to satisfy three principal objectives: to provide a narrative explanation of a company's financial statements that enables investors to see the company through the eyes of management; to enhance the overall financial disclosure and provide the context within which financial information should be analyzed; and to provide information about the quality of, and potential variability of, a company's earnings and cash flow, so that investors can ascertain the likelihood that past performance is indicative of future performance.

This paper analyses and evaluates the “Management’s discussion and analysis” of 2006 annual reports of 134 listed companies of SSE180 Index and find that the "MD&A" disclosure of information in terms of quality and quantity have both greatly improved. However, the disclosure MD&A is still unsatisfactory in many places. Through researching this paper finds some common problems of the disclosure and has made some useful recommendations.

Key words: Annual Repots, Information Disclosure, MD&A

目 录

一、序言 1

(一)研究背景 1

(二)研究意义 1

二、回顾 1

三、主要概念 2

(一)管理层讨论与分析的定义 2

(二)我国管理层讨论与分析的内容。 2

(三)我国现行MD&A信息披露制度所规定的披露原则和形式 3

四、上市公司“管理层讨论与分析”的披露现状和披露特征 3

(一)样本的选取 3

(二)研究方法和分析重点 3

(三)我国上市公司2006年年报中“管理层讨论与分析”的披露现状和披露特征 4

五、结论和建议 10

(一)结论 10

(二)建议 11

六、局限性 11

资料来源和文献 12

一、序言

(一)研究背景

“管理层讨论与分析”(以下简称MD&A)是美国等成熟证券市场信息披露制度变迁的产物,管理层讨论与分析信息的披露要求最早由美国提出,在1989年美国证券交易委员会(以下简称SEC)发布了关于MD&A披露的详细指南,2000年以后SEC又不断地对MD&A的披露要求进行修改和建议,提高MD&A信息披露的质量。但是由于MD&A的信息多是一些软性的信息,以分析和预测为主,其质量和真实性判断难度较高,特别是在先后出现了安然公司等重大财务舞弊案件,使得MD&A的披露需要更加严密的规范,所以在2002年公布了《萨班斯——奥克斯雷法案》之后,SEC在2003年12月29日通过了专门针对上市公司财务报告中“管理层讨论和分析”的指导原则,可见美国对于MD&A信息披露的重视,也标志着美国MD&A制度走向成熟。

我国的证券市场也已经引入了“管理层讨论与分析”的披露形式。在1999年修订的年度报告准则中,与MD&A相对应的是"董事会报告"中的"报告期内财务状况"的明细项目,但是当时对于MD&A的披露要求比较简单。随着我国证券市场的进一步完善,MD&A信息也越来越受到投资者的重视,但是当时的公司管理层却没有对该信息披露引起重视,于是在2001、2002、2003、2005年先后修订的上市公司年报披露准则中,对MD&A内容地披露的规定更为详细;对MD&A信息的披露质量的要求有了进一步的提高;披露的范围有了进一步的扩大。不仅要求公司管理层对公司经营结果进行回顾和分析;还提出了对于公司经营的前瞻性信息的披露要求。使得我国上市公司年报中MD&A的信息披露更加规范,也使其用词和用意能够更进一步与国际接轨。

另一方面,近年来上市公司所从事业务的形式愈加复杂,一些资产负债表外业务和表外项目不断增加,财务报表已经很难充分披露有用和相关的信息。投资者也在不断提高对公司各种信息的要求来避免信息不对称带来的投资风险。在这种条件下,基于会计准则而产生的表内信息以及报表附注已经无法完全满足这种需要。所以无论是资本市场、投资者还是监管机构对于像MD&A之类的公司自愿性信息披露,特别是信息质量的要求也日益提高。

(二)研究意义

“管理层讨论与分析”作为信息披露制度中一个重要的环节已经日益受到实务界和理论界的重视。对于财务报告,它是一个必要和有益的补充,不仅为投资者提供了传统财务报表及其附注所无法提供的信息;而且还是向投资者传递公司财务信息、经营信息的有效渠道,体现了管理层对公司现状及其前景的基本判断,有助于投资者更好地理解公司经营成果、财务状况和现金流量,了解公司经营管理水平,把握公司未来的发展方向;更为投资者提供了通过管理层的角度进一步透视公司实质的机会,从而满足了投资者对信息的相关性和前瞻性的更高要求。

我国的理论界和实务界对我国MD&A都有所研究,许多研究结果都表明我国MD&A信息披露的质量并不高,尤其是前瞻性信息;同时上市公司大多报喜不报忧,披露注重财务等数据信息,对于预测和前瞻性的信息的披露却比较笼统和空泛。另外随着近年来我国《公开发行股票公司信息披露的内容与格式准则》的不断修改,尤其是对于上市公司年报中管理层讨论与分析部分修改,上市公司对它的披露是否有所变化和完善呢?这就使对于我国上市公司年报中MD&A的披露特征、披露现状以及实施效果的研究具有积极和重要的意义。

二、文献回顾

深圳证券交易所的研究员赵亚明在《2005年深市公司管理层讨论与分析规则的执行效果分析》一文中分析到:上市公司在2005年年报中普遍改变了以往相关披露简单描述和空泛文字较多的特点,注重了定量信息与定性分析的有效结合,增强了前瞻性信息的披露,增加了自愿性信息的披露,初步呈现了个性化披露的特色,但是也有小部分公司年报对于管理层讨论与分析的披露是重视不够的,披露不符合要求。

中南财经政法大学会计学院的刘家松和武汉大学的王惠芳在《公司管理层讨论与分析信息披露的影响因素——基于深沪223 家上市公司经验证据的探讨》一文中分析道我国年报中管理层讨论与分析信息披露程度较低。资本的竞争性正促使我国公司进行更多的MD&A 信息披露,但仍存在一些阻碍因素。在资本竞争日趋激烈的市场环境下,公司存在向投资者传递更多MD&A 信息的意愿。但对MD&A 披露成本的顾虑、公司长期形成的保守披露习惯、市场规范程度较低等特点使得公司对MD&A 披露存在侥幸心理,一些盈利差的公司试图通过详细的、完美的MD&A 披露来与“好”公司混同,这些因素都影响公司对MD&A的披露热情。

上证联合研究计划课题的报告《管理层讨论与分析:借给投资者的一双“慧眼”》中分析表明:我国上市公司定期报告MD&A信息不具有长期潜在价值;MD&A与公司会计业绩的关系很弱;MD&A信息跟会计业绩统计上不存有相关性。研究发现,我国上市公司定期报告MD&A无法预测每股盈余。

三、主要概念

(一)管理层讨论与分析的定义

管理层讨论与分析(MD&A)是公司信息披露的重要组成部分,是上市公司定期报告中管理层对于本公司过去经营状况的评价分析以及对公司和未来发展趋势的前瞻性判断,是对公司财务报表中所描述的财务状况和经营成果的解释,是对经营中固有的风险和不确定性的揭示,同时也是对公司未来发展前景的预期。MD&A信息大多涉及“内部性”较强的定性型软信息,无法对其进行详细的强制规定和有效监控,因此,西方国家的披露原则是强制与自愿相结合,公司可以自主决定如何披露MD&A信息。我国也基本实行这种原则,如中期报告中的“管理层讨论与分析”部分以及年度报告中的“董事会报告”部分,都是规定某些MD&A信息必须披露,而另一些MD&A 信息鼓励公司自愿披露。

(二)我国管理层讨论与分析的内容。

我国上市公司“管理层讨论与分析”主要包括两部分:报告期间经营业绩变动的解释与前瞻性信息。

1、报告期间经营业绩变动的解释

(1) 分析公司主营业务及其经营状况。

(2) 概述公司报告期内总体经营情况,列示公司主营业务收入、主营业务利润、净利润的同比变动情况,说明引起变动的主要影响因素。

公司应当对前期已披露的公司发展战略和经营计划的实现或实施情况、调整情况进行,若公司实际经营业绩较曾公开披露过的本年度盈利预测或经营计划低于10%以上或高20%于以上,应详细说明造成差异的原因。

公司可以结合公司业务发展规模、经营区域、产品等情况,介绍与公司业务相关的宏观经济层面或外部经营环境的发展现状和变化趋势,公司的行业地位或区域市场地位,分析公司存在的主要优势和困难,分析公司经营和盈利能力的连续性和稳定性。

(3) 若报告期公司资产构成、公司营业费用、管理费用、财务费用、所得税等财务数据同比发生重大变动的及产生变化的主要影响因素。

(4)结合公司现金流量表相关数据,说明公司经营活动、投资活动和筹资活动产生的现金流量的构成情况及变动原因分析

(5)公司可以根据实际情况对公司设备利用情况、订单的获取情况、产品的销售或积压情况、主要技术人员变动情况等与公司经营相关的重要信息进行讨论与分析。

(6)公司主要控股公司及参股公司的经营情况及业绩分析。

2、公司未来发展的前瞻性信息

(1)公司应当结合回顾的情况,分析所处行业的发展趋势及公司面临的市场竞争格局。产生重大影响的,应给予管理层基本判断的说明。

(2)公司应当向投资者提示管理层所关注的未来公司发展机遇和挑战,披露公司发展战略,以及拟开展的新业务、拟开发的新产品、拟投资的新项目等。若公司存在多种业务的,还应当说明各项业务的发展规划。

同时,公司应当披露新年度的经营计划,包括(但不限于)收入、费用成本计划,及新年度的经营目标,如销售额的提升、市场份额的扩大、成本升降、研发计划等,为达到上述经营目标拟采取的策略和行动。公司可以编制并披露新年度的盈利预测,该盈利预测必须经过具有证券期货相关业务资格的会计师事务所审核并发表意见。

(3)公司应当披露为实现未来发展战略所需的资金需求及使用计划,以及资金来源情况,说明维持公司当前业务并完成在建投资项目的资金需求,未来重大的资本支出计划等,包括未来已知的资本支出承诺、合同安排、时间安排等。同时,对公司资金来源的安排、资金成本及使用情况进行说明。公司应当区分债务融资、表外融资、股权融资、衍生产品融资等项目对公司未来资金来源进行披露。

(4)所有风险因素(包括宏观政策风险、市场或业务经营风险、财务风险、技术风险等),公司应当针对自身特点进行风险揭示,披露的内容应当充分、准确、具体。同时公司可以根据实际情况,介绍已(或拟)采取的对策和措施,对策和措施应当内容具体,具备可操作性。

(三)我国现行MD&A信息披露制度所规定的披露原则和形式

原则上,我国现行的MD&A信息披露制度要求有重要性、灵活性和前瞻性的原则,但是对照国外发达资本市场的规定,在整体上来说还有一定差距。

形式上,我国MD&A信息披露在上市公司招股说明书、中报、季报中以“管理层讨论与分析”部分出现;年报中则在“董事会报告”部分中出现。

四、上市公司“管理层讨论与分析”的披露现状和披露特征

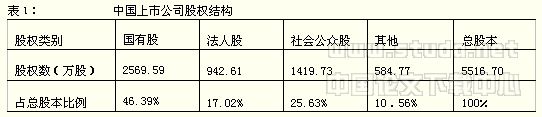

(一)样本的选取

本文选取上证180指数中的股票为样本。上证180指数的成份股的选取是根据总市值、流通市值、成交金额和换手率对股票进行综合排名;按照各行业的流通市值比例分配样本只数;按照行业的样本分配只数,在行业内选取排名靠前的股票;对各行业选取的样本作进一步调整,使成份股总数为180家。

剔除了上市时间不足一个季度的股票;暂停上市股票;经营状况异常或最近财务报告严重亏损的股票;股价波动较大、市场表现明显受到操纵的股票;所以本文的样本均为极具市场代表性的样本股票。本文又去除了比较难以驾驭的保险类股票,选取在撰文期间已经在上海证券交易所网站公布了2006年年报,且上市时间在2004年以前的134家上市公司作为样本进行研究。

(二)研究方法和分析重点

通过对于134家上市公司2006年年报中“管理层讨论与分析”资料的比照《公开发行证券的公司信息披露内容与格式准则第2号--年度报告的内容与格式(2005年修订)》进行分项汇总,研究各家上市公司“管理层讨论与分析”的披露特征和现状。通过图表法、数据分析法等方法,我国上市公司2006年年报中“MD&A”信息披露的变化与不足。

(三)我国上市公司2006年年报中“管理层讨论与分析”的披露现状和披露特征

1、公司报告期内总体经营状况的披露

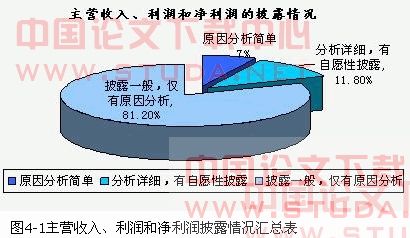

(1)有88%的公司披露了公司主营业务收入、主营业务利润、净利润的金额和同比的变动情况,主要出现在董事会讨论与分析的总体经营情况回顾中。披露情况如图4-1

披露特征:在有原因披露的118家公司中,有12家公司披露了利润构成或利润来源发生重大变动,说明具体变动情况。有14家公司(占11.8%)有较为详细的变动原因分析、其中有3家公司披露了其他业务利润和营业外利润的情况;有一家公司在原因分析中披露行业分析情况。总体披露情况较好。

(2)有109家公司(占81.34%)对前期已经披露的公司战略和经营计划的实现或实施情况、调整情况进行总结。但是对于实际经营业绩较曾公开披露过的盈利预测或经营计划低于10%以上或高于20%以上,却没有一家公司进行说明。

披露特征:披露的主要内容都在于对报告期内公司经营情况的总体回顾。而且尽管大多数公司都对前期所披露的公司发展战略和经营计划的实施情况进行了披露,但是对前期披露过的产量、收入、利润或其他项目进行过的预测的完成情况和程度有披露的只有9家,仅占所有披露公司的8%。可见大多数公司还停留在文字的描述上。不过经过与各公司2005年“管理层讨论与分析”项中披露的经营战略和经营计划的比较,各公司信息的披露质量有所提高,也更具针对性。有23家公司对报告期内应对行业和市场环境产生等各种变动所采取的调整措施和实施结果进行了分析而且都比较具体和具有针对性。

(3)有34家公司(占25.37%)结合本身的业务发展规模、经营区域、产品等情况,介绍了与公司业务相关的宏观层面或外部经营环境的发展现状和变化趋势。56家公司(41.79%)披露了行业地位或区域市场地位,分析公司存在的主要优势和困难。其中12家披露了行业地位;29家披露优势;37家公司披露困难或经营中遇到的问题和对策。18家公司(13.43%)披露了经营能力和盈利能力的持续性和稳定性。

披露特征:对与公司业务相关的宏观经济层面或外部经营环境的发展现状和变化趋势的披露上,有的公司以单独一节介绍报告期内行业的情况包括国家的政策变动、地区背景、相关的行政规则和文件以及市场的需求变动等,也有的在公司总体经营回顾中一起披露。

在对行业地位或区域市场地位,分析公司存在的主要优势和困难。各公司主要集中披露的优势都是在公司报告期内完成的重大项目、合同、产品或核心的业务;另外对于新利润增长点的挖掘、科研创新、技术开发、营销策略尤其是人力资源的优势以及进出口业务的突出成果等国际市场的优势披露成为了此项披露的一个新的特点。另外,对由于经营环境和行业变化所引起的经营困难信息的披露则比之以往有更高的质量,比如:中材国际对公司存在的不足,在经营中尤其是拓展国际市场经营的困难进行了披露;贵州茅台对市场茅台酒的假冒情况及解决方案进行了披露。而在披露的37家中有27家披露了针对这种经营困难或问题的对策。

在对公司经营能力和盈利能力的持续性和稳定性的披露上,主要集中在资产负债率、每股收益、营运能力的指标如流动比率、速动比率、盈余利润等数据方面的分析;或者对相关核心业务、重大项目、产品良好的销售势头方面的文字描述;但都比较简单。披露汇总情况见图4-2

2、报告期内公司主营业务及其经营状况的披露

(1)有97%的公司按行业、产品或地区说明了报告期内公司主营业务收入、主营业务利润的构成情况。

披露特征:主要通过表格的形式,披露主营收入、主营利润的构成与去年的同比变动以及成本的同比变动。披露的详细程度则要根据公司所处的行业。如果是公用事业如电力生产,其主营业务收入则全部来自于电力。总的来说仅有4家公司未披露来看,该项目披露情况不错。披露的130家公司中有42家公司介绍了公司的主营业务、经营范围和主要产品的介绍。其中又有4家公司按业务具体分析了报告期内导致主营业务收入和利润变化的原因;2家公司披露了毛利变动情况并分析了原因;S上石化对关联交易定价,关联交易必要性持续性进行了说明;中化国际则按经营业务和按经营方式披露了三年的收入利润的构成。

披露主营业务收入或主营业务利润总额10%以上的业务经营活动及其所属行业的有5家;披露占主营业务收入或主营业务利润总额10%以上的主要产品并分项列示的有20家。

(2)所有公司中只有16家公司(占11.94%)披露了报告期内公司主要业务的市场变化情况。主要是对业务或产品的价格波动进行分析、与市场有关的政策和法规的说明;宝钢股份对海外市场也作了介绍。

(3)有81家公司(占60%)披露了主营业务成本构成的变化情况,披露的特征见图4-3。

(4)有74家公司(占55.22%)对各种主要产品的产销数量和市场占有率情况进行了披露。

披露特征:在所有披露的公司中有61家公司都披露了主要展品或战略产品的产销量(占比80%以上),而且有海外市场的公司例如:同仁堂、青岛海尔等还披露了海外市场的出口情况;即使有一些公司并没有生产产品,如航空公司、电信公司或者服务类行业的公司还有房地产公司等也会对公司工作量和业务量进行披露和一定的分析。但是仅有13家公司披露了主要产品的市场占有率情况;对公司子公司经营产品产销量等变动进行披露的仅有2家。

(5)大部分公司在“与以前比有显著变化的说明原因”项中,分析了收入、利润、成本变动的原因。

披露特征:该项的内容大多都散落在各公司对于主营业务收入、主营业务利润、主营成本和净利润等的披露和分析中,并没有自成一项进行披露。其中有1家(广船国际)公司分析了非业务因素引起的主营业务收入的变动;有1家公司(中铁二局)分析了控股公司和子公司重大项目和关联交易引起的公司主营业务等的变动;有1家(华鲁恒升)公司分析了产品出口量的变动原因。

(6)有41家公司(占30.59%)对产品或服务发生重大变化或调整情况进行披露或对公司推出或宣布推出的新产品及服务进行了介绍。但仅有8家公司披露了其对公司业绩的影响。有91家公司(占67.91%)披露了前5名供应商合计的采购金额占年度采购总额的比例和前5名客户销售额合计占公司销售总额的比例,披露形式多为表格形式,仅有占比数据。尽管披露准则中并没有上市公司在年报中详细披露采购商和供应商的情况,不过在样本中有4家进行了比较详细的分析。