人民币有效汇率与我国外商直接投资的关系

一、综述与问题的提出

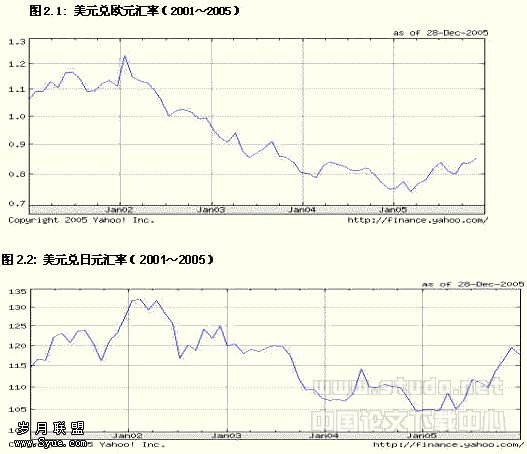

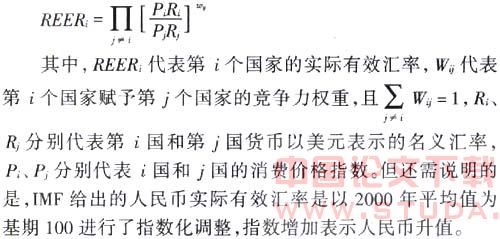

自2005年7月23日,开始实行以市场供求为基础、一篮子货币进行调节、有管理的浮动汇率制度,人民币汇率不再钉住单一美元。目前,有关人民币汇率对我国影响的文章大多集中在对外贸易方面(如卢向前、戴国强,2005;李海菠,2003),而很少涉及对我国利用外资的影响的分析。

国外有关汇率与外商直接投资关系的研究成果并没有一致的结论。Kohlhagen(1977)的回归检验结果表明:20世纪60年代,欧洲主要国家(英国,1967;法国,1969;德国,1961,1969)的汇率贬值或升值都对美国外商直接投资水平有着系统的影响,尽管存在着资本管制。 Cushman (1985)则区分了实际汇率和名义汇率两个概念,并通过经验实证的方式对美国和五个主要国家的年度直接投资水平进行分析,得出实际汇率的升值对外商直接投资具有正向影响效应。而Froot和Stein(1991)进一步将市场信息不对称这一因素引入模型之中,研究发现美国1970-1980年涌入的大规模外商直接投资应归功于同一时期疲软的美元汇率。Sercu和Vanhulle(1992)通过汇率对出口的价格和数量的影响分析,得出汇率波动性的增加对出口的价值有着正向影响效应,也使得出口策略较直接投资更有吸引力,即汇率波动的剧烈程度对外商直接投资具有逆向影响效应。Aizenman和Joshua(1993)区分了名义变量和实际变量对经济的冲击,得出了在名义变量冲击之下,汇率的波动性与外商直接投资水平存在正向关系的结论。Goldberg和Kolstad(1995)通过实证分析发现汇率贬值对外商直接投资没有任何大的或显著的影响;但汇率波动的剧烈程度对外商直接投资却具有正向影响效应。Dewen-ter(1995)放弃了过去的经验分析(如Froot,Stein,1991),直接以外商直接投资的绝对水平作为研究变量,而代替以外商投资与国内投资的比值作为实证检验的变量,并基于美国1975-1989年的数据得出:汇率水平与外商投资的相对水平在统计上并没有显著的影响关系。国际货币基金组织的经济专家伊藤隆敏等人对亚太经合组织各经济实体(不含)的研究表明:若某一经济实体货币贬值10%以后保持经济稳定,则其外商直接投资流入增加量相当于国内生产总值的0.25%,反之亦然。

根据上面的分析,国外针对汇率升、贬值及其波动幅度与外商直接投资间关系的研究结论可谓众说纷纭,并未形成一致的结论。有的认为汇率贬值有利于吸引外商直接投资;有的认为汇率波动的激烈程度影响着外商直接投资,但究竟是“正向还是负向”影响,又有着不同的答案;还有的认为,不论是汇率的贬值,还是汇率的大幅波动都对外商直接投资没有显著影响。国内针对人民币汇率专题的研究,大多局限在汇率与其他经济变量之间的关系上,而涉及汇率与资本流动项目关系的研究尚显匮乏。即使涉及,所得的结论大多一致,即人民币汇率的贬值有利于我国的外商直接投资。陈华和李波(2000)得出人民币贬值对我国的外商直接投资有一定的促进作用,且这种促进作用一般要在贬值后1-2年内才明显地表现出来。孙雷和杨舜贤(2005)认为,如果人民币在可控的范围内升值(即所谓有管理的浮动),对FDI 在不同的产业分布方面可能会产生如下影响:那些针对国内市场的、高附加值的高端产业的FDI将可能增长;已往以加工出口为主的外来工业资本,将可能下降;FDI 形成的收益继续留在中国将呈上升趋势;对服务业,特别是领域外商投资将可能有正面影响。张谊浩(2003)运用我国1978年至2000年的数据,实证检验分析了人民币汇率对外商直接投资的影响效应,指出长期里保持人民币汇率稳定更有利于吸引外商直接投资。陈浪南、王瑞馄和林海蒂(1999)对中、美、日三国汇率变动与FDI的关系进行了实证分析, 发现人民币的升值会引起流入我国的FDI减少。国内上述研究普遍存在以下问题:(1)缺少实证检验的验证,多数研究只是停留在理论上的解释。(2)选取的样本数据多为年度数据,造成样本点过少,在统计上缺乏可信度,影响实证结果。(3)人民币汇率往往用人民币兑美元汇率代替,但当时这一汇率是固定不变的,忽视了人民币实际汇率的变动。(4)缺少单位根检验,使得一些非平稳数据直接被用来回归,这会产生伪回归的结果,影响结论的可信度。

基于国内研究存在的问题,笔者认为,国内一致得出人民币汇率的贬值有利于外商直接投资的结论并不具有完全的可信度,需要进一步的实证检验。本文运用1995-2004年的季度数据,以保证样本数据达到统计上的要求,采用单位根检验和协整检验的方法,以避免伪回归的结果,分析了人民币实际有效汇率及其波动性与我国外商直接投资的关系。

二、实证检验

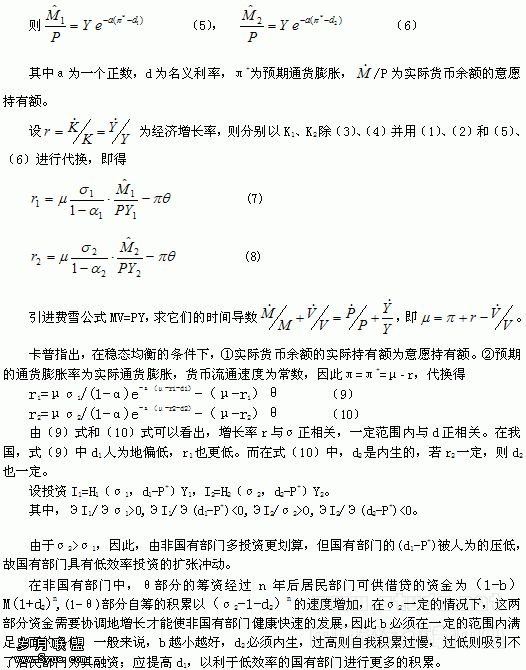

(一) 数据说明

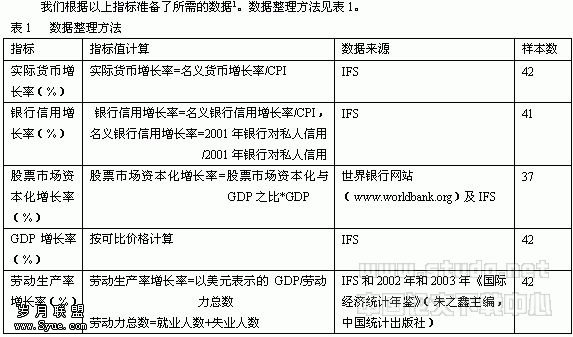

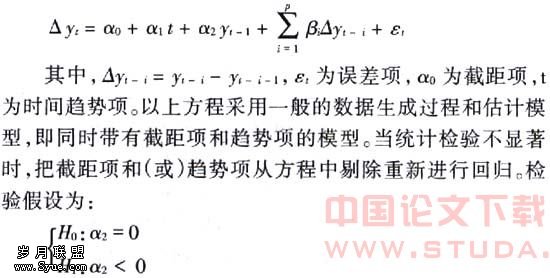

本文样本区间为1995-2004年共10年40个季度数据。其中,REER的数据来源于国际货币基金组织(IMF)的“International Financial Statistics”。IMF测算并定期公布其成员的实际有效汇率指数,IMF对实际有效汇率指数(REER)的定义为:实际有效汇率指数是经本国与所选择国家间的相对价格水平或成本指标调整的名义有效汇率,它是本国价格水平或成本指标与所选择国家价格水平或成本指标加权几何平均的比率与名义有效汇率指数的乘积。公式如下:

之所以采用人民币实际有效汇率主要基于以下方面的考虑:一是由于名义汇率的变动并不一定引起实际汇率的同方向变动,而实际汇率变动才是引起经济变量的主要原因。这样,一般的人民币汇率,即人民币对美元汇率是基本稳定的名义变量,使得其汇率作用难以显现。二是均衡汇率是一种政策目标的真实有效汇率,它只能采取估算的形式得到,数据较难获得,且获得的途径不一样,数据也是不一致的。相反,人民币实际有效汇率的数据来源(IMF)更为可靠,具有一定的权威性。因此采用人民币对主要国家货币加权实际汇率更能综合反映人民币汇率的波动。

FDI和GDP的数据均来自于《中国经济统计快报》、《中国统计年鉴》和中国国家统计局网站,并做了一定的调整而得到季度数据。由于中国FDI和GDP季度数据具有很强的季节性,因此需对其进行季节调整,消除季节因素影响。季节调整使用的方法为移动平均调整法。用FDI/GDP来替代FDI这一变量的原因在于:消除或减轻FDI变量的趋势因素,因为FDI和GDP大致有着协同的趋势方向,二者的比率可以平缓趋势项,把握总体规律。

Vt表示t期的人民币实际有效汇率波动水平。为了反映汇率波动的聚类性,沿用了Abdur(1993)所采用的计算汇率波动水平的方法,即实际汇率变动率的移动样本标准差的方法:

其中,为保证汇率波动的聚类性同时又能得到足够多的数据,初步将m定为8(Abdur,1993)。这种估计方法更有利于表明实际有效汇率波动水平的总体移动。

对于FDI/GDP和Vt数据分别乘以100,以表示它们变动的百分比。

(二)数据分析

传统的回归分析技术往往假定所使用的时间序列是平稳的,即要求该序列是常均值、同方差和任意相同滞后阶具有相同自协方差。然而现实经济中的许多变量序列是不平稳的,根据Granger和Newbold(1974)的分析,对非平稳的随机变量进行回归可能导致“伪”回归结果。为了避免回归的失效,Engle—Granger (1987)提出一种处理非平稳序列的方法——协整检验,其基本思想是:如果两个(或两个以上)同阶的时间序列向量分别是非平稳的,而它们的某种线形组合却是平稳的,则这两个(或两个以上)序列向量之间存在协整关系(长期稳定关系)。由于只有具有同一单位根的两个变量之间才可能存在协整关系,因此本文将首先对所取各变量序列进行单位根检验,再进行协整检验,以保证数据的可靠性。

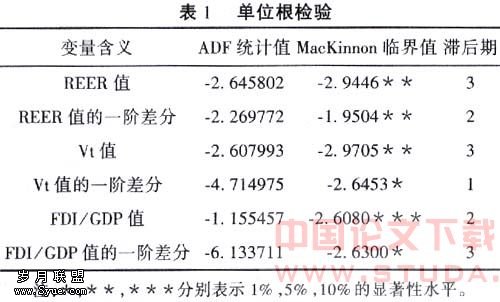

1.单位根检验

通常利用ADF(Augmented Dickey—Fuller Test)方法检验数据的时间序列特征。ADF检验基于以下方程:

滞后期k值的选取将依据AIC和SBIC信息量最小化这一原则进行,同时考虑残差的非自相关性。

结果表明:中国的REER、Vt和FDI/GDP的ADF统计值的绝对值均小于10%(或5%)显著性水平下的 MacKinnon临界值的绝对值,即不能拒绝原假设,所以这些序列是非平稳的,存在单位根。因此,不能继续进行协整检验,否则会产生伪回归的情况。而经过一阶差分之后,这些序列所得的ADF统计值的绝对值均大于1%(或5%)显著性水平下的 MacKinnon临界值的绝对值,表明这些序列经过一阶差分后是平稳的,不存在单位根,即它们是I(1)数列。因此可以继续对这些变量进行协整检验。

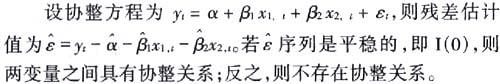

2.协整检验

检验I(1)变量之间是否存在协整关系的一般方法是E—G两步法,即首先用最小二乘法对向量进行协整回归,然后再对协整回归所得的残差进行单位根检验。由E—G两步法得到的协整参数估计量具有超一致性和强有效性。由于的REER、Vt和FDI/GDP都是I(1)数列,满足协整检验前提,所以直接进行第二步:用一个变量对另一个变量回归。

首先,分别检验REER对FDI/GDP以及Vt对FDI/GDP的协整关系。分别对REER和FDI/GDP以及Vt和FDI/GDP进行普通最小二乘法回归,得到残差的回归序列,设为resid1和resid2,进行单位根检验,所得的ADF检验(滞后期的选取将依据AIC和SC信息量最小化这一原则进行)结果如下:

由上表可知,REER对FDI/GDP线性回归的残差序列的ADF统计值,比对应的显著性水平为5%的Engle-Yoo临界值要大,表明残差序列是非平稳的。因而,REER 与FDI/GDP之间不存在长期稳定的协整关系,说明了中国汇率水平的变化对外商直接投资无长期的影响关系。而Vt对FDI/GDP线性回归的残差序列的ADF统计值,比对应的显著性水平为5%的Engle-Yoo临界值还要大,则说明残差序列是非平稳的,Vt与FDI/GDP之间不存在协整关系,即中国汇率的波动剧烈程度对外商直接投资不存在长期的影响关系。

既然REER 与FDI/GDP之间、Vt与FDI/GDP之间都不存在协整关系,那么再对REER、Vt和FDI/GDP三者之间是否存在稳定的长期关系,进行协整检验。

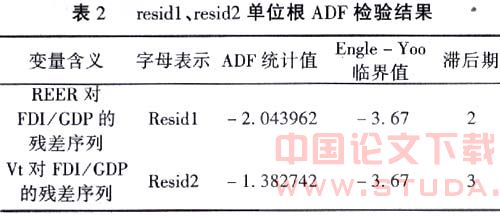

由于汇率波动的激烈程度Vt是通过REER得来的,因此在进行协整检验之前,先检验二者之间的相关性,得出的结果如表3。

从表3可知,Vt和REER之间并不存在显著的多重共线性。在此基础上,进行三者协整关系分析。

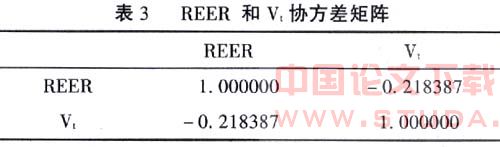

对REER、Vt和FDI/GDP进行普通最小二乘法回归,得到残差的回归序列,设为resid3,对其做单位根ADF检验(滞后期的选取将依据AIC和SC信息量最小化这一原则进行),结果如下:

由上表可知,REER、Vt与FDI/GDP线性回归的残差序列的ADF统计值,比对应的显著性水平为5%的Engle-Yoo临界值要大,表明残差序列是非平稳的。因而,REER、Vt和FDI/GDP之间并不存在长期稳定的协整关系,即中国的外商直接投资、汇率升贬值和汇率的波动幅度之间并没有一个稳定的长期关系。

三、结论

通过计量模型分析人民币汇率波动(包括水平变动和波动剧烈程度)对我国外商直接投资的影响效应,结果显示:人民币汇率波动的剧烈程度与外商直接投资并不存在长期影响关系,而人民币汇率水平变动对外商直接投资也无长期的协整关系。并且实证结果进一步表明人民币汇率波动的剧烈程度、人民币汇率水平变动与外商直接投资三者之间也不存在协整关系。这说明中国的外商直接投资更多的是投资性的(外商直接投资的变化随着我国整体水平的变化而变化,外商直接投资看重的是潜在的市场发展空间以及良好的投资获利前景),而非投机性的(外商直接投资的变化更多的是取决于汇率波动下所带来的收益的变化)。

近年来外商直接投资的增加更多的是得益于中国良好的经济发展形势,是对中国政府宏观经济调控能力的肯定。强劲的经济增长趋势、良好的投资环境、低廉的劳动力成本等等,都带动着外商直接投资在不断增长。即使有些外商直接投资是亏损的,但从占领中国市场先机目标出发,也不会影响其对中国的投资。因此,中国政府并未涉嫌操纵人民币汇率水平来获得不公正利益,更没有对我国的外商直接投资有强烈的影响。外商直接投资的增加,得益于整体经济形势,而非人民币汇率的低估。

另外,从外商直接投资的类型来看,主要是一些制造加工型。这些企业都是两头在外企业,即企业的原材料主要是靠国外进口的,而生产出的成品也主要是出口的,因此人民币的升值在降低了出口收入的同时也降低了原材料进口的成本,两者在一定程度上抵消了人民币升值对外商直接投资的影响。所以人民币升值并不会显著地减少中国的外商直接投资数量。这从另一方面也说明了当前我国大额的外商直接投资并非汇率的低估而产生的。

从长期来看,随着中国经济的快速发展,建立灵活的人民币汇率形成机制是我国汇率改革的方向,但人民币汇率调整的时机选择更为重要。当然,由于中国现行汇率制度的独特性,上述的分析结果可能由于某些制约因素而不是十分的完美,但得到的关于汇率与外商直接投资间的关系还是有一定的价值的,这也为我国人民币汇率形成机制改革提供了可供借鉴的经验。

参考:

[1]Steven W. Kohlhagen,1977,Exchange Rate Changes, Profitability, and Direct Foreign Investment,Southern Economic Journal,44:376-383.

[2]Kenneth A.froot,and Jereny C.Stein,1991 ,Exchange Rates and Foreign Direct Investment:An Imperfect Capital Markets Approach,The Quarterly Journal of Economics,106:1191-1217.

[3]David O.Cushman,1985,Real Exchange Rate Risk, Expectations, and the Level of Direct Investment,The Review of Economics and Statistics,67:297-308.

[4]Linda S.Goldberg,and Charles D.Kolstad,1995,Foreign Direct In-vestment,Exchange Rate Variability and Demand Uncertainty,Inter-national Economics Review,36:855-873.

[5]Piet Sercu,Cynthia Vanhulle,1992,Exchange Rate Volatility, Inter-national Trade, and the Value of Exporting Firms,Journal of Bank-ing & Finance,16:155-182.

[6]Aizenman, Joshua,1993, Exchange Rate Flexibility, Volatility, and the Patterns of Domestic and Foreign Direct Investment,NBER Working Paper ,No. W3953.

[7]Abdur R. Chowdhury,1993,Does Exchange Rate Volatility Depress Trade Flows?芽 Evidence from Error-Correction Models,75:700-706.

[8]卢向前,戴国强.人民币实际汇率波动对我国进出口的影响: 1994-2003[J].经济研究,2005,(5).

[9]李海菠.人民币实际有效汇率与中国对外贸易的关系——基于 1973-2001年数据的实证分析[J].世界经济研究,2003,(7).

[10]张谊浩.现行人民币汇率有利于引进外商直接投资[J].财经,2003,(6).

[11]陈华,李波.人民币汇率波动对我国经济影响的实证分析[J].渝州大学学报,2000,(3).

[12]孙雷,杨舜贤.浅析人民币升值对FDI可能形成的影响[J].与投资,2005,(8).

[13]陈浪南,王瑞馄,林海蒂.汇率变动对外国直接投资影响的实证研究[J].投资研究,1999,(2)

![金融资本全球化是否历史发展的必然[下]](/d/file/20100626/b3c2c2820f9fdcfe57ba7658c0bbc299.jpg)