浅议房地产财富效应

摘要:房地产财富效应的影响越来越大,本文分析了房地产财富效应的内涵,分析了房地产财富效应的六种传导渠道。本文认为,房地产财富效应比股市财富效应更为明显;随着时间的推移和房地产市场的不断完善,房地产财富效应将变得越来越重要;我们必须同时关注房地产财富效应正负两方面的影响,警惕房地产泡沫的膨胀和破裂。

关键词:房地产 财富效应 消费 传导渠道

一、房地产财富效应的内涵

作为一国财富重要组成部分的房地产,既是各类投资者重要的投资对象,也是家庭财富的主要组成部分,同时,房地产本身也可归之于耐用消费品。本文所指的房地产特指居民的住宅资产,而不包括商铺和写字楼等房地产,因为住宅在房地产中占60-70%。

从各国表现来看,全球居民财富越来越紧密地与房地产联系在一起。虽然20世纪90年代末,美国家庭股票持有量一度超过了其拥有的住房资产,不过2001年以来,世界范围内的房地产市场也不断升温。例如,2002年美国居民拥有的股票资产(直接持有或通过共同基金持有)价值约为11万亿美元,但房产价值却达14万亿美元。有关数据表明,在发达国家,2002年个人拥有的股票价值为23万亿美元,拥有的不动产价值达40万亿美元[1]。近年来,我国房地产市场也得到了快速发展,以至于对房地产是否存在泡沫的争议日益增加。正是在这一背景下,越来越多的学者开始关注房地产财富效应。

早先的财富效应,是指货币余额的变化,假如其他条件相同,将会在总消费开支方面引起变动,这样的财富效应(Wealth Effect)常被称作庇古效应(Pigou’s Effect)或实际余额效应[2]。由于社会财富构成的多元化以及财富结构的不断变化,个人财富价值变动不仅仅局限于货币余额的变化,其他资产如房地产、储蓄、债券与股票等价格的变动同样可以引起财富水平的变动,故财富效应也逐步运用于分析居民资产价格(尤其是股价与房地产价格)变动对消费的影响之上。传统理论上的财富效应,在意义上,只是货币余额的财富效应。现代意义上的财富效应主要指居民净资产(包括现金、银行存款、有价证券、股票、房地产等)的变化对居民消费需求的影响。其中,居民资产中主要的部分表现为银行存款、有价证券、股票和房地产。由于利率、国债与债券等价格的相对稳定性,狭义的财富效应专指股票市场与房地产的财富效应。

所谓房地产财富效应,是指由于房产价格上涨(或下跌),导致房产所有者财富的增长(或减少),其资产组合价值增加(或减少),进而产生增加(或减少)消费,扩大(或缩小)短期边际消费倾向(Marginal Propensity to Consume,MPC),促进(或抑制)经济增长的效应。事实上,房产财富上升,在预期收入增加和预期价格上涨的推动下,也促进了房产本身消费和投资的进一步增长。

众多研究表明,房地产财富效应的确存在。例如,Skinner(1989)分析收入动态平行调查数据(PSID)时发现房地产财富对消费的影响较小但很显著。Yoshikawa和Ohtake(1989)提出了一个更有启发性的结论,他们发现土地价格较高时,计划买房的日本租赁者的储蓄率较高,但此时家庭计划买房的发生率也明显较低,因此房价上涨的净效应将同时增加租赁者和有房者的消费。Engelhardt(1994)研究加拿大租赁者时提出了类似的结论,即较高的房价降低了租赁家庭为买房首付进行储蓄的概率。房价每增加4000美元则降低1%的储蓄率,这些减少的储蓄可能会用于增加消费。

Engelhardt(1996)运用PSID数据对房价增长与当前有房者的消费之间的联系进行了直接检验。他估计来自有房者房产的真实资本收益的MPC 大约为0.03,但这将因行为反应的不对称性而有所上升。即房地产正负财富效应存在不对称性,获得收益的家庭不太会改变他们的储蓄和消费行为,而经历资本损失的家庭则会减少他们的消费。不过,Case(2003)研究结果表明房地产财富增加对消费有积极显著的作用,但房地产财富的下降对消费没有任何影响。

美国联邦储备委员会主席格林斯潘(2003)则从官方的角度肯定了房地产的财富效应,他指出美国红火的房屋市场2003年可能会略为降温,这个情况会影响到消费支出的下降[3],而消费是维持美国经济增长的主要动力。

一些学者专门对股市财富效应和房地产财富效应作比较研究,如:Karl E. Case ,John M. Quigley, Robert J. Shiller(2003);Alexander Ludwig 和 Torsten Slok(2001)等。与股票市场相比,房地产市场具有更强的稳定性,其价格的波动性要小得多,故二者对消费的影响也不同。

房产财富在家庭财富中的比重是发挥其财富效应的关键所在。无论是发达国家还是发展家,房产一直在家庭财富中占有较高比例,例如,欧洲有一半以上居民拥有自己的住房,且住房占居民家庭全部财产的40-60%。尤其是在股市发展不成熟、参与程度较低的国家,而且大多数普通家庭比高收入家庭更重视房产财富。从世界各国经验来看,在股市发展不成熟、参与程度较低的国家,而且大多数普通家庭比高收入家庭更重视房产财富。

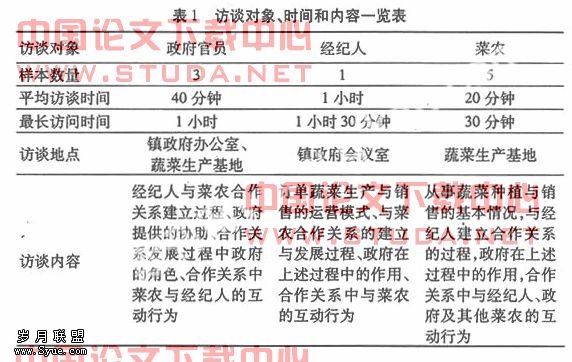

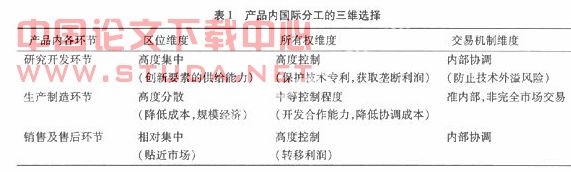

表1 美国家庭重要资产的比例 单位:%

所有者百分比 | 普通股 (不含养老金) | 所有普通股 | 非股票金融资产 | 住宅资产 | 净资产 |

最高 0.5 | 41.4 | 37 | 24.2 | 10.2 | 25.6 |

下一级 0.5 | 11.8 | 10.7 | 7.8 | 4.6 | 8.4 |

下一级 4 | 27.7 | 27.2 | 26.2 | 20.5 | 23.4 |

下一级 5 | 10.3 | 11.3 | 14.0 | 15.4 | 11.4 |

下一级 10 | 7.2 | 9.8 | 13.9 | 20.1 | 12.8 |

底层 80 | 1.7 | 4.1 | 14.0 | 29.3 | 18.5 |

资料来源:1998年美国消费者资产状况调查,转引自James M.Poterba(2000).

由表1是美国家庭重要资产的比例调查表,表1显示,美国0.5%的家庭拥有绝大多数的公司股票,且股票在家庭资产中占的比例最高。而80%的家庭则拥有仅4.1%的股票,家庭资产以住宅资产为主,所以对于大多数家庭来说,股市的财富效应比较温和,房地产的财富效应则比较明显。Tracy、Schneider 和Chan (1999)的研究也证实了这一点,他们指出对于大多数家庭来说,房地产价格变动所引起的家庭净财富的变动比股价变动所引起的变动要大得多。如果再考虑到房地产缺乏供给弹性和替代弹性,通常认为房地产价格变化所产生的财富效应要高于股票市场的财富效应。

房地产财富效应的传导过程,实质也是虚拟作用于实体经济的过程。关于房地产财富效应的传导渠道,Alexander Ludwig 和Torsten Slok (2001)指出,存在如下5种传导渠道:

一是实现的财富效应。对于有房者来说,房价的上升导致净财富的增加,从而可以增加现期消费。如果房价增加,消费者可以通过抵押贷款或卖掉房子来实现受益,这种实现的收益将对个人消费产生积极的影响。

二是未实现的财富效应。如果房价上涨,即使持有人并没有再融资(诸如抵押贷款)或出售房产,由于财富贴现值的增加,消费者将预期他们比以往更加富有,这种没有兑现的财富仍可促进消费。

三是预算约束效应。对于租房者来说,房价上涨将对他们个人消费产生消极影响。由于房价上升,房租随之上升,租房者不得不支付较高的房租,预算约束更加紧张,从而不得不减少个人消费。当然,对于房产的出租者来说,房租上升也意味着其收入上升,从而其消费产生积极影响。当然,预算约束效应可能对房产出租人也同样起作用,不过作用要小一些。因为房价上涨不但可能提高房租,其它一些像水电费和装修费这样的住房配套性设施的费用和服务的价格也将上升,从而增加了他们的预算约束。

四是流动约束效应。房价变动影响消费的第四个重要因素是体系是否运行良好。如果房价上涨,消费者会要求取得更多的贷款来应对房价上升。若信贷紧缩或金融系统不能为这种贷款需求提供支持,家庭可能难以承受如此高的房价。具体地说,如果房地产价格上升了,消费者可以用升值的住房申请更多的信贷,获得更大的流动性;但是,与此形成对照的是,如果房地产价格大幅下跌了,银行也可能出于风险管理方面的考虑,对于住房价格进行重估,同时要求住房者提供更多新的信用保障,从而加大了消费者的流动性约束。这一点也反映了房地产财富的负面效应。

五是替代效应。较高的房价也意味着将要计划买房的家庭可能要降低消费标准,因为他们面对较高的首期付款和未来更多的贷款,选择较小的房子或减少当前消费是家庭必然的选择。房地产价格不断攀升,居民的很大一部分收入花费在居住上,从而对其他消费品的购买力下降,可能会影响整个国民经济的健康。

此外,信心效应也是重要的传导渠道。从理论上说,弗里德曼(M.Friedmanm,1957)的持久收入理论表明,消费者在某一时期的收入等于暂时性收入加持久性收入,在某一时期的消费等于暂时性消费加持久性消费。其中,暂时消费与持久消费之间不存在固定的比率,与暂时收入也不一定存在比率,只有持久收入与持久消费之间存在着固定比率。如果房地产在一段相当长的时期内持续繁荣,则投资者得自于房地产的收益将由暂时性收入转化为持久收入,从而与消费支出的增加产生某种固定联系。而房产所有者的消费增加所产生的示范效应,又带动其他家庭消费,从而增加市场信心。

在以上传导渠道中,渠道一和渠道二对家庭消费有正的促进作用,不过渠道二中财富效应的边际消费倾向可能要更低一些。但渠道三和渠道五的作用是相反的,它们更多地对消费起抑制作用。而信心效应更多地是一种间接影响效应。这些传导渠道的共同作用,使得房地产价格上涨通过促进消费增长,进而带动经济增长。

值得注意的是购房消费者和购房投资者的房地产财富效应有明显不同。与股票的投资特性相比,房地产具有双重特性,既是一种消费品又是一种投资品。对于投资于房产的消费者而言,财富效应更为明显。投资于房地产的人只要房价上涨就可以直接带来收益,不论是出租还是再出售,也就是可以获得渠道一中实现的财富效应。因此,投资者的财富效应显然要直接明显的多。而用于消费的房产所有者,即使房价上升,但他们不可能卖掉自己住的房子,也不可能拿出来出租,因此,这些人可能从中获得的财富效应比较小,只能通过渠道二来影响消费。

三、小结

当前,各国居民的房地产财富在其家庭财富中所占的比重都比较大,房地产财富效应的影响也越来越大。与股票市场相比,房地产价格变动对居民的持久收入影响更大,房地产的财富效应也较股市财富效应更为显著。同时,由房地产价格波动对于消费支出的影响渠道可以看出,金融体系在其影响环节中发挥了十分重要的作用。总体上说,发达程度不同、体制特点存在差异的金融体系中,房地产价格波动对于消费的影响也不同。

不过,房地产价格上升,对于消费的影响并不确定。这主要是因为影响房地产价格和消费支出的因素并不唯一,许多因素是相互影响甚至相互抵消的。不过,可以确定的是,房地产金融体系比较发达的国家和地区,房地产价格的波动对于消费支出乃至总体经济运行的影响会更为明显一些;而且从发展趋势看,房地产价格的波动对于消费的影响在全球范围内正在呈现上升的趋势,值得我们关注。

近年来越来越多的人投资于房地产,购房投资已呈全球化趋势。在很多发达国家,股市崩盘或持续不景气使众多投资者损失惨重,普通居民对经常亏损的养老基金也失去信心,例如在英国,一家市场调查公司公布的调查结果显示,39%的英国人认为投资房地产是目前最好的养老手段,而选择依靠养老基金的人数只占全部被调查者的27%。这促使大量投资涌向了房地产。我国的这一趋势也越来越明显。房市的火爆与股市的低迷形成鲜明的对比,许多资金由证券市场流向了房产市场。以上海为例,上海楼市中投资型买家比例占到了20%-30%,而且这一比例还在上升。以上海中心城区为例,每平方米楼价上万元的住房50%以上是外省或境外购房者的投资性购房;本地置业者中,也有很多购房者的目的是出于投资[4]。投资需求的膨胀一方面扩大了房地产财富效应,另一方面也容易滋生房地产泡沫。因此,我们不但要看到房地产财富效应的积极影响,更要考虑房地产财富过度扩张所带来的负面效应,警惕房地产泡沫的膨胀和破裂。因为房地产泡沫破裂带来的危害要远远大于股市泡沫破裂。

:

1. Alexander Ludwig and Torsten Slok. “The Impact of Stock Prices and House Prices on Consumption in OECD Countries”.IMF Working Paper ,2001.10.

2. Engelhardt,Gary V.“House Price and Home Owner Saving Behavior”. Regional Science and Urban Economics,26,1996.pp.313-336.

3. Engelhardt,Gary V.“House Price and the Decision to Save for Down Payments.” Journal of Urban Economics,36,1994.pp.209-237.

4. Karl E. Case ,John M. Quigley, Robert J. Shiller. “Comparing Wealth Effects: The Stock Market versus the Housing Market”. University of California,Berkeley. 2003, September, pp.1-15.

5. Levin,Laurence.“Are Assets Fungible? Testing the Behavioral Theory of Life-Cycle Savings”.Journal of Economic Organization and Ehavior, 36,1998.pp.59-83.

6. Milton. Friedman.“ A Theory of the Consumption Function. Princeton University Press, Princeton”.1957.

7. Nikola,Dvornak and Marion Kohler.“Housing Wealth ,Stock Market Wealth and Consumption : A Panel Analysis for Australia”.Reserch Discussion Paper ,Jul.2003。

8. Starr-McCluer,Martha.“The Stock Market Wealth and Consumer Spending”.Mimeo, Federal Reserve Board of Governors,1999.

9. Skinner, Jonathan.“Housing Wealth and Aggregate Saving”.Regional Science and Urban Economics,19,1999.pp.305-324.

10. Yoshikawa,Hiroshi and Fumio Ohtake.“Female Labor Supply,Housing Demand ,and the Saving Rate in Japan”.European Economic Review,33,1989.pp.997-1030.

11. 陆磊、李世宏.微观决策与经济体制:房地产泡沫下的居民-金融部门破产[J].金融研究,2004(9):34-49.

12. 南开大学虚拟经济与管理研究中心课题组.房地产虚拟特性研究报告[J].南开经济研究,2004(1):24-31.

[1] 陈晓彬 王龙云:西方个人投资转向房地产[N],经济参考报,2002年9月5日.

[2] [美]约翰.伊特韦尔等.新帕尔格雷夫经济学大辞典(第4卷)[M].北京:经济出版社,1996,第954页。

[3]格林斯潘:不担心美国房地产泡沫会崩盘[N],http://business.sohu.com/34/55/article206975534.shtml

[4] 樊雪:为何还在讲房价正常?[J]. 房地产,2004(7):29-31.