标志变异指标在投资决策风险评价时应注意的问题

[摘 要] 投资过程中风险无处不在,而活动的第一要求是安全,故风险评估是经济活动的首要问题。标准差作为衡量和评价的基本指标,在投资决策中的作用和地位均存在质疑。

[关键词] 投资风险;股票价格;标准差;变异指标

风险无处不在,无时不有,渗透到人类社会的所有领域,而经济活动第一要求是安全,即能把本金收回来。故风险评价是经济活动的首要问题。对风险评价和衡量的正确与否,关系到投资能否安全地收回和按预期要求收回;关系到投资项目能否取得预期效益。对而言还关系到其速度及其战略的安排。在财务上,一般都是以标准差作为衡量风险的指标;标准差越大,说明其风险越大,反之风险越小。然而,标准差是否能担当此重任呢?

一、问题的提出

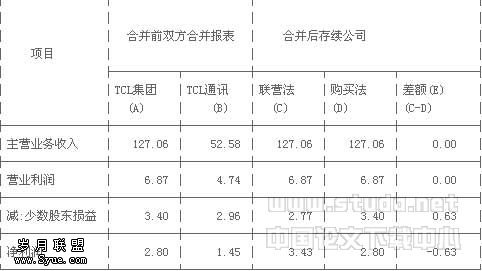

设有A与B两家公司,

作为投资者遇到的问题是:A、B两个公司哪个风险更小?

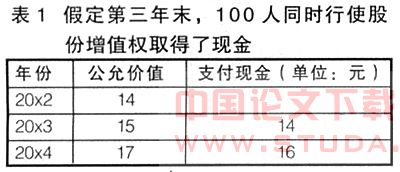

从表中看,A公司每股盈余标准差为1.69,B公司每股盈余标准差为3.65。能否说B公司比A公司风险更大呢? 从回避风险的立场出发,是否应当向A公司投资而放弃对B 公司的投资呢?由此许多人认为B公司的风险大于A公司,应当对A公司进行投资。然而,事实如何呢?

二、判别方法

我们可以通过以下途径检验分析上述决定的正确与否。

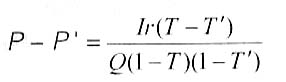

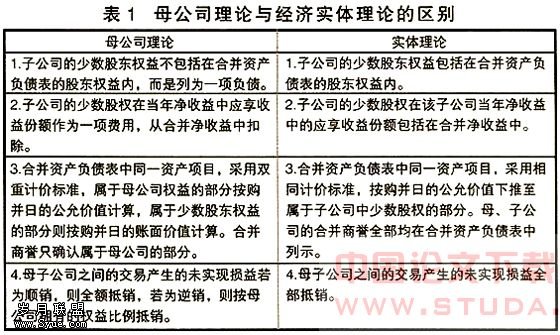

第一,从每股盈利可以看出,B公司比A公司的要高。就是说,假如两个公司都发行股票,B公司股票比A公司的股票质地要好。在几乎一切相同仅仅是资金结构不同的条件下,B公司预期每股盈利比A公司的要多1.96元,可以肯定地说人们更愿意购买B公司股票。从股票理论价值也可以发现,A公司股票价值为20元,B公司股票价值为28元。这个理论值代表着股票买卖双方都愿意接受的起码价格。可见用标准差来讦估风险的结论,与人们一般对股票质地好坏评估相矛盾。因为标准差指标告诉人们,那些经营状况越好的,而每股盈利越大且增长越快的公司股票,越是不要购买,因为这些公司风险越来越大,越有可能破产。相反,应该购买那些盈利有把握始终为零的公司的股票。

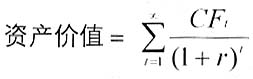

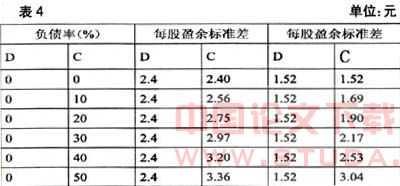

从标准差来看,这意味着C公司经营始终是稳定的,而 D公司盈余越来越不稳定。但是否可以说c公司的风险始终不变,D公司的风险越来越大呢?的确,用标准差来衡量,结果就是如此。但这个结论是不正确的。首先,D公司的每股盈余是越来越不稳定,即距1.52越来越远,但不是每股盈余越来越低,而是越来越高,这正是人们(包括投资者和内部人)所希望的。每个投资者都希望所投资的公司的每股盈余越来越多,而不是保持在一个水平上不再提高。其次,上述情况反映在股票价格上,如果排除外部一切因素,C公司的股票价格在五年内变动将是很小的;而 D公司的股票价格不但会随着其理论价值的提高而上升,而且被人们预期以后的价格会越来越高,每股盈利将逐步提高。而c公司则相反,人们预期它今后的价格也不会有多大变化。相对于D公司而言,它落后了,随着时间的推移,有可能被D公司或其他公司收购。而c公司将面临丧失控制权的危险。再次,随着D公司每股盈余增加,其股本扩张能力比C公司越来越大。就公司规模而言,D公司将越来越大,C公司相对越来越小;在经营环境上,D公司越来越好,C 公司相对而言越来越差。市场、售价、原材料供应、高素质人才的引进、一般员工的素质培养、成本的降低、盈利的提高等等,都会朝着有利于D公司的方向。我们能说D公司的风险越来越大吗?在激烈的竞争中,如逆水行舟,不进则退,不进即面临生存危机;在激烈的竞争中,稳定就是不稳定。企业发展越快,生命力越强,越容易形成集团优势,越具有安全性,其风险就越小;在激烈的竞争中,具有威胁性的公司就是这些高速成长型公司。因此,用标准差来衡量和评价风险的错误性是显然的。

三、错误的原因

产生上述错误的根本原因,在于我们错误地理解和错误地运用了标准差,同时也错误地理解了风险。

第一,统计中用以说明差异程度的指标,即变异指标,有平均差、方差和标准差。它们都用来说明标志变量对于平均数的离散程度。其中“标准差是测定标志差异程度最常用、最主要的指标”;“是计量、分析客观现象差异性最有效的工具”。次数分布的离散或变异性的数额越大,标准差就越大,而且各个观测值与其平均值的离差的绝对值就越大。也就是说,标准差的大小,不仅取决于标志间离差的大小,而且与标志值水平的高低有关。因此不同现象或具有不同单位的事物,不宜直接用某一变异指标来对比其离差的大小。因此统计中提出要用离散系数来比较不同数列之间的标志变异程度,按理说它应当对所存在问题有所克服。而离散系数就是标准差系数,或者说是标准差的相对指标。它说明的仍然是标志值对平均值的变异程度,与标准差不同的是它可以用来相互比较,并未改变其本质。就是说标准差的绝对与相对指标描述的都是对其各个标志值的平均值的变异程度。这与我们讲的企业经营风险即经营的不稳定性看起来十分一致,其实根本不同。

第二,风险与不稳定性是有区别的。风险就是无法达到预期的可能性。企业经营风险是指企业经营达到一定盈利水平的不稳定程度。不稳定性有正向不稳定性和负向不稳定性之分。风险实质上是指的负向不稳定性,而不是笼统地指不稳定性。稳定性与负向不稳定性相比,人们一般选择稳定性;而稳定性与正向的不稳定性相比,人们一般选择正向不稳定性。投资者追求的是正向不稳定性,避免的是负向不稳定性。具体到企业经营上,投资者追求的并不是企业经营成果的平均值,而是一定水平的利润率或盈利水平。进一步说,人们追求的是企业的持续、快速、跳跃和健康的发展,也就是那种正向不稳定性。这种正向不稳定性的目标是由人们主观设定的,人们不想追求那种百年不变的稳定性,竭力要避免的是亏损即负向不稳定性。而标准差指标就是用来衡量标志值对其平均值的变异程度;用于衡量企业经营状况,它仅仅只是说明企业中的标志变量与平均值差异程度,这对于市场中的企业来说,稳定就是风险。而正向的不稳定性反而是稳定。人们平常用标准差指标衡量和评估风险显然是因为对风险和标准差的错误的理解而导致了错误的运用,产生了错误的结论。

第三,标准差是在次数分配对称的情况下,综合计量偶然性数量的重要工具。标准差直接以平均数为准,抹杀了不对称的特殊性,故不能用于不对称情形。在统计中,对于大量观察下集体数量差异性的次数分配描述其离散倾向的,要具体情况,具体分析。如两边对称者,主要用离差;而两边不对称者,要用偏态和峰态作工具。而实际上,客观存在的集体大量差异性的次数分配形态,是多种多样的。在领域中,往往表现为对称形态,而在社会、经济科学领域,多数表现为不对称的形态。根据长期以来研究工作的经验,客观大量现象次数分配的主要类型有四种:对称型、偏态不对称型、丁字型和u型。表1、表2就是属于对称型的常态分布,表3为J字型的分布,虽然可以用标准差来衡量,但标准差仅仅能用来说明其不稳定性,由于上述的风险和不稳定性的区别,不稳定性和风险是不同的。人们在财务分析时却一般是用标准差指标来衡量和评估,显然是把风险和不稳定性混淆起来,把标准差用错了地方和用错了对象,错误的发生也是成为必然。

主要

[1]贾俊平.统计学基础[M].北京:人民大学出版社,2004.7

[2]杨善林.企业管[M].北京:高等出版,2004.9.