从现金流量的角度识别控制企业财务风险

来源:岁月联盟

时间:2010-07-03

【关键词】财务管理;现金流量;识别;防范

一、现金流量与财务风险的关系

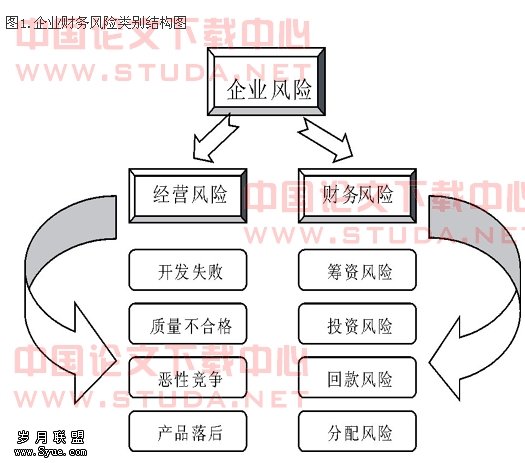

财务活动的起点是资金的垫支,终点是得到价值增加的货币,财务活动是为了获得增量货币而垫支货币的活动,在本金垫支时就存在无法收回本金的风险或是无法获得本金增值的风险。因此,企业的财务风险蕴藏在资金运动的全过程。

与此相对应的是,现金流量为发现企业经营活动存在的风险、企业中潜在的投资风险和企业的筹资风险提供了有用的信息。一方面,企业经营活动、筹资活动和投资活动的运行状况都可以通过现金流动的质量如现金流量的金额、流度及其稳定性等全面及时地反映出来。通过对现金流量的分析,为企业提供一定时期的现金流入量和现金流出量的资料,企业决策者可以从中得到直接的现金来源和现金运用的具体情况,以及资金余缺信息,及时地进行资金调度和风险防范。另一方面,现金流量的确认以收付实现制而非权责发生制为基础,其反映的信息是企业真实的现金流入与现金流出,这避免了由于权责发生制下存在多种资产、负债的确认与计量方法而使对同一事项产生出多种不同会计信息的可能,便于企业进行纵向和横向的比较、分析,为企业合理组织现金调度,控制财务风险,进行相关预测、决策提供了可靠的依据。此外,在企业的运营过程中,现金流动作为企业资金运动的动态表现,可以综合反映企业生产经营的主要流程(供、产、销)和主要方面(筹资、融资、投资;成本、费用发生、利润分配等)的全貌。

二、基于现金流量的财务风险识别

(一)通过现金流量的4个基本组成要素识别财务风险

1.现金流量。现金流量包括流入量、流出量及流出与流入的差额——净流量。现金流量综合反映了企业各项财务收支的现金盈余水平,是企业效益最直接的体现。企业财务风险归根到底受生产经营中现金流入与流出状况制约,流入大于流出,并高于非付现成本,表明企业的财务状况较好,财务风险较小。反之,说明企业面临着财务风险。

2.现金流程。现金流程涉及现金流量的组织、岗位设置、授权及办理现金收支业务的手续程序等,集中反映了企业实现现金流的路径。如果现金流量的组织过程出现问题,就会引发企业财务风险,如企业在资金使用、授权安排、利益分配等方面权责不明、管理混乱,造成资金使用效率低下,资金流失严重,就可以肯定企业存在较大的财务风险。反之,如果企业在现金流程的设置上权责明确、管理,就表明企业的财务状况较好。

3.现金流向。现金流向分为流入与流出两个方面,表示企业现金流量的趋势。对于特定的企业而言,现金流向会存在一个相对恰当的标准结构。企业现金流入一般主要来源于经营活动产生的现金流量。如果一个企业经营活动产生的现金流入所占现金总流入的比例长期较低,说明企业的经营存在一定的问题,或者说企业在不久的将来会陷入入不敷出的困境。因此,通过企业现金流向的分析能识别企业是否存在财务风险。

4.现金流速。对于某一具体的经营业务而言,流速指从支付现金到收回现金所需时间的长短。对整个企业而言,流速指资本投入到回收的速度。流速制约着企业的资金周转速度及占用资金的水平。一项支出流出后若能在较短时间内收回,意味着这笔资金在一定时期内可多次参与企业的资金循环,资金利用效率较高。反之,若从流出到回收的时间较长,企业必然需要用更多的资金参与资金循环,以保证资金的顺利周转,由此生产经营过程中资金的占用量就越大,企业的偿债能力、支付能力等会受到影响。

(二)通过现金流入和流出的比较分析识别财务风险

当“经营活动现金流入量<流出量”、“投资活动现金流入量>流出量”,且“筹资活动现金流入量>流出量”时,表明企业经营活动产生的现金流入不足,要靠不断地筹集资金维持经营;若投资活动现金流量净额主要是依靠收回投资或处置长期投资,而不是因投资收益大于投资支出所得,则企业面临财务风险。

当“经营活动现金流入量<流出量”、“投资活动现金流入量<流出量”,且“筹资活动现金流入量>流出量”时,表明企业经营活动和投资活动均不能产生足够的现金流入,各项活动完全依靠筹集资金维系,一旦举债困难或不能筹集到权益资金,企业将面临很大的财务风险。

当“经营活动现金流入量<流出量”、“投资活动现金流入量>流出量”,且“筹资活动现金流入量<流出量”,表明企业经营活动产生的现金流入不足,资金筹集出现困难,主要依靠投资净收益或处置长期投资所得维持运营,企业财务状况已陷入入不敷出的困境。

当“经营活动现金流入量>流出量”、“投资活动现金流入量>流出量”,且“筹资活动现金流入量>流出量”,表明企业三项活动均能产生现金净流入,现金流充足,企业财务状况良好。持有较多现金虽能防止因现金流缺乏导致财务危机,但现金的收益性最差,且会增加机会成本和管理成本,所以企业要积极寻找投资机会,提高资金的使用效率。

当“经营活动现金流入量<流出量”、“投资活动现金流入量<流出量”,且“筹资活动现金流入量<流出量”,表明企业三项活动均不能产生现金净流入,企业的财务状况处于崩溃的边缘,面临着破产的危机,如不能在短期内改变这种状况,企业只能选择破产清算。

当“经营活动现金流入量>流出量”、“投资活动现金流入量<流出量”,且“筹资活动现金流入量>流出量”时,表明企业经营活动和筹资活动都能产生现金净流入,财务状况较稳定。企业在快速发展时期,扩大中长期投资,短期内出现投资活动现金流出量大于流入量是较正常的状况,但要注意投资规模和长短期投资的合理搭配。

当“经营活动现金流入量>流出量”、“投资活动现金流入量>流出量”,且“筹资活动现金流入量<流出量”时,表明企业经营活动和投资活动均产生了现金净流入,但筹资活动为现金净流出,说明有大量到期债务需要现金偿还,短期内会对企业造成一定的资金压力,但只要经营活动能提供稳定的正的现金净流量就不会有太大压力。

当“经营活动现金流入量>流出量”、“投资活动现金流入量<流出量”,且“筹资活动现金流入量<流出量”时,表明企业主要依靠经营活动的现金流入维持日常开支,一旦经营活动不能产生正的现金净流量,投资活动和筹资活动也不能产生现金流的话,企业就会因财务状况恶化陷入危机。 (三)现金流量表的比率分析

1.盈利质量分析。盈利质量分析是指根据经营活动现金净流量与净利润、资本支出等之间的关系,揭示企业保持现有经营水平,创造未来盈利能力的一种分析方法。包含以下指标:

(1)盈利现金比率。盈利现金比率=经营现金净流量 / 净利润。一般来讲,该比率越大,企业盈利质量越强。若该比率小于1,说明企业本期净利润中存在未实现的现金收入,即使盈利,也可能发生现金短缺,严重时亦可导致亏损。分析时可应收账款,若本期增幅较大,需及时改进相关政策,确保应收款按时回收,消除潜在风险。

(2)再投资比率。再投资比率=经营现金净流量 /资本性支出,反映企业当期经营净现金流量是否足以支付资本性支出(固定资产的投资)所需现金。一般来讲,该比率越高,说明企业扩大生产规模、创造未来现金流量或利润的能力就越强,若该比率小于1,说明企业资本性支出包含融资以弥补支出的不足。

2.偿债能力分析。企业经常通过举债来弥补自有资金的不足,但最终用于偿债的最直接的资产是现金,因此,用现金流量和债务比较可以更好地反映企业的偿债能力。

(1)现金流动负债比。现金流动负债比=现金净流量 /流动负债总额,若此指标偏低,反映企业依靠现金偿还债务的压力较大;此指标偏高,则说明企业能轻松地依靠现金偿债。

(2)现金债务总额比。现金债务总额比=现金净流量 /债务总额,该指标反映当年现金净流量负荷总债务的能力,可衡量当年现金净流量对全部债务偿还的满足程度。分析时应与债务平均偿还期相结合,若平均偿还期越短,则比率越高越好,反之则此比率要求越低。企业债权人可凭此指标衡量债务偿还的安全程度。

(3)现金到期债务比。现金到期债务比=现金净流量 / 本期到期债务。这里,本期到期债务是指即将到期的长期债务和应付票据。对这个指标进行考察,可根据其大小直接判断公司的即期偿债能力。

三、基于现金流量的财务风险控制措施

(一)建立财务风险预警系统,编制现金流量预算

现金流量预算就是通过事先对现金持有量的安排,使企业保持较高的盈利水平,同时保持一定的流动性,并根据企业资产的运用水平决定负债的种类结构和期限结构。

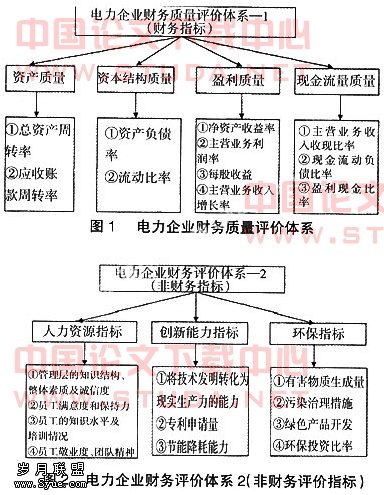

(二)在传统的财务分析指标体系中引入现金流量指标

只有将现金流量指标体系和传统的财务分析指标结合起来综合分析,相互印证,相互支持,才能从各个角度对企业的财务状况进行较全面的分析,从而更有效地对企业的财务风险进行控制。

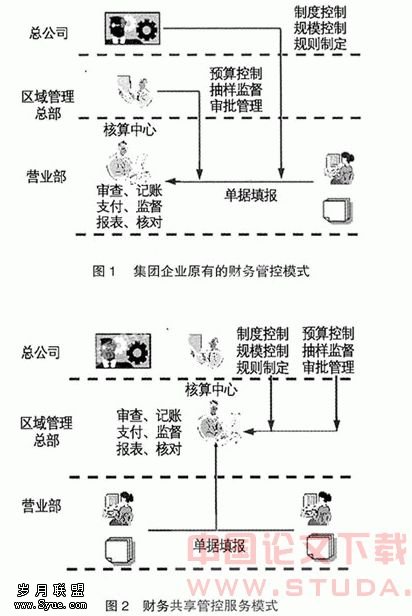

(三)保持合理的现金流量组织结构

企业在设计现金流量的组织结构时,应把现金流量按生成、流出的路径确定相应的业务,并设置管理及控制岗位。

(四)提高资金的运作效率,保持现金流量的平稳流动

这就要求企业一方面要事先安排好现金,充分运用财务管理和财务调控手段,提高企业资金的运作效率,减少资金占用,加速资金流转。另一方面要合理调度货币资金,妥善安排货币资金的收支活动,防止过多的消费性支出和非生产投资;合理制定税后利润分配政策,使有限的资金用于扩大再生产和促进企业;认真监督管理好资本金,防止资产流失浪费,保证资本金的保值与增值。

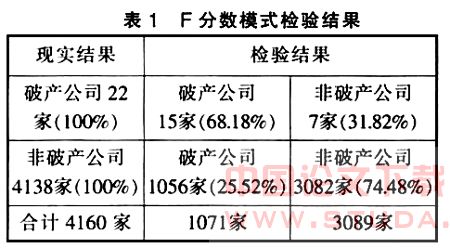

上一篇:企业风险预警模型的比较

下一篇:浅谈高等院校财务管理